Шесть организаторов размещений облигационных выпусков на рынке ВДО оказались в ситуации, когда их клиенты допустили дефолты. Но чья вера в растущие компании обошлась рынку дороже всего?

В конце октября 2021 г. рейтинговое агентство «Эксперт РА» прогнозировало, что в текущем году более чем по семи облигационным выпускам «с рассматриваемыми кредитными рейтингами в 2022 г.» будут зафиксированы дефолты. Масштаб проблемы оказался куда серьезнее острожного прогноза агентства. Только на рынке высокодоходных облигаций (ВДО) дефолтными оказались 15 биржевых выпусков пяти эмитентов. Из них только у двух компаний (два выпуска) нет рейтинга — компаний «КИСТОЧКИ Финанс» и ИТК «Оптима». И год еще не закончился. Но ошиблись не только аналитики рейтинговых агентств, но и организаторы облигационных выпусков, компетенциям которых доверились инвесторы. Конечно же, надо учитывать множество факторов, на которые не мог повлиять или учесть организатор: кто еще в начале этого года мог ожидать СВО, ужесточения санкций, волатильности курса валют и т. д.?

Boomin решил проанализировать, кто из организаторов ошибался в эмитентах чаще и какие понес бы убытки, если бы за это пришлось нести финансовую ответственность. Изначально при работе над этим материалом мы не ставили целью кого-то в чем-то обвинить: просчеты бывают у всех, ведь рынок — живой механизм, и предугадать всё, что будет с ним происходить, невозможно. Наша основная задача — систематизировать накопленную статистику по дефолтам.

«Иволга Капитал»

Инвестиционная компания «Иволга Капитал» — организатор размещения семи выпусков ООО «ОР» (прежнее название — «Обувь России», входит в OR GROUP) и трех выпусков ООО «Калита», которые оказались дефолтными. В первом случае суммарный размер неисполненных обязательств составил 3,66 млрд рублей, во втором — 750 млн рублей. Это абсолютный антирекорд на рынке ВДО.

Сейчас владельцы облигаций ОР и «Калиты» добиваются справедливости в суде через ПВО. Но если OR GROUP намерена договориться с инвесторами о реструктуризации задолженности, то «Калита» инициировала самобанкротство.

| Выпуск | Сумма дефолта | Организатор |

|---|---|---|

| ОР-001P-02 | 1 000 000 000 | «Иволга Капитал» |

| ОР-001P-03 | 500 000 000 | «Иволга Капитал» |

| ОР-001P-04 | 1 500 000 000 | «Иволга Капитал» |

| ОР-002P-01 | 333 483 000 | «Иволга Капитал» |

| ОР-002P-02 | 123 082 000 | «Иволга Капитал» |

| ОР-002P-03 | 100 000 000 | «Иволга Капитал» |

| ОР-002P-04 | 100 000 000 | «Иволга Капитал» |

| Калита-001P-03 | 150 000 000 | «Иволга Капитал» |

| Калита-001P-02 | 300 000 000 | «Иволга Капитал» |

| Калита-001P-01 | 300 000 000 | «Иволга Капитал» |

Группа БКС

К размещению биржевых бумаг OR GROUP в сентябре 2019 г. приложила руку и Группа БКС. BCS Global Markets стала организатором выпуска трехлетних облигаций серии 001Р-01 объемом 1,125 млрд рублей, по которому ООО «ОР» в марте 2022 г. не смогло осуществить плановую амортизацию в размере 370,8 млн рублей, в апреле допустило дефолт при частично досрочном погашении бумаг по требованию их владельцев в объеме 399 млн рублей, а потом серию дефолтов по выплате купонов.

В июле 2019 г. BCS Global Markets поучаствовало в размещении дебютного выпуска трехлетних биржевых облигаций ООО «Дэни колл» серии БО-01 объемом 1 млрд рублей. Бумаги разошлись как горячие пирожки, но через 16 месяцев эмитент констатировал по выпуску дефолт. В первой половине 2020 г. «Дэни колл» провел несколько оферт, но количество приобретенных бумаг не раскрыл. В июле того же 2020 г. эмитент разместил два выпуска коммерческих облигаций общим объемом 600 млн рублей, которые также оказались дефолтными.

| Выпуск | Сумма дефолта | Организатор |

|---|---|---|

| ОР Групп-001Р-01 | 1 125 000 000 | BCS Global Markets |

| ДЭНИ КОЛЛ-БО-01 | 1 000 000 000 | BCS Global Markets |

«ИВА Партнерс»

В активе (вернее, пассиве) инвестиционной группы «ИВА Партнерс» (до июля 2022 г. — «УНИВЕР Капитал») — два дефолтных биржевых выпуска. Это четырехлетние облигации ООО «ЭБИС» серии БО-П05 объемом 499,9 млн рублей и двухлетние бумаги ООО «Ломбард «Мастер» серии БО-П06 на 100 млн рублей. Также группа стала организатором двух выпусков ООО «Каскад» — биржевого, серии 001Р-01 объемом 300 млн рублей, и «коммерческого», серии КО-01 на 50 млн рублей. По выпуску серии 001Р-01 в качестве якорного инвестора выступил МСП Банк.

В настоящее время «Каскад» находится в процессе банкротства (введено наблюдение), а «Ломбард «Мастер» прошел принудительную ликвидацию по иску Банка России. «ЭБИС» ― новичок в этом списке, первый дефолт компания допустила 14 сентября. Уже на следующий день «Эксперт РА» понизил рейтинг кредитоспособности «ЭБИС» до уровня ruD, изменив прогноз на «стабильный».

| Выпуск | Сумма дефолта | Организатор |

|---|---|---|

| ЭБИС-БО-П05 | 499 855 000 | «ИВА Партнерс» |

| Каскад-КО-01 | 50 000 000 | «ИВА Партнерс» |

| Ломбард Мастер-БО-П06 | 100 000 000 | «ИВА Партнерс» |

| Каскад-001Р-01 | 300 000 000 | «ИВА Партнерс» |

«Септем Капитал»

Другой дефолтный выпуск «ЭБИС» серии БО-П02 — на счету уже другого организатора, инвестиционной компании «Септем Капитал». По этим трехлетним бумагам объемом 150 млн рублей эмитент также допустил первый дефолт 14 сентября. При содействии ИК «Септем Капитал» были размещены два выпуска биржевых облигаций ООО «Ломбард «Мастер» общим объемом 200 млн рублей и коммерческие бумаги этого эмитента на 50 млн рублей. По каждому из них эмитент не исполнил обязательства перед владельцами бумаг.

Кроме этого, ИК «Септем Капитал» оказался организатором дефолтных коммерческих облигаций ООО «Офир» серии КО-П04 объемом 100 млн рублей и ООО «Девелоперская компания «Ноймарк» серии КО-П03 на 10 млн рублей. В последнем случае эмитент не смог погасить номинальную стоимость бумаг.

| Выпуск | Сумма дефолта | Организатор |

|---|---|---|

| ЭБИС-БО-П02 | 150 000 000 | «Септем Капитал» |

| Офир-КО-П04 | 100 000 000 | «Септем Капитал» |

| Ноймарк-КО-П03 | 10 000 000 | «Септем Капитал» |

| Ломбард Мастер-БО-П08 | 100 000 000 | «Септем Капитал» |

| Ломбард Мастер-КО-05 | 50 000 000 | «Септем Капитал» |

| Ломбард Мастер-БО-П07 | 100 000 000 | «Септем Капитал» |

«Юнисервис Капитал»

Компания «Юнисервис Капитал» организовала размещение биржевых выпусков двух эмитентов, допустивших дефолты. В мае 2021 г. ООО «Дядя Дёнер» не смогло выплатить 14-й купон облигаций БО-П02 объемом 554,8 тыс. рублей, а потом 36-й купон бумаг БО-П01 на сумму 690,5 тыс. рублей и треть номинала выпуска в объеме 19,8 млн рублей. Сейчас суммарная задолженность эмитента перед владельцами бумаг составляет 110 млн рублей. В марте 2022 г. Арбитражный суд принял решение удовлетворить исковые требования ПВО к эмитенту в полном объеме. Также ПВО обратился в полицию с заявлением о совершении учредителями и директором компании «Дядя Дёнер» преступления (мошенничество).

Другим клиентом «Юнисервис Капитала», который не смог исполнить обязательства перед владельцами облигаций, стала компания «КИСТОЧКИ Финанс». В июне эмитент допустил дефолт при погашении 75% от номинала выпуска облигаций серии БО-П01 на сумму 30 млн рублей. Представителям «КИСТОЧКИ Финанс» удалось заключить мировое соглашение с ПВО, по которому эмитент намерен погасить номинальную стоимость бумаг в течение трех лет, первый платеж должен пройти 30 октября 2022 г. Несмотря на столь позитивный промежуточный итог, 30 млн рублей стоит записать на организатора, так как погашение пока не состоялось, а долг теперь становится внебиржевым.

| Выпуск | Сумма дефолта | Организатор |

|---|---|---|

| Дядя Дёнер-БО-П01 | 60 000 000 | «ЮниСервис Капитал» |

| Дядя Дёнер-БО-П02 | 50 000 000 | «ЮниСервис Капитал» |

| Кисточки-Финанс-БО-ПО1 | 30 000 000 | «ЮниСервис Капитал» |

GrottBjorn

В отличие от коллег по рынку финансовое ателье GrottBjorn (бывший «Среднеуральский брокерский центр») ошиблось только в одном эмитенте — Инновационной технологической компании «Оптима», специализирующейся на производстве стеклотары, — на 65 млн рублей. В июле текущего года эмитент сообщил, что намерен подать в суд иск о самобанкротстве, а уже через месяц допустил дефолт при выплате 7-го купона облигаций серии 001Р-01 на 2,4 млн рублей.

| Выпуск | Сумма дефолта | Организатор |

|---|---|---|

| ИТК Оптима-001Р-01 | 65 000 000 | GrottBjorn |

Тяжелый портфель

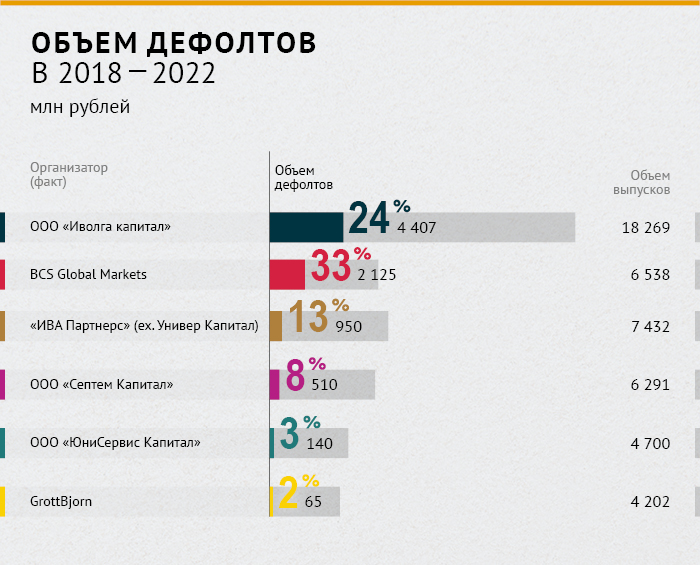

Cогласно данным рэнкинга организаторов High Yield от портала Cbonds, наибольшую долю дефолтных бумаг в общем объеме размещения на рынке ВДО имеет Группа БКС. С 2018 г. по настоящее время BCS Global Markets помог вывести на рынок ВДО выпуски объемом 6,5 млрд рублей, из которых дефолтными оказались бумаги на 2,1 млрд (33%).

На втором месте антирейтинга — ИК «Иволга Капитал». При ее участии с 2018 г. были размещены облигации общим объемом 18,3 млрд рублей, доля дефолтов — 24%.

Третье место — у «ИВА Партнерс». Каждый восьмой привлеченный на бирже рубль оказался невозвратным. Всего клиенты инвестиционной группы привлекли 7,4 млрд рублей.

Наименьшие же репутационные издержки понес GrottBjorn. При суммарном объеме размещений в 4,2 млрд рублей дефолтным оказался лишь один выпуск на 65 млн рублей (1,5%).

Минимальным пакетом дефолтных бумаг может похвастаться и «Юнисервис Капитал» — 3% от размещенных организатором 4,7 млрд рублей. При этом это единственный организатор, клиент которого смог договориться с владельцами облигаций о реструктуризации задолженности, хоть и через суд, а не ОСВО.

Наконец, в пакете ИК «Септем Капитал» объемом 6,3 млрд рублей доля дефолтных бумаг составляет 8%.

Очевидно, что до конца 2022 г. картина претерпит изменения. Два дефолтных выпуска компании «ЭБИС» грозят пополниться еще тремя биржевыми выпусками на 700 млн рублей и двумя коммерческими — на 200 млн рублей. Организатором четырех выпусков из этого перечня на общую сумму 800 млн рублей стала ИК «Септем Капитал».

Высокие шансы скатиться в дефолт есть у ООО «Главторг», которое 16 сентября не смогло в полном объеме исполнить обязательства по выплате 3-го купона выпуска облигаций серии БО-01, переводя в НРД лишь четверть от причитающейся инвесторам суммы. Через пять дней эмитент перечислил НРД недостающую сумму, но к этому времени «Эксперт РА» уже успел понизить рейтинг кредитоспособности компании до уровня ruС с развивающимся прогнозом. По рейтингу установлен статус «под наблюдением». Ранее у компании действовал рейтинг на уровне ruВ-.

В июле представитель владельцев облигаций «Главторга» — «Альянс Фининвест» — сообщил, что ФНС приостановила операции по счетам эмитента. «У компании «Главторг» уже есть текущее исполнительное производство на 47 млн рублей из-за «задолженности по кредитным платежам» и текущее арбитражное разбирательство с Апабанком по «неисполнению обязательств по договорам банковского счета, обязательств при осуществлении расчетов» на 34 млн рублей», — констатировало ПВО. Объем выпуска «Главторга» серии БО-01 составляет 381,1 млн рублей, купоны ежеквартальные. Организатора по выпуску нет, поэтому данный возможный дефолт на общий медальный зачет организаторов не повлияет. А вспоминать о технических андеррайтерах мы не будем.