По завершении первой после перерыва более-менее нормальной торговой недели можно сделать срез облигационных доходностей.

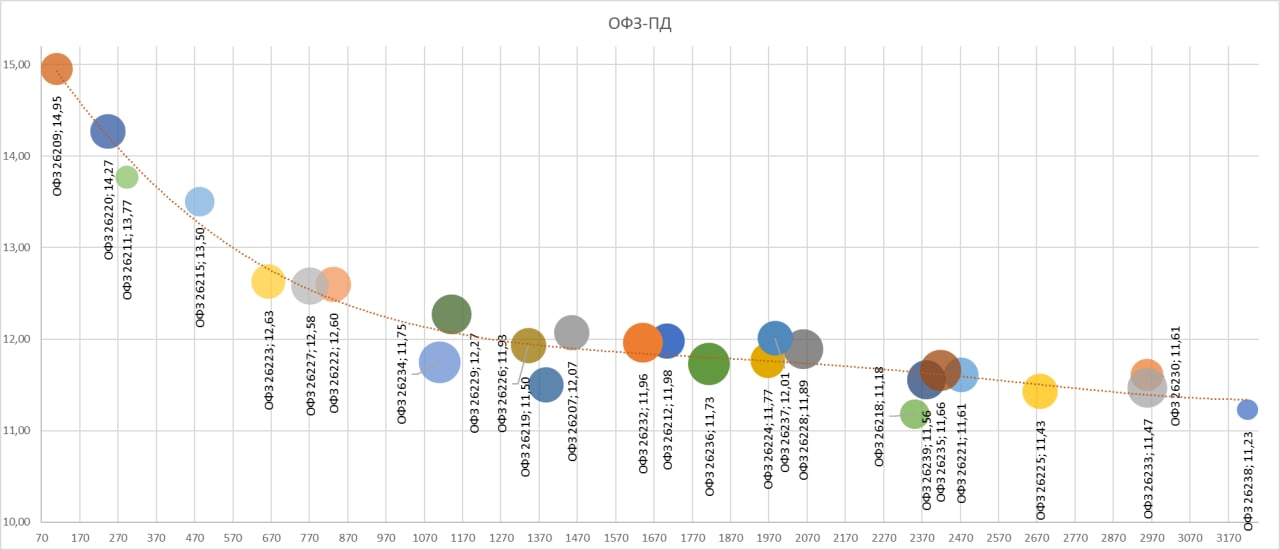

ОФЗ. Инверсия кривой доходности здесь читается уже год. Всегда относился к ней как к проявлению риска ценового снижения. И риск раз за разом реализовывался. Сейчас же ситуация и вовсе рискованная. Отрицательный наклон кривой доходности стал более отвесным (разница между доходностью коротких и длинных бумаг превышает 3%). А сами доходности значительно ниже уровня не только ключевой ставки (ее-то можно опустить), но и растущей инфляции (сейчас 15,5%). В прошлом, чтобы не нервничать, можно было купить ОФЗ со сроками погашения около года, получив аналоги депозита. Сегодня даже такая покупка сразу проиграет депозиту и будет иметь шансы на ощутимую волатильность. Отсутствие нерезидентов на торгах создало спекулятивно высокие цены, но, фактически, обнулило возможности для не спекулятивных покупок ОФЗ.

ОФЗ оказывают прямое влияние на сектор облигаций субъектов федерации. Конечно, премия их доходностей к ОФЗ есть и заметна. Средняя доходность – вблизи 14-15% (у ОФЗ – 12%), интереснее ОФЗ-щной, но достаточно ли? Банковский депозит опять в выигрыше.

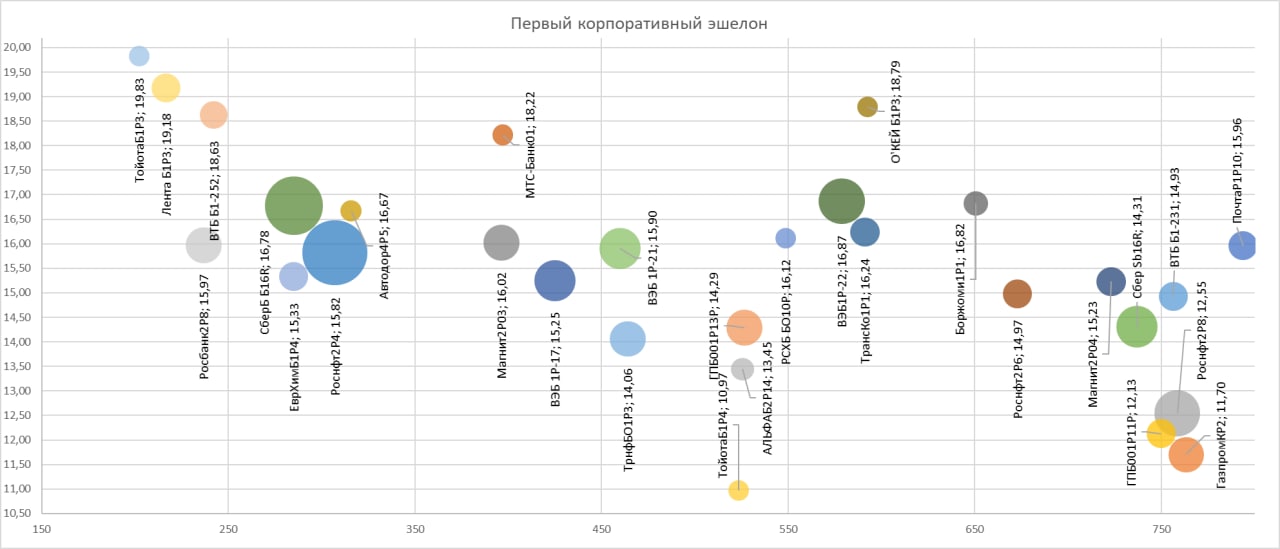

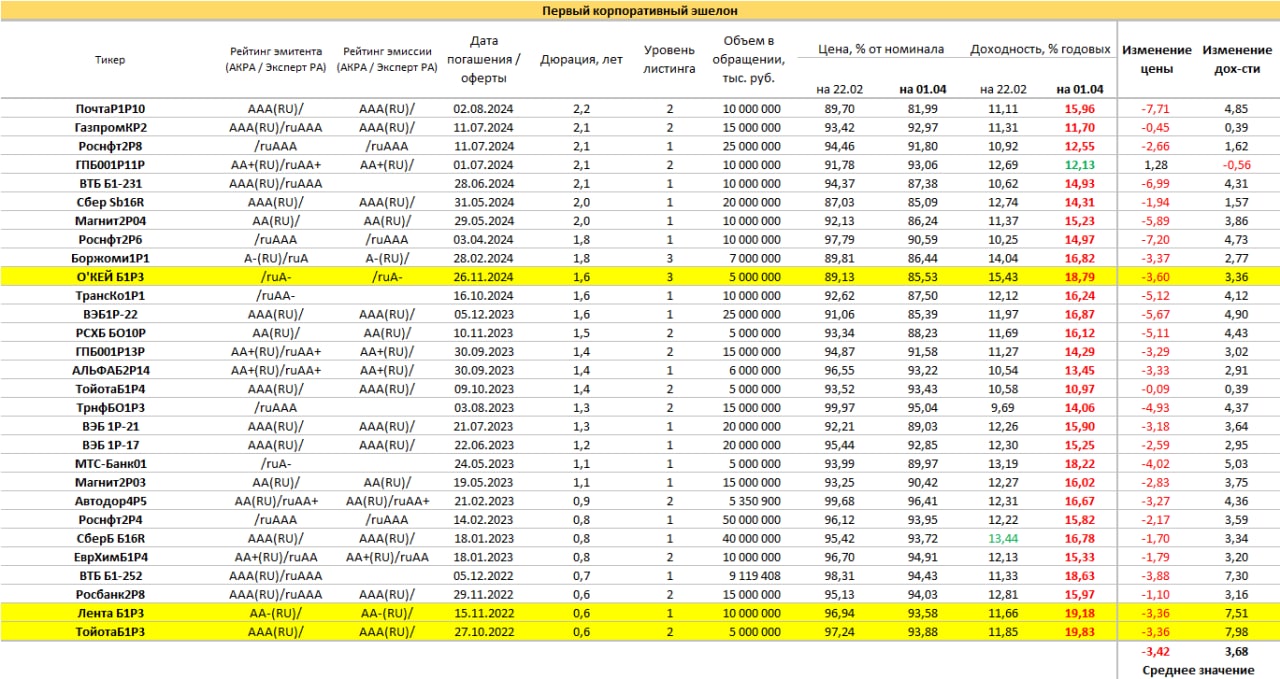

Еще выше доходности в первом эшелоне корпоративных облигаций, причем тут и ликвидность более дружелюбна. И всё же реальный потолок доходностей в районе 17% годовых. Эта ставка на удачу выглядит предпочтительнее прочих. Если инфляция замедлит галоп (хотя сомнительно, что она не преодолеет 17%) при смягчении ДКП Банком России, то эти 17% окажутся достаточно стабильной величиной для вложенных в них денег. Если.

Андрей Хохрин, генеральный директор ИК "Иволга Капитал"

Подписывайтесь на наш телеграм-канал: https://t.me/probonds