Ростелеком опубликовал отчетность по МСФО за 3-й квартал. Как следует из представленных данных с июля по сентябрь число абонентов, пользующихся широкополосным доступом в Интернет (ШПД), у компании увеличилось на 6%, до 11,4 млн, в основном за счет частных пользователей, которых стало больше на 3%, или 10,7 млн. Число корпоративных клиентов при этом сократилось на 3%, до 0,7 млн. Лидером по приросту пользователей стал сегмент платного ТВ: 8,4 млн абонентов, что означает семипроцентный рост. Отрицательную динамику продемонстрировал сегмент местной стационарной телефонной связи, которая уже не первый год теряет популярность из-за смены предпочтений пользователей. Здесь количество абонентов снизилось почти на 10%, до 22,7 млн.

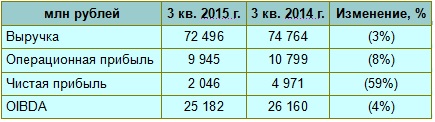

Из-за недостаточно сильных операционных показателей выручка компании с июля по сентябрь упала на 3%, до 72,5 млрд руб. Давление на результат, в частности, оказал отказ многих пользователей от проводной телефонии, о чем свидетельствует снижение дохода в этом сегменте на 10%. К тому же многие клиенты Ростелекома из госсектора сократили затраты на связь после проведения секвестра бюджета, что также отрицательно сказалось на выручке.

Операционная прибыль компании за отчетный период сократилась на 8% г/г, упав чуть ниже 10 млрд руб. Чистая прибыль обвалилась на 59%, составив около 2 млрд руб., что сама компания объясняет ослаблением рубля, из-за которого Ростелеком лишился 1,2 млрд руб. Еще одним негативным фактором был назван убыток 1,1 млрд руб., полученный от совместного с Tele2 предприятия Т2 РТК Холдинг, который в отчетном периоде активно инвестировал в развитие сетей 3G и 4G в московском регионе.

OIBDA оператора связи упала на 4%, до 25,2 млрд руб. с 26,2 млрд годом ранее. Однако благодаря снизившимся на 3% операционным расходам Ростелеком смог сохранить маржу OIBDA на довольно высоком уровне около 35%.

Капитальные вложения компании увеличились на 44%, до 16 млрд руб., а чистый долг снизился на 4%, до 174,9 млрд руб. При этом соотношение чистый долг/OIBDA составило 1,7х, против 1,8х в сопоставимом периоде 2014 года, что является вполне комфортным значением и говорит об отсутствии серьезных кредитных рисков.

Ранее компания рассчитывала показать рост дохода по итогам текущего года, однако была вынуждена ухудшить прогноз, согласно которому теперь выручка ожидается на уровне прошлогоднего показателя, или почти 300 млрд руб. Более того, Ростелеком не исключает ее снижения на 0,5-0,6%. По словам представителя компании, в 4-м квартале выручка увеличится, но рентабельность, в том числе, по причине закрытия многих контрактов в b2b- и b2g-сегментах ухудшится.

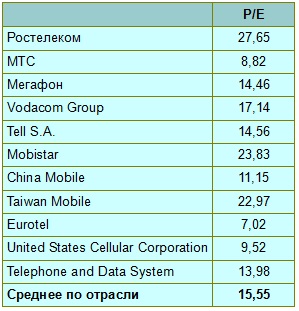

Хотя отчетность Ростелекома оказалась хуже ожиданий, стоит отдать ему должное: в непростой экономической ситуации и условиях нестабильности на финансовых рынках он сумел улучшить операционные показатели. Однако этот факт не прибавляет инвестиционной привлекательности бумагам Ростелекома, которые по мультипликатору P/E по-прежнему серьезно уступают и российским, и зарубежным аналогам. Рекомендация по обыкновенным акциям оператора — «продавать».

Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны.