18 июня состоялось первичное размещение облигаций. Инвесторы приобрели 4 тысячи ценных бумаг ООО «Кисточки Финанс» на общую сумму 40 млн руб.

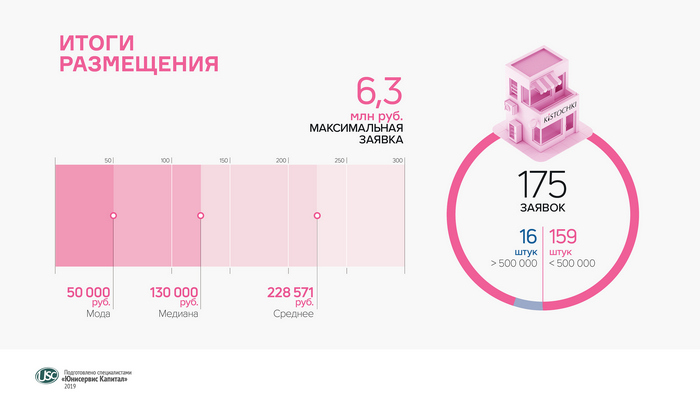

Всего в первичном размещении приняли участие 175 частных инвесторов, средняя сумма заявки составила 228,5 тысяч рублей.

Под брендом KISTOCHKI работают 18 студий в Санкт-Петербурге и одна в Москве. Целями привлечения займа обозначено развитие сети в столице. Инвестиции в открытие одной студии в Москве оцениваются в 10 млн рублей и выше, срок окупаемости может составить до 20 месяцев.

Эмитент — ООО «Кисточки Финанс», правообладатель товарного знака KISTOCHKI. Он определяет маркетинговую и коммуникационную стратегию, внедряет систему ERP и профессиональное программное обеспечение, а также получает роялти по договорам коммерческой концессии от студий маникюра и педикюра, работающих под брендом KISTOCHKI. Доходы по уже заключенным контрактам, исходя из прогнозной модели на 2019 год, позволяют эмитенту аккумулировать сумму облигационного займа в течение 9 месяцев. В ближайших планах компании открытие второй студии в Москве и ещё трех — в Санкт-Петербурге.

Объем выпуска биржевых облигаций «Кисточки Финанс» составляет 40 млн руб. Номинальная стоимость ценной бумаги — 10 тысяч руб. Трехлетний выпуск состоит из 36 купонных периодов продолжительностью 30 дней. Ставка по купону на 1-й год обращения — 15% годовых. Погашение выпуска назначено на июнь 2022 г., даты начала и окончания погашения совпадают. Андеррайтер выпуска — АО «Банк Акцепт».