Forex-брокеры сообщают о проблемах технического характера, убытках клиентов, невозможности исполнения их поручений на «диком» рынке, нарушении нормативных требований к капиталу. МВФ высказывает недоумение действиями Национального банка Швейцарии. СМИ смакуют крупнейшее в истории современного валютного рынка краткосрочное движение. На этом фоне доллар США теряет позиции против большинства валют G10, за исключением, пожалуй, евро, раздираемого противоречиями по поводу запуска QE, парламентских выборов в Греции и ухода с рынка крупнейшего покупателя в лице SNB. В преддверии релиза данных по американской инфляции за декабрь позиции доллара выглядят уязвимыми.

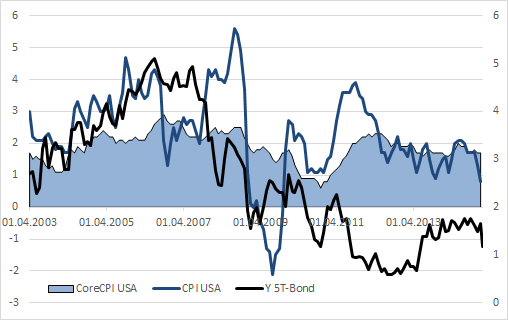

Прогнозируется, что потребительские цены замедлятся до 0,8% г/г, продемонстрировав худший результат с октября 2009 года. При этом базовая инфляция останется на прежней отметке в 1,7%. Полагаю, уязвимость последнего индикатора может привести к новой волне распродаж доллара США. Глава ФРБ Бостона Эрик Розенгрен не уверен, что инфляция в скором времени вырастет до 2%, поэтому ФРС должна отложить старт повышения процентных ставок. Вторит ему и долговой рынок: действия SNB резко взвинтили спрос на надежные активы, уронив до минимальной отметки с середины 2013 года доходность пятилетних казначейских облигаций, которая воспринимается в качестве своеобразного индикатора инфляционных ожиданий.

Источник: Trading Economics, Bloomberg.

Согласно новым опросам Wall Street Journal, среднее значение ставки по федеральным фондам к июню составит 0,29%. При этом в прошлом месяце прогноз предполагал уровень 0,35%, а год назад — 0,47%. Ожидания показателя на конец года также были скорректиррованы в сторону уменьшения: 0,89% после декабрьских 0,96%. Дата старта монетарной рестрикции отдаляется, делая позиции доллара США, в котировки которого уже частично заложены активные действия Федерального резерва в середине 2015 года, шаткими. Вместе с тем большинство респондентов полагает, что регулятору придется не только отложить начало, но и увеличить скорость ужесточения денежно-кредитной политики после старта. Предполагается, что к июню 2016-го ставка составит 1,63% к декабрю следующего года — 2,31% против предыдущих прогнозов 1,58% и 2,23% соответственно.

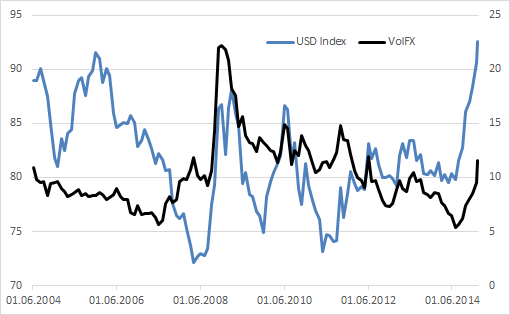

Не улучшают настроения «быков» по доллару и разочаровывающие данные по производственному индексу ФРБ Филадельфии, скатившемуся до минимальной отметки за последние 11 месяцев, и заявкам на пособие по безработице (316 тыс. при прогнозе в 299 тыс.). Ухудшение макроэкономической статистики, растущие сомнения по поводу скорой нормализации ФРС монетарной политики, обвал доходности казначейских облигаций, пытающаяся скорректироваться вверх нефть и опасения по поводу замедления инфляции являются главными причинами прострации доллара, которой пытаются воспользоваться остальные валюты G10. В то же время я бы не стал сгущать краски. Brent и WTI не собираются выходить из «медвежьего» рынка, что вкупе с постепенным восстановлением S&P500 прибавит драйва взвешенному по торговле (TWI) индексу USD. Действия SNB спровоцировали не только рост спроса на надежные активы и падение доходности американских долговых обязательств, но и усиление волатильности на Forex, которая, как правило, выступает союзницей доллара США.

Источник: Deutsche Bank, Reuters.

По моему мнению, после сенсационных новостей, поступивших накануне от Национального банка Швейцарии, нервы у инвесторов натянуты как струна, поэтому неожиданное замедление базовой инфляции в Штатах даст отмашку проседанию «американца» против валют G10, в том числе против евро. Обольщаться «быкам» по EUR/USD не стоит: позиции региональной валюты выглядят крайне неустойчиво, поэтому любые коррекции будут восприняты как повод для распродаж. Таргет на 1,15 близок, поэтому шорты, сформированные в начале года, удерживаем и наращиваем на откате.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, уже на следующей неделе вполне возможно объявление со стороны ЕЦБ о запуске полномасштабной программы количественного смягчения. Пара евро\доллар на этом фоне может продолжить фазу ослабления. Что касается перспектив американского доллара, то Федрезерв в любом случае находится в совершенно разных стадиях экономического цикла по сравнению с рядом иных ведущих ЦБ, следовательно, на горизонте ближайших месяцев американская валюта сохраняет статус фаворита.