Если ФРС не желает продолжать ревальвацию доллара, всячески оттягивая повышение процентных ставок, прикрываясь то возможным замедлением инфляции, то якобы существующим проблемам на рынке труда, то не работающей формулой Тейлора, в таком случае за нее это сделает ОПЕК. Решение о сохранении текущих объемов добычи показало, что картель не собирается решать чужие проблемы, а война на нефтяном рынке продолжается. «Медвежий» сигнал из Вены вкупе с ростом американских запасов на 1,946 млн баррелей на неделе, завершившейся 21 ноября, послал WTI в нокаут: котировки техасской нефти обвалились до $68,12, чего не было с середины 2009 года. В условиях близкого к историческим максимумам S&P500 укрепление доллара США стало объективной реальностью.

Источник: Reuters.

Пока Вашингтон и Эр-Рияд выясняют отношения, щеголяя то захеджированными позициями, то готовностью работать в условиях $60 за баррель по Brent, главным бенефициаром становится Китай, для которого пике черного золота во благо. По итогам октября он нарастил импорт нефти на 18% г/г, до 5,7 млн баррелей, гибко варьируя свою политику по отношению к отдельным странам ОПЕК. У сторонников сохранения объема добычи КНР увеличивала закупки, позволяя не беспокоиться по поводу дальнейшего снижения цен, у противников — уменьшала, заставляя гибко изменять ценовую политику в борьбе за удержание рынков сбыта. Такая политика Поднебесной, по сути, предрешила венское решение картеля. По оценкам Thomson Reuters, Китай в ноябре увеличит импорт до 6,33 млн баррелей в сутки, или на 11,6% м/м.

Стимулировать спрос позволяет смягчение денежно-кредитной политики Народного Банка Китая. Несмотря на то, что официальный Пекин всячески поддерживает версию о единичном случае снижения ставки рефинансирования до 5,6%, увеличение реальной стоимости заимствований в связи с замедлением инфляции вполне способно спровоцировать новые шаги в области монетарной экспансии. Ключевым моментом является сокращение темпов роста CPI, которое напрямую зависит от слабости рынка нефти.

Источник: Trading Economics.

Не нужно обладать даром ясновидения, чтобы спрогнозировать дальнейшее замедление потребительских цен и новое понижение процентных ставок PBOC. При этом «медвежий» рынок Brent будет уменьшать стоимостную оценку китайского импорта, а девальвация юаня, обусловленная мягкой денежно-кредитной политикой, позволит нарастить объемы экспорта. В результате профицит торгового баланса, и так достигший исторических максимумов, продолжит расти, что позволит Народному Банку наращивать золотовалютные резервы.

Источник: Trading Economics.

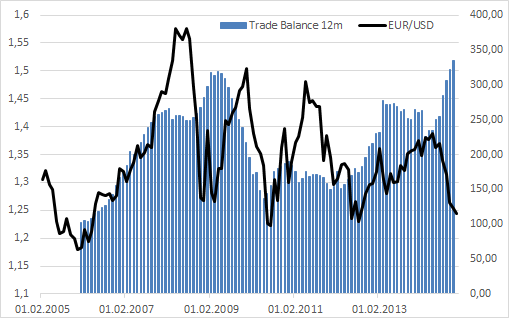

Интересно, в чем это наращивание будет осуществляться? Судя по расхождению пути положительного двенадцатимесячного сальдо и котировок EUR/USD, Пекин охладел к евро. Наиболее интересным вариантом представляются золото, а также товарные валюты. Поднебесная прекрасно понимает, что Вашингтон сам загоняет себя в ловушку при помощи наращивания добычи нефти. Падение цен ведет к снижению капитальных затрат производителей и будет тормозить рост S&P500. Одновременно ОПЕК и другие экспортеры охладеют к американским активам, интерес к которым подогревался при помощи реинвестирования сверхдоходов от продажи нефти. По оценкам BNP Paribas, производители нефти в 2014 году сократят импорт капитала до $7,6 млрд после $60 млрд в 2013-м и $248 млрд в 2012-м. Пик в $511 млрд был достигнут в 2006 году, когда Goldman Sachs прогнозировал рост Brent до $200 за баррель.

На мой взгляд, усугубление проблем американской экономики, замедление притока капитала в США, рост спроса со стороны Китая на нефть, золото и другие активы товарного рынка будет способствовать постепенному восстановлению позиций последних и укреплению курсов валют стран, тесно связанных с экономикой Поднебесной. В этой связи становятся актуальными покупки AUD/USD и NZD/USD из областей 0,84-0,85 и 0,77-0,78.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, покупки валют тихоокеанского региона могут стать актуальны в случае начала коррекции доллара по всему спектру валют. В третьем и начале четвертого кварталах и австралийский и новозеландский доллар существенно просели против американца на фоне роста опасений инвесторов и сокращению спроса на операции керри-трейд, соответственно, в случае коррекции по индексу доллара, часть позиций может быть отыграна.