Публикация сентябрьского протокола FOMC придала импульс коррекции доллара США против основных мировых валют, одновременно позволив начать восстановление фондовым индексам и заставив доходность 10-летних казначейских бондов уйти в область 15-месячных минимумов. Упорное нежелание последнего показателя расти затрудняет процесс бегства дешевой европейской ликвидности в качество. По всей видимости, инвесторы предпочитают рискованные активы, что и привело к взлету «австралийца» и «новозеландца».

Обеспокоенность членов комитета по открытому рынку слабостью еврозоны, которая способна спровоцировать дальнейшую ревальвацию гринбека, что создает проблемы американским инфляции и экспорту, следует рассматривать как явный успех «голубей». Еще одним откровением для инвесторов стала ссылка на то, что изменения в ориентирах по процентным ставкам могут быть неверно истолкованы рынком. Напомню, рост доллара США после оглашения результатов заседания FOMC в октябре стал возможным благодаря изменению прогнозов по ставке по федеральным фондам в сторону увеличения. Тогда рынок проигнорировал фразу о длительности удержания показателя на низком уровне, предпочитая отыгрывать информацию о смещении сроков монетарной рестрикции.

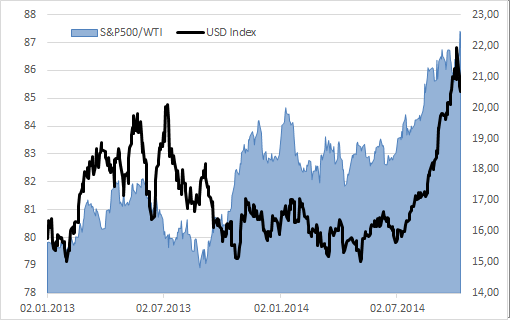

Акцент на ревальвацию «американца» привел именно к тем последствиям, о которых я говорил ранее: доллар притормозил, ослабил хватку в отношении остальных валют G10, но «бычий» тренд по нему остался в силе. Это подтверждается динамикой соотношения S&P500/WTI, ранее подававшей сигналы о коррекции, и индекса USD. Рынок нефти остается в лапах «медведей», что улучшает показатели внешней торговли Штатов, в частности отражается на стоимостной структуре импорта, на носу же у фондового индекса сезон корпоративной отчетности, от которой, вероятнее всего, следует ожидать позитива, что обеспечит приток капитала. В результате рост коэффициента заложит фундамент под восстановление позиций гринбека.

Источник: Bloomberg.

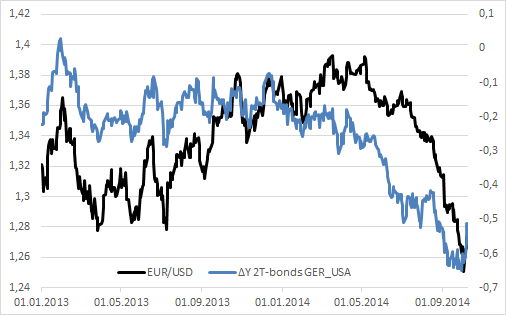

Реакция долгового рынка на выход в свет протокола сентябрьского заседания FOMC оказалась более бурной, чем сырьевого и рынка акций. Падение доходности казначейских бондов сузило дифференциал с немецкими облигациями и позволило реализоваться коррекции в EUR/USD. Риск развития отката усиливается в связи с недовольством Бундесбанка проводимой ЕЦБ денежно-кредитной политикой и потенциальным сбросом находящихся в минусе долговых обязательств Германии из-за нежелания Европейского центробанка в качестве объекта QE выбрать гособлигации.

Источник: Bloomberg.

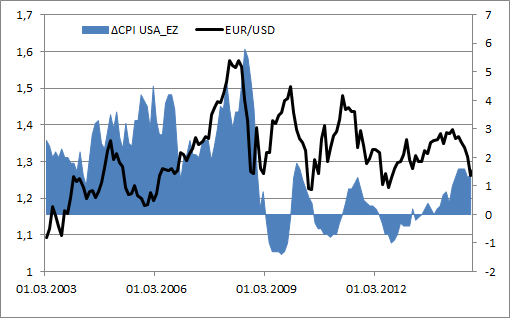

Основная валютная пара от стадии стремительного падения, имевшего место в мае-сентябре, переходит к фазе накопления шортов, что найдет выражение в консолидации. Евро слишком слаб, чтобы претендовать на серьезную коррекцию, а дальнейшая динамика EUR/USD будет определяться скоростью роста потребительских цен в Штатах и в еврозоне. Смогут ли меры, реализуемые ЕЦБ придать ускорение европейской инфляции, способны ли ревальвация доллара и слабость товарного рынка замедлить американский показатель? Именно эти вопросы рискуют стать ключевыми, а ссылка FOMC на входящие данные — всего лишь оболочка, под которой скрывается истинная сущность монетарной политики ведущих регуляторов мира.

Источник: Trading Economics.

Некоторые эксперты поспешили объявить торговлю на Forex в 4-м квартале скучной, однако я бы не стал этого делать. Доллар дал шанс проявить себя остальным валютам G10, но его позиции в отношении денежных единиц, центробанки-эмитенты которых придерживаются мягкой монетарной политики, прочны как никогда. Полагаю, что нахождение пары EUR/USD в области 1,27-1,29 станет оптимальным временем для формирования долгосрочных коротких позиций и сохраняю свой прогноз по паре в 1,26 на конец года.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, доллар укреплялся по широкому спетру валют на протяжении всего третьего квартала, соответственно, и коррекция по доллару может затянуться. Новостной фон, сформировавший импульс на укрепление американца, на текущий момент практически исчерпал себя, таким образом, для еще одной волны укрепления доллара необходимы новые драйверы. Пока доллар остается фаворитом на валютном рынке, однако коррекция в 2-3 процента вполне вероятна.