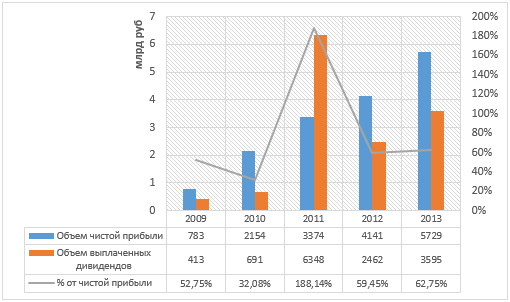

Совет директоров М.Видео рекомендовал выплатить за 2013 год дивиденды в размере 20 руб. на акцию, или 3,595 млрд руб., что незначительно выше моего прогноза, предполагавшего выплату 19,1 руб. на акцию (3,437 млрд руб.). Таким образом, на эти цели будет направлено на 45% больше средств, чем в 2012 году. Это 62,75% чистой прибыли ритейлера по МСФО за минувший год. (Напомню, что дивидендная политика компании подразумевает выплату не менее 60% чистой прибыли по МСФО.)

Источник: данные компании, инфографика Инвесткафе.

Новость была позитивно воспринята рынком, так как М.Видео продолжает придерживаться своих правил и щедро вознаграждает инвесторов. Текущая дивидендная доходность составляет 8,4%, что значительно выше, чем средний уровень 4-4,5% по российскому фондовому рынку в целом и по сектору ритейла в частности. Для сравнения, у Магнита, являющегося самым щедрым на дивиденды после М.Видео, дивидендная доходность по итогам года составит лишь около 1,7%.

Столь щедрые дивиденды компания может себе позволить благодаря тому, что по итогам 2013 года существенно улучшила свои финансовые показатели. Чистая прибыль выросла на 38% г/г, что стало следствием значительного повышения валовой прибыли, улучшения ассортиментной политики компании и снижения эффективной ставки по налогу на прибыль.

Крупнейший отечественный розничный продавец электроники и бытовой техники продолжает внедрять новый формат торговли оmni-channel, нацеленный на повышение уровня рентабельности за счет сокращения издержек и увеличения охвата отдельных магазинов. Это обусловлено тем, что растет доля онлайн-продаж, которая имеет более высокий уровень рентабельности и позволяет привлекать в магазины сети покупателей, живущих в большом отдалении от магазинов. Напомню, что за 1-й квартал 2014 года доля продаж через Интернет выросла с 3,4%, за 2013 год — до 7,5%. Выручка от данного направления повысилась за год на 113% г/г, а LFL-выручка — лишь на 1% г/г. Такая тенденция позволяет рассчитывать, что компания и дальше будет улучшать показатели рентабельности, и ожидать дальнейшего роста дивидендов.

Отдельно стоит сказать, что по итогам 2013 года у компании не было процентных долгов, а чистая денежная позиция составила 11,5 млрд руб., что означает крайне низкие кредитные риски. При этом соотношение объем дивидендов/OCF составляет 34,75%, что значительно выше среднего по сектору показателя 23,8%. Это означает, что компания направляет на выплату дивидендов более значительный объем денежных средств, полученных от операционной деятельности, чем другие публичные отечественные ритейлеры.

Я предполагаю, что котировки акций М.Видео будет продолжать рост, несмотря на нестабильность ситуации на отечественном фондовом рынке, так как высокая дивидендная доходность является одним из неплохих способов снижения рисков. Дополнительное влияние на капитализацию компании будет оказывать то, что ценные бумаги данного эмитента существенно недооценены по сравнению с публичными аналогами. По итогам 2013 года EV/S компании составляет лишь 0,21х при медианном значении по аналогам в 0,65х. Целевая цена акций М.Видео равна 543,52 руб., потенциал роста — 129%, рекомендация — «покупать».