X5 Retail Group опубликовала финансовые результаты за 1 квартал 2014 года по МСФО. На мой взгляд, данные отраженные в отчетности выглядят умеренно позитивно, но не окажут существенного влияния на капитализацию компании в краткосрочной перспективе. Это обусловлено тем, что незначительное повышение инвестиционной привлекательности благодаря улучшению финансовых показателей, будет компенсировано растущими геополитическими рисками и продолжением оттока капитала из ценных бумаг отечественных компаний.

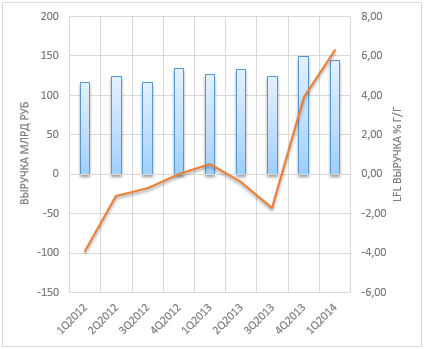

Источник: данные компании, инфографика Инвесткафе.

Как ранее сообщала

компания, ее выручка с января по март выросла на 13,9% г/г, до 144,2 млрд руб., главным образом за счет расширения сети и повышения привлекательности входящих в нее магазинов. При этом оборот X5 повышается медленнее, чем у всех остальных компаний сектора. Это обусловлено эффектом высокой базы, так как сеть является второй по объемам выручки после Магнита.Основное внимание стоит уделить показателям рентабельности. Валовая прибыль выросла всего на 12,1% г/г, до 34,65 млрд руб., вследствие ценовой и маркетинговой политики компании. Как я и ожидал, компания старалась повысить привлекательность своей сети за счет удержания низких цен. Это привело к сокращению валовой маржи с 24,4% в 1-м квартале 2013-го до 24%. Вместе с тем ценовая политика Х5 стала немаловажной причиной повышения

LFL-трафика на 0,1% г/г.EBITDA компании выросла на 13,3% г/г, до 9,8 млрд руб. EBITDA margin не изменилась и составила 6,8%. Это ниже среднего уровня рентабельности, равного приблизительно 7,7%, но в пределах планируемого

компанией диапазона в 6,8-7,2%. Благодаря оптимизации заработной платы доля затрат на персонал от выручки снизилась на 1,2 п.п. и составила 8,4%, что является основной статьей SG&A расходов. В результате показатель EBITDAR вырос 17,4% г/г, до 16,4 млрд руб., а EBITDAR margin увеличилась с 11% до 11,37%. Впрочем, положительный эффект от этого был нивелирован ростом расходов на аренду на 24% г/г, до 4,6% от оборота. То, что расходы на аренду вырастут, было ожидаемым, так как 56,6% торговых площадей компания арендует, а ослабление рубля по отношению к основным мировым валютам привело к повышению арендных ставок.Отдельно стоит обратить внимание на рост общего и чистого долга на 5,6% и 8,7% соответственно. Дополнительное влияние на увеличение чистого долга оказало снижение объемов денежных средств и эквивалентов на 36,6%, до 4,8 млрд руб. Совокупность этих факторов привела к увеличению долговой нагрузки X5, и так являющейся одной из самых высоких среди публичных компаний потребительского сектора. Соотношение Net Debt/EBITDA поднялось с 2,68х до 2,83х при среднем по сектору 1,85х. Впрочем, краткосрочная платежеспособность компании улучшилась, что подтверждается ростом EBITDA coverage ratio с 3,48х до 3,6х. Причиной этого является снижение процентных расходов на 1% г/г.

Снижение процентных затрат позволило компании нарастить прибыль до налогообложения на 21,7% г/г, а чистую прибыль на 24,7% г/г, до 2,47 млрд руб. Рентабельность по чистой прибыли увеличилась с 1,6% до 1,7%, но остается ниже среднего в 2,4%. Дополнительное влияние на повышение чистой прибыли оказало снижение выплат по налогу на прибыль благодаря сокращению эффективной налоговой ставки с 24,9% до 23%, что означает снижение доли издержек, не подлежащих вычету из налогооблагаемой базы.

Совокупность вышеизложенных факторов говорит об успехах менеджмента Х5 в деле оптимизации издержек, несмотря на значительно более низкие показатели рентабельности, чем в среднем по компаниям-аналогам. В случае сокращения затрат на рекламу и повышения цен на продукцию рентабельность может заметно увеличиться. Между тем основная проблема компании по-прежнему заключается в высокой долговой нагрузке, что сдерживает рост объема чистой прибыли и негативно сказывается на привлекательности расписок компании. Целевая цена

ADR X5 Retail Group $25,1, потенциал роста — 53%, долгосрочная рекомендация — «покупать».