Если год Змеи прошел для золота под знаком ETF-фондов, сокращение запасов которых стало главным драйвером падения котировок драгоценного металла, то год Лошади способен изменить ситуацию в пользу центральных банков. Действительно, фактор покупок золота регуляторами оказывал серьезную поддержку котировкам в 2012 году, не позволяя фьючерсам упасть ниже отметки $1550 за унцию. В 2013-м ситуация изменилась, виной чему стала возросшая волатильность драгметалла.

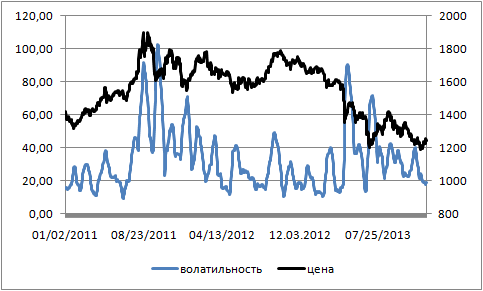

Изменчивость котировок играет принципиальную роль в процессе активизации деятельности центральных банков на рынке золота. Это подтверждается данными WGC, согласно которым, в 2011 году регуляторы приобрели 456,8 тонны, в 2012 — 544,1, а за девять месяцев 2013 года — 296,9 тонны. При этом год пиковых покупок характеризовался незначительными всплесками месячной волатильности.

Источник: Reuters, расчеты Инвесткафе.

Лично я сомневаюсь, что золото в течение ближайших 12 месяцев способно упасть до $800 или взлететь до $1700 за унцию. Вероятнее всего, котировки будут находиться в диапазоне $1080-1420, что стабилизирует волатильность и привлечет на рынок центральные банки, которые понесли существенные потери от почти 30%-го падения цен на драгоценный металл в 2013 году. В первую очередь пострадали регуляторы, обладающие наибольшими резервами золота.

Источник: WGC, расчеты Инвесткафе.

Достаточно вспомнить Национальный банк Швейцарии, который оценил свои совокупные годовые потери в 9 млрд франков и заявил, что не в состоянии выплатить дивиденды правительству и акционерам. Причина заключается не в том, что оказались убыточными спекулятивные операции и не в том, что экономика находится в плачевном состоянии, а в существенном падении цен на золото.

Вряд ли центральные банки станут активно избавляться от драгоценного металла в 2014 году, раз они не сделали этого в прошлом. Долгосрочные перспективы актива по-прежнему оптимистичны, поэтому можно потерпеть еще пару лет. Вместе с тем у некоторых регуляторов возникнет желание воспользоваться низкими ценами и стабилизацией волатильности и нарастить золотые резервы по примеру России или Турции. Последняя, к слову, за год сумела подняться с 17-го на 12-е место в рейтинге центробанков, обладающих наибольшими резервами драгоценного металла.

Нельзя сбрасывать со счетов и фактор Китая. Народный банк не афиширует покупки золота, однако, по оценкам Bloomberg Industries, его золотые резервы составляют 2710 тонн, что существенно выше официальных данных, предполагающих объем 1054,1 тонны и последний раз обнародованных в 2009 году.

О том, что драгметалл активно переправляется из Штатов и Европы в Азию, известно уже давно, и центробанк Поднебесной, похоже, решил ускорить этот процесс, выдав ряд лицензий на импорт золота зарубежным банкам. По информации Reuters, такие лицензии получили ANZ и HSBC. Кроме того, с девяти до десяти был расширен перечень суверенных банков, имеющих право осуществлять ввоз драгоценного металла. Увеличение количества банков, имеющих соответствующую лицензию, позволяет рассчитывать на рост импорта и снижение премий между Шанхаем и Лондоном. Конечно же, многое будет зависеть от внутреннего спроса, однако даже его слабость не помешает Народному банку продолжить процесс наращивания золотых резервов.

В настоящее время рост цен активно используется спекулянтами для того, чтобы избавиться от долей в ETF-фондах. С начала года по 10 января их запасы сократились на 13,1 тонны, несмотря на 5%-е восстановление котировок. Фактор сворачивания QE по-прежнему давит на золото, поэтому наиболее вероятным сценарием является падение цен в 1-м квартале 2014 года. Впоследствии стабилизация запасов ETF-фондов и рост активности центробанков будут способствовать постепенному восстановлению цен. Я сохраняю свой прогноз средней цены в $1300 и торговый диапазон в $1080-1420 за унцию.

По мнению руководителя отдела аналитики ГК Forex Club, Николая Ивченко, золото в первом полугодии еще может показать снижение. Основная причина – это сокращение мер стимулирования в США (QE3), которое началось в декабре, и которое американский регулятор намерен продолжать на протяжении 2014 года. Также пока низким остается инфляционное давление. Несмотря на то, что определенные признаки ускорения роста цен уже начали появляться, их темпы остаются очень медленными. Поэтому мы допускаем снижение цен на золото в первые несколько месяцев до 1150 долларов.

Начиная с весны ситуация может измениться в лучшую сторону. Появятся признаки ускорения глобального роста, и инфляционного давления, что традиционно приводит к росту цен на драгоценные металлы. Во второй половине 2014 года мы можем увидеть отметки 1450-1500 долларов за тройскую унцию.