|

|

|

Московская биржа сообщила о расширении списка ценных бумаг стратегических и ряда иных предприятий, на которые распространяются ограничения для совершения операций клиентами-нерезидентами, находящимися под контролем российских юридических или физических лиц. Соответствующее уведомление было опубликовано на сайте торговой площадки. Отмечается, что список носит информационный характер, не является финальным и не может служить единственным источником информации о списке предприятий, на которые распространяются ограничения. С 12 сентября 2022 года Московская биржа предоставит возможность совершать операции на рынке акций клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, находящимся под контролем российских юридических или физических лиц. Ранее список состоял из 8 бумаг. Теперь в списке находятся акции следующих компаний: "Аэрофлот", "АЛРОСА", "Федеральная сетевая компания Единой энергетической системы", "Совкомфлот", "Газпром", "Роснефть", "Транснефть", Банк ВТБ, "РусГидро", "Россети" (обыкновенные акции и префы), ИНТЕР РАО ЕЭС, "Славнефть - Мегионнефтегаз"" (обыкновенные акции и префы), "Сургутнефтегаз" (обыкновенные акции и префы), "Норильский никель", "Территориальная генерирующая компания №1", "Россети Ленэнерго" (обыкновенные акции и префы), "Полюс", "Россети Центр", "Пермская энергосбытовая компания" (обыкновенные акции и префы), "Россети Центр и Приволжье", "Россети Московский регион", ПАО "Россети МР", "Россети Московский регион", "Распадская", "Татнефть" (обыкновенные акции и префы), "Башнефть" (обыкновенные акции и префы), "Россети Северо-Запад", "РуссНефть", "Мосэнерго", "Территориальная генерирующая компания №2" (обыкновенные акции и префы), "МРСК Урала", "Россети Волга", "Саратовэнерго" (обыкновенные акции и префы), "Южно-Уральский никелевый комбинат", "Газпром нефть", "Выборгский судостроительный завод" (обыкновенные акции и префы), "Дальневосточная энергетическая компания", "Россети Северный Кавказ", "Вторая генерирующая компания оптового рынка электроэнергии", "Южный Кузбасс", "Россети Сибирь", "Квадра" (обыкновенные акции и префы), Объединенные машиностроительные заводы, "Дагестанская энергосбытовая компания". https://www.finam.ru/publications/item/mosbirzh...

|

|

С 12 сентября Мосбиржа допустит «дружественных» нерезидентов к рынку акций. Кроме того, доступ получат нерезиденты, которых контролируют юрлица и физлица из России. 🤔 Что это значит? В августе эта категория инвесторов получила доступ к сделкам на срочном и долговом рынках — существенного падения тогда не произошло. Тем не менее, 12 сентября нельзя исключать высокую волатильность у акций компаний, в капитале которых присутствует существенная доля иностранных инвесторов. 💬 «Как публичная компания, мы выходили именно на российскую биржу (Мосбиржу), ни до, ни после выхода мы не привлекали иностранных инвесторов», — отмечает управляющий директор Positive Technologies Максим Пустовой. 99% наших акционеров — частные лица, являющиеся гражданами и резидентами России.

|

|

EUR/USD. Пауэлл и Лагард устроили состязание для евро и доллара. Чья возьмет? В четверг евро не смог получить поддержку ЕЦБ. В пятницу, похоже, все становится на свои места. Уставший доллар фиксирует прибыль, а евро показывает истинную реакцию на вчерашнее ястребиное заседание, в ходе которого регулятор расщедрился на повышение ставки сразу на 75 б.п. Как воспринимать пятничное движение, это новый тренд или после небольшой передышки доллар вновь перейдет к ралли? В фокусе следующей недели будет американская инфляция, она и покажет, насколько стоит доверять восходящей динамике пары EUR/USD. Что помешало евро отреагировать сразу на повышение ставки Несмотря на обещание продолжать агрессивную политику на следующих нескольких заседаниях, многие захотели продать евро. Рыночные игроки могли использовать аргумент, что в заявлении не было прямого упоминания валюты. Вероятно, ястребы очень обеспокоены дальнейшим ослаблением евро. Все-таки на первых минутах после максимального повышения ставки евро был поддержан. Зафиксирован краткосрочный подъем выше паритета. Здесь свою роль могло сыграть стечение обстоятельств, а точнее событий. ФРС повела себя достаточно грубо, поскольку выступление Джерома Пауэлла было запланировано именно в то же время, когда глава ЕЦБ Кристин Лагард обращалась к прессе и рассказывала о дальнейших планах регулятора. Пауэлл, как всегда, был настроен по-боевому. Ястребиный тон тут же был ухвачен рынками, и доллар впоследствии вырос, подтвердив, что американский ЦБ и доллар превзошли всех остальных. Стоит ли все воспринимать буквально? В жесткой позиции ФРС никто не сомневается, но и европейский регулятор сейчас не стоит недооценивать. ЦБ в четверг был настолько ястребиным, насколько может быть в принципе. Повышение ставки применено ко всем трем базовым процентным ставкам и, следовательно, привело к увеличению важнейшей ставки по депозитам до 0,75%, тем самым оставив позади эпоху отрицательных или фиксированных ставок. Как признали в ЕЦБ, инфляция остается чрезмерно высокой и останется таковой долго. В Совете управляющих не стали кривить душой и достаточно откровенно сказали, что будут и дальше повышать ставки, чтобы ослабить спрос и защититься от риска постоянного повышения инфляционных ожиданий. Также было отмечено, что они по-прежнему привержены более простой политике реагирования на поступающие данные, а не детализации каких-либо дальнейших указаний. Прогнозы Экономисты главного банка Европы значительно пересмотрели свои прогнозы по росту цен. Ожидается их рост в среднем на 8,1% в 2022 году, на 5,5% в 2023 году и на 2,3% в 2024 году. Оценки экономического роста выглядят менее пессимистично, они были значительно пересмотрены в сторону понижения. Прогноз ВВП на 2023 год снижен до 0,9% с 2,1% ранее, а прогноз ВВП на 2024 год – до 1,9% с 2,1%. При этом на этот год ЕЦБ повысил свою оценку ВВП до 3,1% с 2,8%. Посыл для трейдеров ясен. Учитывая данное обстоятельство, ЦБ обеспокоен только инфляцией, а значит продолжит агрессивно повышать ставки в этом году. Это должно стать поддержкой для евро, поскольку валютные рынки, как правило, поощряют такую ясность в целях во время повышенной инфляции. Энергосбережение Все ничего, но энергетический кризис обязательно усугубит и без того сложную картину. Европейская рецессия не была включена в сентябрьские прогнозы, но она и не исключалась. Лагард предупредила, что экономические перспективы еще больше ухудшатся, если перебои в поставках энергии потребуют более широкого нормирования потребления энергии. «Этот сценарий снижения отличается от текущей ситуации тем, что он включает, в частности, полное прекращение всех поставок российского газа. Мы почти на месте, но все еще есть небольшой поток, проходящий через украинский. Но мы также предвидим нормирование по всей еврозоне и отсутствие какой-либо компенсации между поставками газа и другими альтернативными источниками», – пояснила Лагард на пресс-конференции. Резкий рост цен на энергоносители и продукты питания привел к скачку инфляции до 9,1% в августе. Это стало причиной увеличения других цен по всей экономике и вызвало обеспокоенность среди членов Совета управляющих по поводу риска самоподдерживающегося цикла более высоких темпов инфляции. Несмотря на ястребиный настрой, перспективы для евро остаются очень сложными и повышение ставки ЕЦБ на 75 б.п. не изменит существенно картину. Очевидно, что дальше будет ухудшение макроэкономической ситуации, что является серьезной проблемой для проциклической валюты, ожидающей углубления энергетического кризиса. Пауэлл и Лагард обеспечили паре EUR/USD волатильность, но что-то подсказывает, что она будет на пользу американской валюте. Что касается евро, то ожидания в отношении валюты блока остаются пессимистичными и за пределами паритета. Прогноз на месяц по паре EUR/USD составляет 0,9900, на три месяца – 0,9800, на полгода – 0,9600, на год – 0,9500. К концу 2023 года евро может познакомиться с уровнем 0,9300. USD/JPY. Доллар, подвинься: интервенция близко! Падение иены на этой неделе до уровня 145 стало отрезвляющим уколом для правительства Японии. Похоже, скоро чиновники перейдут от слов к делу и проведут фактическую интервенцию. Тот, кто открыл короткую позицию по иене, получил в этом году солидную прибыль. С января курс JPY опустился в паре с долларом на 20%, а по сравнению с началом прошлого года «японец» обвалился уже на 30%. Самое сильное в текущем году падение иена продемонстрировала на уходящей неделе. С понедельника она подешевела относительно гринбека на 3%. Причина ослабления JPY все та же – растущая монетарная дивергенция между Японией и США. Несмотря на усиление инфляционного давления, японский регулятор остается приверженцем голубиного курса. Чтобы быстрее восстановить экономику, которая сильно пострадала в пандемию COVID-19, ВOJ сохраняет процентные ставки на минимальном уровне. ФРС, напротив, придерживается ультраястребиной политики и поднимает ставки агрессивнее коллег, чтобы как можно скорее вернуть бушующую инфляцию к своему таргету 2%. Напомним, что в сентябре американский регулятор готовится объявить о пятом повышении ставок в рамках текущего цикла ужесточения. Чем ближе судьбоносное заседание Федрезерва – тем крепче уверенность трейдеров в том, что политики снова поднимут показатель на 75 б.п. На этой неделе рынки повысили вероятность развития такого сценария почти до 80%. Это придало дополнительный импульс доллару, особенно в паре с иеной. В среду актив USD/JPY вплотную подошел к ключевому порогу в 145, который, судя по всему, является красной линией для правительства Японии. Как только в воздухе запахло жареным, японские чиновники ужесточили свои словесные угрозы вмешательства. В четверг они выпустили, пожалуй, самое строгое на сегодняшний день предупреждение. Вчера заместитель министра финансов Японии по международным делам Масато Канда заявил, что недавняя чрезмерная волатильность иены вызвана не фундаментальными факторами, а спекулятивными движениями. Также он подчеркнул, что власти рассматривают сейчас любые варианты поддержки валюты и примут все необходимые меры, если в ближайшее время давление на нее со стороны продавцов снова усилится. Комментарий главного валютного дипломата Японии здорово помог иене. В ночь на пятницу пара USD/JPY прервала свое 4-дневное ралли, упав более чем на 0,4%. Дополнительное давление на актив оказала сегодняшняя встреча главы Банка Японии Харухико Куроды и премьер-министра страны Фумио Кисиды. По сообщениям японских СМИ, политики обсудили недавний обвал иены и пришли к единому мнению о том, что резкое колебание курса затрудняет компаниям ведение бизнеса. Это еще больше усилило ожидания рынка относительно валютной интервенции, в результате чего текущие позиции пары USD/JPY были сильно подорваны, а краткосрочные прогнозы по активу ухудшились. Большинство аналитиков считают, что в ближайшее время мы увидим дальнейшее снижение пары доллар–иена. Об этом свидетельствуют как технические, так и фундаментальные факторы. Сейчас на графике наблюдается устойчивая торговля котировки ниже 50-HMA. Учитывая это и недавний нисходящий RSI, можно предположить, что в перспективе нескольких дней медведи по паре USD/JPY продолжат наступление. Что же касается фундаментальной картины, на следующей неделе ключевым фактором по-прежнему будет оставаться риск валютной интервенции. Советуем вам внимательно отслеживать комментарии японских политиков на эту тему. Любой намек на фактическое вмешательство может еще больше ослабить пару USD/JPY. Еще один потенциально опасный момент для актива – это публикация данных по индексу потребительских цен США за август, которая ожидается во вторник. На фоне более высоких процентных ставок и падения цен на бензин экономисты предсказывают снижение инфляционного давления. Если инфляция отступит больше, чем прогнозируется, это может ослабить доллар. Но повторимся, что речь идет лишь о краткосрочной коррекции. В более отдаленной перспективе пара USD/JPY сохранит восходящий тренд. Даже если правительство Японии и проведет в ближайшие дни валютную интервенцию, ее эффект будет недолговечным. А вот дивергенция в монетарной политике ФРС и BOJ, похоже, еще долго останется ключевым ценообразующим фактором. По мере роста расхождений доллар будет укрепляться, а иена – падать.

|

|

Три эмитента выплатили купонный доход держателям бумаг по четырем выпускам на этой неделе. Общая сумма средств, поступивших в национальный расчетный депозитарий, составила 18 722 679,76 рублей. В понедельник, 5 сентября, ПАО УК «Голдман Групп» выплатило 13-й купон (выпуск серия УК-001Р-02, ISIN: RU000A103FD1). Объем эмиссии — 1 млрд руб., ставка купона — 11,5%, на одну бумагу номиналом 1 тыс. руб. приходится 9,77 руб. ежемесячных выплат, общая сумма перечислений — 9 770 000 руб. Бумаги обращаются на СПБ-Бирже, данных об итогах торгов не поступало. Во вторник, 6 сентября, выплачен 52-й купон по 1-му выпуску ООО «ПЮДМ» (серия БО-П01, ISIN: RU000A0ZZ8A2). Объем выпуска в обращении — 116,4 млн руб., применяемая купонная ставка — 20% годовых, что в денежном эквиваленте составляет 1 913 429,76 руб., по 821,92 руб. за лист номиналом 50 тыс. руб. В августе объем торгов бумагами данного выпуска составил 10,8 млн руб., на 2,1 млн руб. больше, чем в июле. Средневзвешенная цена показала положительную динамику на уровне 0,48 п.п., приняв значение 104,95% от номинальной стоимости бумаг. В среду, 7 сентября, выплачен 35-й купон по 2-му выпуску ООО ПК «Нафтатранс плюс» (серия БО-02, ISIN: RU000A100YD8). Объем выпуска в обращении — 183,3 млн руб. (с учетом амортизационного погашения), ставка купонного дохода — 14% годовых, общая сумма выплат — 2 109 250 руб., по 84,37 руб. за облигацию остаточным номиналом 7 332 руб. В прошлом месяце бумаги данного выпуска торговались с оборотом порядка 4,7 млн руб. (-0,8 млн руб.). Средневзвешенная цена опустилась на 0,93 пункта, до отметки 93,63% от номинальной. В пятницу, 9 сентября, ООО ТК «Нафтатранс плюс» выплатило также 18-й купон по 3-му выпуску облигаций (серия БО-03, ISIN: RU000A102V51). В рамках данной эмиссии привлечено 500 млн руб. частных инвестиций по ставке 12% годовых, общая сумма ежемесячных выплат инвесторам составляет 4 930 000 руб., из расчета 9,86 руб. за бумагу номинальной стоимостью 1 тыс. руб. Итоговый объем сделок с участием бумаг данной серии составил в августе 10,5 млн руб. (-2,2 млн руб.). Средневзвешенная цена прибавила 0,20 пункта, приняв значение 85,04% от номинальной стоимости.

|

|

По данным исследования Центра стратегических разработок (ЦСР), в ближайшие пять лет российские компании займут до 30% рынка кибербезопасности отдельных дружественных стран. Общий объем целевого рынка в этих странах к 2026 году составит почти 40 млрд долларов США (для сравнения, российского — 7,8 млрд долларов США). 🤔 По мнению аналитиков ITI Capital, потенциал международной экспансии — это фактор, не учтенный в цене акций Positive Technologies. Вот, что они отмечают в своем обзоре: ▶️ Интерес к российским решениям в области кибербезопасности сейчас стремительно растет, и многие страны стали смотреть не только на широко распространенные решения западных компаний. ▶️ Развивающиеся страны, стремясь к безопасности, будут выбирать продукты сразу нескольких вендоров. Спросом будут пользоваться эффективные и проверенные системы защиты. В условиях роста числа кибератак на российские компании продукты Positive Technologies проходят «проверку боем» и совершенствуются. ▶️ Наличие готовой широкой линейки продуктов и решений ставит Positive Technologies в выигрышное положение относительно других конкурентов из России, дружественных стран. У компании есть возможность и замещать, и дополнять ушедшие с рынка продукты.

|

|

Чуть больше месяца назад началось размещение дебютного выпуска коммерческих облигаций объемом 250 млн рублей новосибирского производителя одежды — компании «МЫ». Ставка ежеквартальных купонов установлена на уровне 24% годовых в первый год размещения выпуска (далее +8% к ключевой ставке Банка России). Чтобы оценить соотношение предложенной доходности и уровня риска для инвесторов, аналитики Boomin обратились к отчетности эмитента за первое полугодие 2022 г.

«МЫ» — производственная компания с двумя собственными торговыми марками одежды: «We are Family» и «Anna Ricco». Склады и производство сосредоточены в трех российских городах: Новосибирск, Москва, Краснодар. Совокупное количество магазинов клиентов компании превышает 1000 торговых точек. Помимо розничных ритейлеров компания работает с лидерами сегмента e-commerce: Wildberries, OZON и Яндекс Маркет. Подробнее о бизнес-модели и истории развития компании читайте в интервью для Boomin с директором ООО «МЫ» Дмитрием Тарасовым. Российский рынок женской одежды Размер российского fashion-рынка на конец 2021 г. составляет 1,8 трлн рублей, из которых на одежду приходится 67%. Сегмент женской одежды занимает в этом объеме 467 млрд рублей, из которых 303,55 млрд рублей приходится на категорию «Масс-маркет», что составляет 65% (на одежду среднего и премиального сегментов приходится 25% и 10% соответственно). E-commerce в этом объеме занимает 134 млрд рублей. По данным РБК, онлайн-продажи в 2021 г. составили более 20% от оборота рынка одежды, аксессуаров и обуви. Несмотря на февральские события 2022 г., производство одежды не собирается сдаваться: до сих пор продолжаются поиски альтернатив западным брендам. В этой ситуации российские производители набирают обороты и приумножают результаты. «МЫ» развивается в соответствии с общеотраслевыми тенденциями: компания существенно увеличила объемы продаж в первом полугодии 2022 г. В настоящее время новосибирский производитель активно наращивает долю e-commerce среди каналов сбыта своей продукции. Анализ финансового положения компании Активы и пассивы Основная часть имущества компании на 30 июня 2022 г. представлена оборотными активами (94%). Такая «расстановка сил» в целом характерна для торговых организаций: чем выше доля оборотных активов, тем больше компания может привлекать краткосрочное финансирование без ущерба своей финансовой устойчивости. Что касается производственной деятельности, компания арендует помещение под собственный швейный цех на 16 рабочих мест, общая площадь которого 300 кв. м. Основные средства представлены швейным, складским и производственным оборудованием. Небольшая доля основных фондов, на первый взгляд, может вызвать негативное представление о финансовой привлекательности компании. Однако в будущем эмитент планирует создать собственный производственный цех, что будет способствовать развитию бизнеса «МЫ».

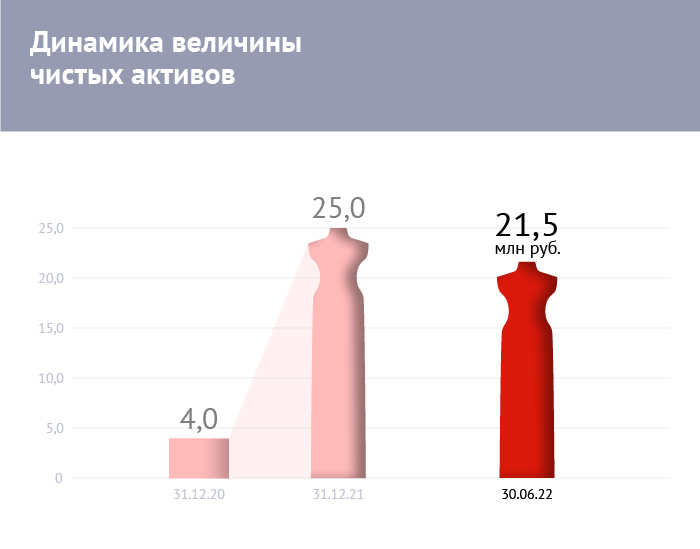

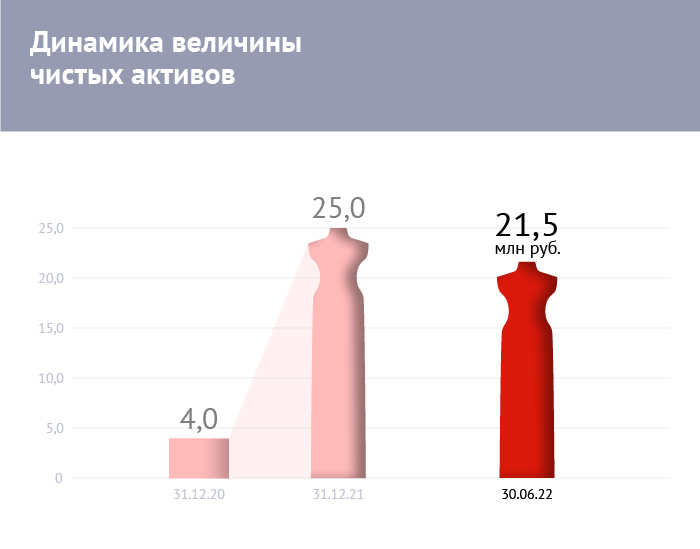

36% в структуре активов на первое полугодие 2022 г. отведено запасам. Коэффициент обеспеченности запасов собственными средствами в текущем периоде равен 1,38. Такое соотношение означает, что у компании достаточно рабочего капитала, чтобы полностью покрыть закупку запасов своими средствами. Это является несомненным плюсом к финансовой устойчивости организации, так как ее деятельность слабо зависима от внешних источников финансирования. В структуре пассивов компании на 30 июня 2022 г. преобладает собственный капитал (56%) в размере 21 542 тыс. рублей, что равно чистым активам организации. Высокая капиталоемкость бизнеса — еще один плюс. Из минусов можно отметить отток капитала из бизнеса: в период с 31 декабря 2021 г. по 30 июня 2021 г. компания вывела более 14 млн рублей. Предположительно, они были направлены на выплату дивидендов (в отчетности не указано, на что именно были распределены эти денежные средства). Это говорит как об отсутствии дивидендной политики, так и об отсутствии каких-либо ограничений на распределение чистой прибыли в компании (например, банковских ковенант). Еще одним крупным источником финансирования являются кредиты и займы. На долю долгосрочных и краткосрочных заемных средств приходится менее половины имеющихся обязательств. На 31 декабря 2020 г. у организации были краткосрочные обязательства в размере 960 тыс. рублей, при этом данная сумма (возможно, из-за ее несущественного значения) раскрывалась в статье «Долгосрочные заемные средства» в общей сумме в 10 465 тыс. рублей. На что это влияет? Из-за снижения краткосрочной части обязательств завышаются значения коэффициента текущей ликвидности (КТЛ).

Несмотря на некорректное разнесение долгосрочных и краткосрочных обязательств, ликвидность баланса находится в «безопасной зоне». На 30 июня 2022 г. значение коэффициента текущей ликвидности (КТЛ) составило 5,72 (на 31декабря 2021 г. — 5,28). В сравнении с 2020 г. КТЛ увеличился в 3,5 раза. На текущий момент компания в достаточной мере имеет оборотные активы для своевременного покрытия текущих обязательств.

Усиление финансовой независимости компании в 2021 г., когда коэффициент автономии (отношение собственного капитала к активам) был на уровне значения 0,59 и превышал показатель 2020 г. в два раза (0,27), сменилось небольшим спадом в первом полугодии 2022 г. до 0,56. В целом, установленные значения говорят об оптимальной величине собственного капитала. Выручка и чистая прибыль За последние пять лет выручка «МЫ» показала существенный рост. В 2021 г. этот показатель превысил в десятки раз значение, которое было в начале деятельности компании. Всплеск роста приходится на 2020-й — пандемийный год. Во время недолгого приостановления продажи одежды оптовикам компания вышла на рынок медицинских масок, нитриловых перчаток и антисептиков. Начиная с 2020 г. эмитент заключил в общей сложности около 60 контрактов, попадающих в категорию госзакупок. Период самоизоляции, следствием которого стало увеличение доли онлайн-заказов на 80%, также повлиял на рост операционных показателей эмитента. В 2021 г. компания переехала в новый цех. Увеличение производственных мощностей позволило достигнуть двукратного роста оборотов.

В первом полугодии 2022 г. рост выручки тоже был существенным в сравнении с аналогичным периодом 2021 г. (57 632 тыс. рублей против 22 710 тыс. рублей). Прирост клиентской базы составил 15%. Компания планирует в ближайшее время увеличить объемы оптового направления на 50-60% за счет автоматизации процессов обработки входящих потоков и отгрузки заказов, а также роста отдела продаж в два раза. Чистая прибыль увеличилась с 4 054 тыс. рублей (6 месяцев 2021 г.) до 10 752 тыс. рублей (6 месяцев 2021 г.). При этом темпы прироста выручки (+154%), расходов по обычной деятельности (+149%) и чистой прибыли (+165%) находятся в сопоставимых друг от друга значениях, что позволяет сохранять рентабельность на стабильно высоком уровне.

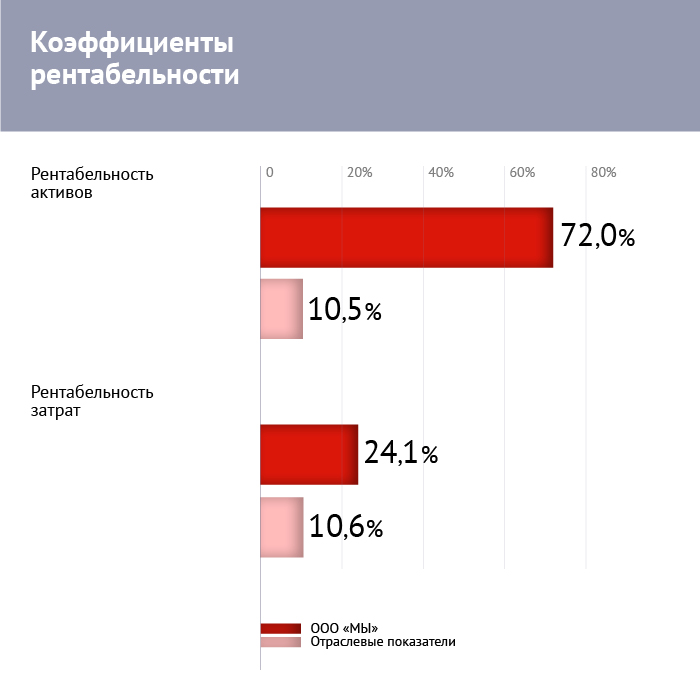

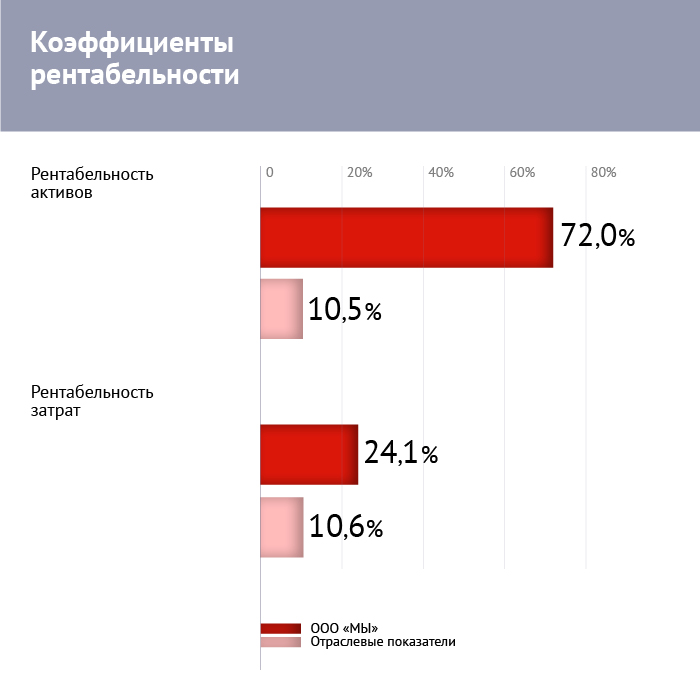

Все коэффициенты рентабельности имеют положительные значения. Компания способна эффективно генерировать операционный поток, показывает стабильную чистую прибыль, что дает возможность эмитенту на должном уровне обслуживать долговую нагрузку, развивать свою деятельность и инвестировать в масштабирование бизнеса. А теперь давайте обратимся к отраслевым показателям рентабельностей. В то время, как рентабельность активов компании находится на уровне 72% по состоянию на 30 июня 2022 г., а рентабельность затрат равна 24,1%, показатели эффективности на рынке по производству одежды равны 10,5%, и 10,6% соответственно. Кратное превышение отраслевых показателей говорит об операционной эффективности компании.

Соотношение заемных и собственных средств Соотношение заемных и собственных средств в первом полугодии текущего периода равно значению 0,49, что на 7 пунктов больше, чем на конец 2021 г. и практически равно значению 2020 г. Казалось бы, мы видим отрицательную динамику — финансовая устойчивость организации стала слабее. При этом в сопоставлении с данными на 31 декабря 2019 г., когда коэффициент соотношения заемных и собственных средств был равен 4,8, динамика носит весьма положительный характер. Величина коэффициента говорит о том, что обязательства составляют около 50% от собственного капитала. А это значит, что компания подвергнута меньшему риску в случае увеличения ставок по кредитам и имеет адекватное соотношение собственных и заемных средств.

Со структурой финансирования разобрались, теперь к самому важному — уровню закредитованности компании. Показатель долг/выручка по состоянию на 30 июня 2022 г. составляет 0,07, чистый долг/EBIT — 0,22. Такие значения говорят о том, что у компании достаточно объемов выручки и операционного потока, чтобы беспроблемно обслуживать краткосрочную внешнюю долговую нагрузку. Безусловно, это плюс к финансовой устойчивости эмитента. Подводные камни Реестр недобросовестных поставщиков В марте 2022 г. Управлением ФАС по Санкт-Петербургу компания «МЫ» занесена в реестр недобросовестных поставщиков. Такое решение связано не с основной деятельностью компании по производству и продаже одежды, а с дополнительной. Ранее обществом был заключен государственный контракт на поставку медицинских изделий Санкт-Петербургской городской больнице. Закон требует проведения экспертизы поставляемых в медицинское учреждение товаров, которая должна быть осуществлена экспертной организацией или созданной внутренней экспертной. После проведения экспертизы городская больница Санкт-Петербурга сделала вывод о плохом качестве партии медицинских изделий, которую ей поставила компания «МЫ», после чего обратилась в УФАС, которое приняло ее сторону. Это и стало причиной внесения в реестр недобросовестных поставщиков. Эмитентом в свою очередь было подано исковое заявление о признании этого решения незаконным, так как, по мнению представителей компании «МЫ», экспертиза была проведена с нарушением законодательства: приемка товара не была осуществлена надлежащим образом, а признаки некачественного товара отсутствуют. Истец отмечает, что заказчик провел экспертизу ненадлежащим образом. Компания «МЫ» планирует добиться исключения из реестра недобросовестных поставщиков после вынесения решения суда в октябре 2022 г. Отсутствие кредитного рейтинга У компании нет кредитного рейтинга. По сути, это означает отсутствие мнения рейтингового агентства о кредитном риске данного выпуска облигаций. Основные выводы Привлеченные посредством облигационного займа денежные средства будут направлены на реализацию инвестиционного проекта. В стратегии развития компании в ближайшие два года предусмотрено открытие 36 шоурумов в 16-ти городах-миллионниках. Рентабельность инвестиций должна составить 275%. Численность персонала в течение двух лет планируется увеличить до 87 сотрудников, что на 68% выше уровня текущего периода (сейчас на предприятии трудится 28 человек). Реализация этих амбиционных планов позволит «МЫ» в ближайшем будущем увеличить объемы продаж в 3-4 раза. Важно отметить, что рынок производства женской одежды имеет большой потенциал под влиянием экономической ситуации в стране. Уход зарубежных брендов позволяет активно развивать внутреннее производство, увеличивая объемы продаж и повышая маржинальность российских компаний fashion-индустрии. Благоприятная конъюнктура рынка может положительно повлиять на достижение заявленных эмитентом стратегических целей. Что касается финансовых результатов работы по итогам первого полугодия 2022 г., аналитики Boomin отмечают следующее. - Основная часть имущества компании представлена оборотными активами (94%), что в целом характерно для организаций торговли. Для осуществления же своей производственной деятельности «МЫ» арендует производственный цех, в связи с чем доля внеоборотных активов мала.

- У компании достаточно рабочего капитала, чтобы полностью покрыть закупку запасов своими средствами. Это является несомненным плюсом в финансовой устойчивости организации.

- В классификации заемных средств краткосрочные займы неверно классифицированы (отображены в составе долгосрочных), что может привести к искаженной оценке деятельности компании. При этом надо отметить, что сумма краткосрочных заемных средств несущественна, риска в текущем периоде нет. Кроме того, баланс компании имеет существенный запас ликвидности. Компания в достаточной мере имеет оборотные активы для своевременного покрытия текущих обязательств. КТЛ на 30.06.2022 г. равен 5,72.

- По состоянию на 31 июня 2022 г. «МЫ» располагает чистыми активами в размере 21 542 тыс. рублей.

- Выручка эмитента за последние пять лет показала десятикратный рост, ежегодно расширяются производственные мощности. В первом полугодии 2022 г. объем выручки выше в 2,5 раза аналогичного показателя прошлого года. Такая же динамика наблюдается и в отношении чистой прибыли.

- За шесть месяцев 2022 г. компания увеличила показатели рентабельности в сравнении с сопоставимым периодом 2021 г. Средний прирост равен 1,07 п. п. Рентабельность деятельности на 30 июня 2022 г. составляет 18,7%. Показатели эффективности превышают аналогичные показатели отрасли более чем в два раза.

- Коэффициент отношения долга к собственному капиталу на 30 июня 2022 г. составляет 0,49, что говорит о том, что обязательства составляют около 50% от собственного капитала — компания в меньшей степени подвергнута риску увеличения ставок по кредитам. Стоит отметить, что у компании достаточно объемов выручки и операционного потока, чтобы без проблем обслуживать краткосрочную и внешнюю долговую нагрузку.

Екатерина Шалина, Финансовый аналитик портала Boomin

|

|

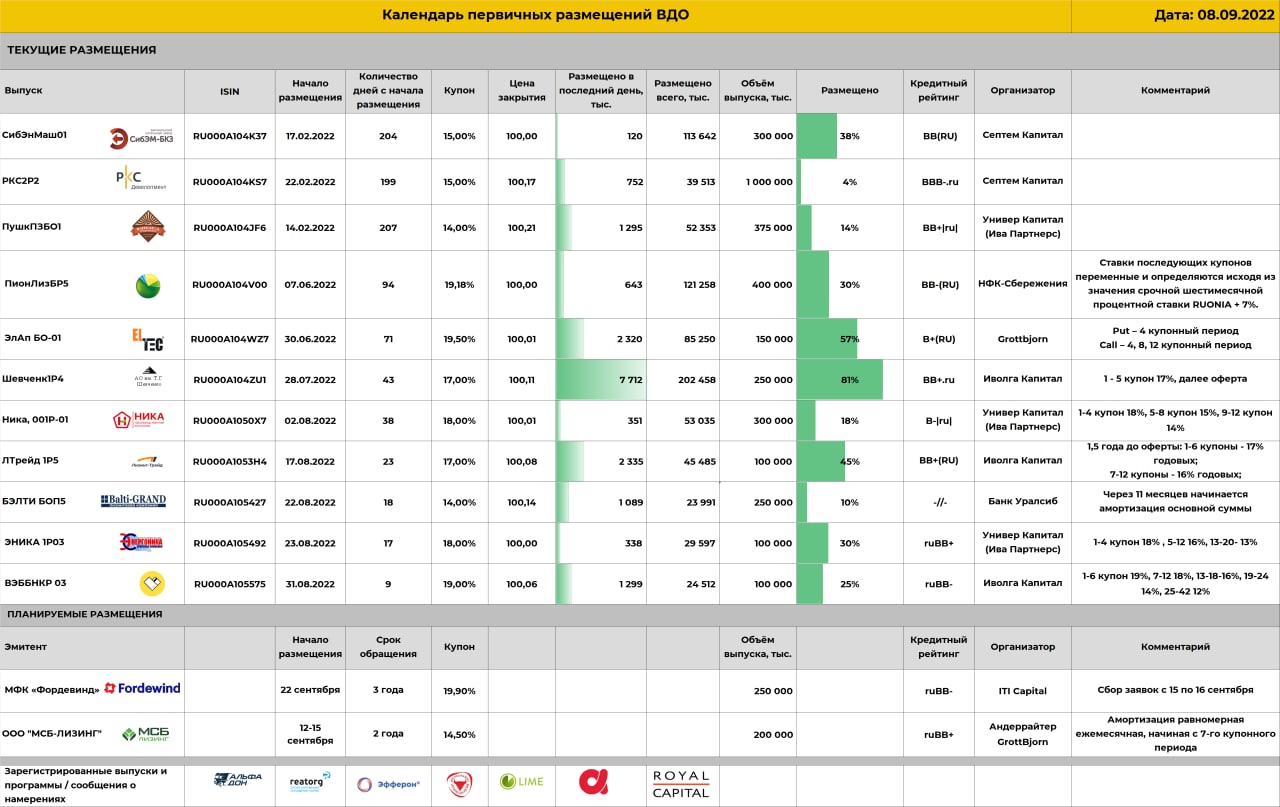

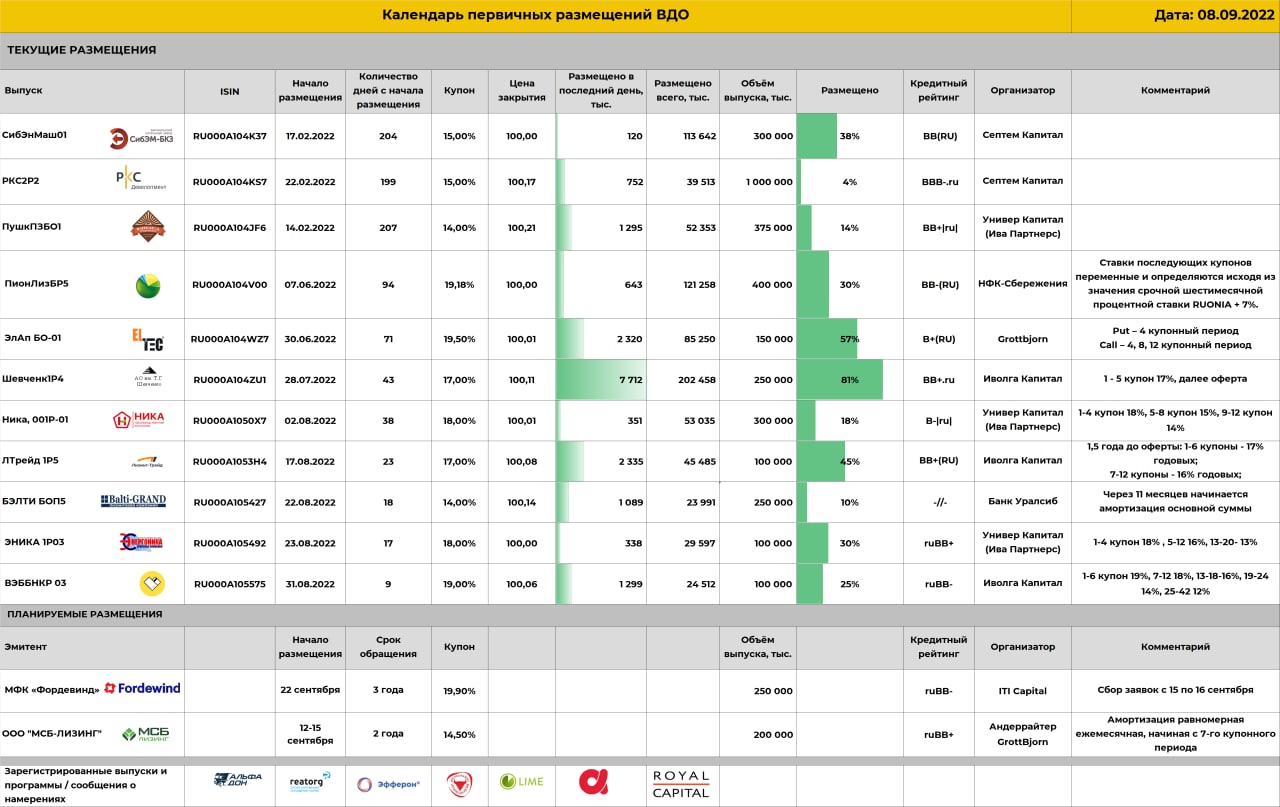

Из того, что вот-вот разместится — 4-й выпуск АО им. Т.Г. Шевченко. Из перспективного — Фордевинд.

|

|

Продолжаем публиковать информацию о результативности ИК Иволга Капитал в качестве организатора облигационных размещений. Предыдущая публикация здесь: https://t.me/probonds/8078

Приведенный график отражает динамику совокупного облигационного долга, организованного Иволгой. А также совокупного абсолютного результата вложений в этот долг: купоны минус дефолты. Динамика – с учетом сентября. И включая сентябрь, результат вложений вырос до суммарных 286 млн руб. (август – 151 млн руб.). При этом портфель облигационных выпусков стагнирует. Что важно. Гашений больше, чем новых размещений. С одной стороны это повышает риски портфеля (накопление долга – более безопасный процесс, чем его обслуживание и рефинансирование). С другой стороны, ограничение роста портфеля – и наша позиция, т.е. мы чаще отказываем эмитентам в выходе на рынок по причинам кредитного качества или несоответствия рынку их ожиданий по купонам. Однако в течение осени портфель выпусков, скорее всего, всё же заметно вырастет за счет нескольких относительно крупных в масштабах ВДО размещений, до примерно 14 млрд руб. Результат вложений при таком портфеле должен увеличиваться каждый месяц на 150-200 млн руб., в отсутствие дефолтов, конечно.

|

|

|

|