|

|

|

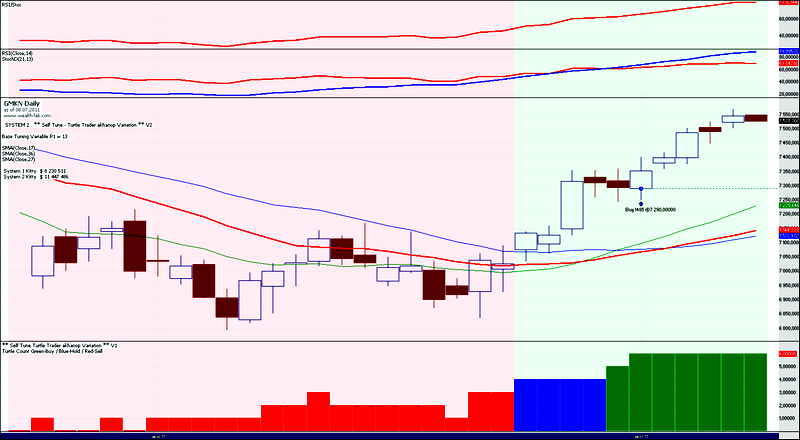

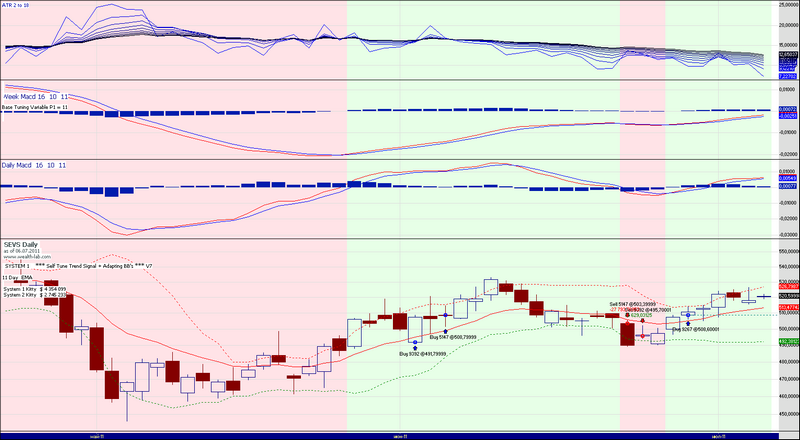

Сегодня будет как обычно четыре прогноза российского рынка. На мой взгляд, они неплохо дополняют друг друга в плане информации и позволяют составить определенный консенсус мнений. Читая мой прогноз российского рынка следует учитывать, что он является продолжением вью рынка. ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU В пятницу негативная статистика обвалила Штаты, S&P сходил вниз почти на два процента, поломав набиравший силу рост и отыграв результаты недели к исходным уровням. Наш рынок отреагировал соответственно, индекс ММВБ по итогам дня показал -0.9%. К утру понедельника восстановления в Штатах не сложилось, поэтому скорее всего рынок еще поищет дно коррекции в ближайшее время. Столь нервная реакция показала, что рост последних двух недель в Штатах выдохся, и рынку требуется если не коррекция, то хотя бы существенный таймаут на текущих уровнях. Поэтому ничего особенно хорошего нас в эту неделю не ждет, но для нас нефть будет несколько стабилизировать ситуацию, или, другими словами, болото продолжится. Никакой значимой статистики сегодня в США не выходит, что, пожалуй, и к лучшему - нет лишних поводов портить рынку настроение. ........................................ ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА За те две недели, что я отсутствовал, российский рынок совершил очень неплохое ралли: от 1630 до 1750 пунктов по индексу ММВБ. Причины у ралли были точно такими же, что и у индекса S&P500. В пятницу, после выхода статистики по занятости индекс ММВБ скорректировался на пару процентов вниз и учитывая неблагоприятный внешний фон имеет шансы в ближайшие дни еще скорректироваться как минимум в район 1675 пунктов по ММВБ. Полагаю, что если не будет какого-то очень серьезного негатива, связанного прежде всего с европейским долговым кризисом (Италия либо реструктуризация долгов Греции), коррекция не уйдет ниже июньских минимумов. Наиболее вероятна коррекция в зону 1640-1675 пунктов. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Все что играли на прошлой неделе амеры - было разводом, в середине недели откуда ни возьмись появились прекрасные предварительные данные по рынку труда, рынок пошел вверх, в пятницу достиг 1354.5 по фсипу за секунды до выхода официальной статистики, и рухнул к 1330 как только выяснилось, что все по-прежнему плохо, как было и в первые месяцы правления Обамы, так и через годы, безработица - и это официальные данные (!), остается выше 9%, на самом деле конечно же выше. Однако пробив 1330, амеры на сладких речах того же Обамы, который выступал вечером, выкупились по 1339, сегодня утром 1333. начинается сезон корпоративной отчетности, под это всегда перекупают акции, так что ждем эту неделю падучей, если не случится каких-то чудес или новых поводов для спекулянтской игры вверх. Главная цель на эту неделю 1272 по фсипу, ниже 1300 побывать бы очень логично, но пока посмотри дойдут ли до 1315 и 1306 - это не очень сильные поддержки. Нефть в пятницу не упала, осталась выше 118 по бренту, разрыв с лайтом уже 22 бакса, кто-то опять кого-то разводит. Наши пыжили вслед за амерами, и зачем то пришли к 1748 по мамбе, после чего на амерских статданных убились, за полчаса сбер, РН, ГП, Лук потеряли под -2.5% от показанных хаев дня, но немного отскочили к закрытию. Сегодня открытие вниз, 1715-1717 по мамбе небольшая поддержка, потом возможно наши что-то изобразят вверх, хотя логичнее идти уверенно к 1700-1705, незачем выпускать застрявших лонгистов, которых застали явно врасплох таким резким пятничным снижением - успех медведей надо развить. Так что играем вниз, с перезаходами, от шорта. Если наши реально напугаются, мы можем в любой момент показать большой минус, слишком безответственно мы бычили на прошлой неделе. ............................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU В пятницу американские фондовые индексы завершили торги небольшим снижением. Как это уже не раз бывало, негативная статистика из США сильнее всего ударила по внешним рынкам, в то время как местные участники рынка не стали разыгрывать из нее трагедии, поэтому фондовые индексы завершили торги в пятницу даже чуть выше уровней открытия. Все дело в «бычьем» настрое американского рынка акций в последнюю неделю, да и в надеждах на то, что прибыль компанией, входящих в индекс S&P-500 во II квартале покажет рост на 12-14% по сравнению с аналогичным периодом прошлого года. Вышедшая 08 июля статистика показала, что количество новых рабочих мест в июне выросло на 18 тыс., что оказалось существенно меньше прогноза 125 тыс. При этом уровень безработицы, показал рост третий месяц, поднявшись до отметки 9,2% - самый высокий уровень с декабря 2010 года. В пятницу Президент США Барак Обама признал, что ФРС своей монетарной стратегией пока не может улучшить ситуацию на рынке труда. Курс единой европейской валюты остается под давлением (EUR/USD 1,4185) на фоне намерения Европейского совета, ЕЦБ и Еврокомиссии провести в понедельник экстренное заседание по вопросу потенциальной угрозы распространения долгового кризиса на Италию. Долговые проблемы Еврозоны могут также привести к частичному дефолту по некоторым греческим облигациям. Цены на нефть марки Brentпосле волатильных торгов в пятницу, сегодня утром стабилизировались возле отметки $117,5/барр. Сегодняшние торги на азиатских биржах вслед за Штатами проходят в красной зоне: MSCIAsia-1,3%. В июне потребительская инфляция в Китае выросла до трехгодичного максимума и составила 6,4%, при этом наибольший вклад в рост индекса CPI внесли продукты питания, выросшие в цене на 14,4%. В понедельник торги на российских биржах начнутся с небольшим снижением. Утром индекс ММВБ вполне может показать недолгий полупроцентный рост, однако неустойчивая ситуация на рынке долгов еврозоны, может спровоцировать усиление продаж во второй половине торгов. Сейчас основная дилемма для инвесторов и спекулянтов состоит в том, чтобы понять, получат ли продолжение продажи, или пятничной просадки вполне достаточно, чтобы сбить перекупленность рынка. На наш взгляд все же стоит искать точки для входа в рынок в аккуратной игре на понижение, как по ликвидным бумагам, так и по фьючерсу РТС с целью увидеть индекс ММВБ на уровне 1640 п. Сегодня днем не выходит никакой важной статистики из Европы и США. Лишь после закрытия торгов в Штатах квартальный отчет опубликует алюминиевый гигант Alcoa (прогноз прибыли на акцию $0,34). На этой неделе ждем также публикации квартальных релизов от JPMorgan, Citigroup и Google.

|

|

Доброе утро, господа, и удачного вам дня! Вью рынка от 11 июля 2011 года. Сегодня первый вью после отпуска и он получился вероятно самым большим в истории моих вью рынка. Европейский долговой кризис начинает распространяться на Италию. Эта страна занимает 3-е место в Европе по размерам экономики, имеет долг в 1,5 трлн. долларов – больше чем Германия, а главное, что этот долг составляет 100 % от ВВП - второй показатель в ЕС после Греции. Италия имеет самый большой объем CDS в Европе и если здесь произойдет коллапс, то последствия могут быть похлеще Лемана. Итальянской регулятор на выходных уже принял меры и обязал участников информировать о шорте по акциям или CDS, если тот достиг определенного объема. С Италией происходит что-то серьезное. Как сообщило агентство Рейтерс, в понедельник состоится экстренное совещание топов еврозоны (Herman Van Rompuy, Jean-Claude Trichet, Jean-Claude Juncker, Jose Manuel Barroso, и Olli Rehn), чтобы обсудить угрозу распространения долгового кризиса в Италию. Это совещание будет предшествовать запланированной встрече еврогруппы (министров финансов еврозоны), которая обсудит новую программу помощи Греции, призванную закрыть разрыв между доходами и расходами греческого бюджета на 2012-2013 года. Ключевым разногласием здесь является участие частного сектора. В конце недели, в пятницу также ожидается публикация стресстестов европейских банков. Неприятностям с Италией, которая теперь, возможно, станет главной темой массмедиа, предшествовали цифры статистики по занятости, которые вышли в пятницу и вызвали почти шок у участников рынка. Цифры по NFP не были плохими, они были просто удручающими во всех аспектах. На это последовало немедленное падение американского рынка почти на 2%. И хотя после этого 1% был отыгран (непонятно на чем), но, учитывая текущий новостной фон, падение должно продолжится. Скорее всего ралли конца полугодия в пятницу завершилось, и мы увидим в ближайшее время тестирование уровня 1300 пунктов по индексу S&P500. Если ситуация вокруг Италии будет развиваться в слишком негативном ключе, то мы увидим массированный уход от рисков и скоро опять последует тестирование уровня 1250 пунктов. Тем не менее я бы предостерег от слишком продолжительного шорта, поскольку ситуация может в любой момент резко измениться: ключевым фактором для рынков остается проблема фондирования американского бюджета и US Treasuries, которую я описал здесь. http://mfd.ru/news/articles/view/?id=686 Главные идеи этой статьи: важнейшая задача американских монетарных властей на данном этапе способствовать перетоку капитала из рискованных активов в активы с фиксированной доходностью. Текущая ситуация является уникально неблагоприятной для американских казначейских бумаг, поскольку в августе-сентябре предстоит вал новых выпусков. Поэтому раздувание истерии вокруг Италии ( а до этого вокруг Греции) в их интересах и я вполне допускаю, что в этом есть элемент кукловодства. На определенных уровнях рискованные активы будут активно выкупаться, и после сильного падения может последовать такое же сильное ралли вверх. В среднесрочном плане я ожидаю, что фондовый рынок при повышенной волатильности сохранится в диапазоне 1250-1370 пунктов по индексу S&P500. US Treasuries, в частности UST стабилизировались в еще более узком диапазоне: доходность 2,9-3,2%. Это широкие равновесные диапазоны, которые сформированы уже несколько месяцев назад. Другие важнейшие новости и темы предстоящей недели: Сегодня начинается сезон отчетности американских компаний. В целом результаты ожидаются положительными, за исключением финансовых компаний, но здесь по утверждению Голдмана за два месяца прогнозы были пересмотрены в худшую сторону на 24%. Поэтому негативной реакции может и не последовать. Спикер палаты представителей John Boehner сделал в субботу заявление, из которого следует, что республиканцы готовы идти навстречу правительству в достижении соглашения по лимиту госдолга. Теперь очень вероятно, что в ближайшие две недели последует повышение лимита госдолга на 2,5 трлн. долларов, что как раз должно хватить до окончания срока президентства Обамы. Сегодня в 19.00 по Москве Обама проведет пресс-конференцию, посвященную переговорам по госдолгу. Срок голосования, который сейчас называется, - это 22 июля. Чикагская биржа запускает фьючерсный контракт на китайский юань (USDCNY). Наверно скоро юань появится в торговых терминалах Форекс. В субботу китайский индекс инфляции CPI за июнь установил трехлетний рекорд: 6,4% В среду Бен Бернанке выступит с полугодовым посланием о монетарной политике конгрессу. Последние плохие цифры по занятости дают основания предполагать, что он может дать какой-то не очень прозрачный намек на смягчение монетарной политики в ближайшем будущем. К тому времени он наверно уже будет в курсе ключевых цифр по CPI, которые в пятницу «нарисует» бюро статистики. В четверг выйдет европейский CPI.

|

|

По поводу продажи нефти из SPR Хочу вернуться к событию, произошедшему 23 июня: решению МЭА о продаже нефти из стратегических запасов (SPR). Это очень важное событие показало, что «глобальные государственные финансовые менеджеры» готовы использовать совместные превентивные меры для контроля цен на важнейший сырьевой ресурс. Интервенция, проводимая IEA (МЭА), скоординирована 12 государствами: США, Европы и Азии; как на уровне внешнеполитическом, так и на уровне министерств энергетики этих стран. Список участников можно увидеть здесь:

Таким образом, эта совместная интервенция сильно отличается размахом и вовлеченностью различных государственных и межгосударственных структур от проводимых время от времени центральными банками в отдельности или совместно валютных интервенций на понижение курса валюты с целью получения лучших условий торговли. Случилось это, когда цены уже были значительно ниже их максимальных значений этого года, и вроде как особой потребности в этой акции не было. Официальных и нефициальных обоснований этой неожиданной акции было предостаточно. Вот некоторые из них: - Компенсировать потери от снижения добычи нефти в Ливии

- Давление на ОПЕК с целью вступить в переговоры с Саудовской Аравией, чтобы достичь цен, приемлемых для Запада.

- В период начала автомобильного сезона в США заставить цены на бензин пойти вниз.

- Изменение спрэда между различными сортами нефти.

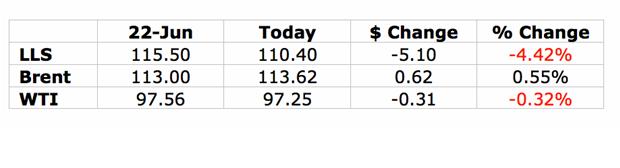

Как повлияла акция на цены на нефть, дает нам представление эта таблица

Из этой таблицы (today – это 6 июля) видно, что продажа нефти из SPR (Strategic Petroleum Reserve) оказала слабое влияние на цены как брента, так и WTI ( в пределах одного процента), и вызвала только заметное снижение LLS (Louisiana Light Sweet). Потребовалось всего две недели, чтобы WTI и брент поднялись до уровней, на которых они торговались до интервенции IEA. Снижение на 1 доллар цены на нефть (теоретически !) приводит к снижению на два цента цены на бензин. Хотя базовой нефтью для торговли в Америке считается WTI, также как и в Европе основой для ценообразования для нефтеперерабатывающих заводов явлется нефть Brent. Как мы видим, цена на нефть Brent практически не изменилась. Американский аналог брента LLS снизилась, принеся, по-видимому, прибыль нефтепереработчикам. Из таблицы видно, что до операции LLS имела премию относительно брента, а теперь имеет дисконт. Так кто же оказался в выигрыше? Чтобы получить ответ на это вопрос. вернемся к предистории, как это произошло. 8 июня состоялось заседание ОПЕК, на котором обсуждался вопрос повышения квот, которое завершилось скандально: участники переругались. По свидетельству очевидцев министр нефти Саудовской Аравии выскочил из зала заседания красный, как рак. Никакого повышения квот не последовало. Тогдашнее решение ОПЕК означало: «Мы хотим вначале знать, сколько денег они собираются напечатать. Мы понимаем, что нефть – это реально очень ценный и уже в ближайшем будущем дефицитный актив и всяким американским прихвостням (Саудовская Аравия) не удастся нас сбить с толку». Разворот цен на нефть произошел уже на следующий день после неудачного заседания ОПЕК. Конфиденциальные переговоры по продаже нефти из SPR прошли очень быстро: полагаю, что это было заранее согласованным решением на уровне руководителей отдельных стран, входящих в G20. Продажа нефти из SPR было ответом на несогласие стран ОПЕК увеличивать объемы добычи нефти? Возможно. Тем хуже для них: ответ ОПЕК тоже последует! Несомненно, что была утечка о готовящемся решении; инсайдеры рынка о нем знали. Невозможно удержать в тайне решение, которое готовится столь большим количеством участников. И еще хочу обратить внимание на одно интересное совпадение: объявление о продаже произошло именно в день экспирации июльских фьючерсов на нефть, сопровождалось сильным внутридневным падением и установлением минимумов с декабря прошлого года (думаю, что они станут минимумами этого года). Это свидетельствует о том, что одной из задач «глобальных государственных финансовых менеджеров» было «наказать» спекулянтов, играющих на повышение. Так что, значит целью действий 12 государств было выбить нефтяные контракты из слабых рук спекулянтов и отдать их деньги «своим», которые были в курсе готовящейся операции? По-видимому, это и было главной целью предпринятой акции, ибо понятно, что это действие имеет только временный и очень краткосрочный эффект; как мы убедились всего на две недели.

|

|

Если цены будут повышаться, то я буду покупать фьючерсы ED-09.11, Eu-09.11, VTBR-09.11. Если цены будут понижаться, то я буду продавать акции Сбербанк, Роснефть, ГАЗПРОМ, Сургнфгз, ФСК ЕЭС, ЛУКОЙЛ, СевСт-ао, ГМКНорНик, РусГидро и фьючерсы RTS-09.11, Si-09.11, GAZR-06.11 по 20571, SBRF-09.11, ROSN-09.11, LKOH-09.11, GMKR-09.11. Торги акциями ВТБ и фьючерсами GOLD-09.11 запрещены из-за экстремальной волатильности инструментов.

|

|

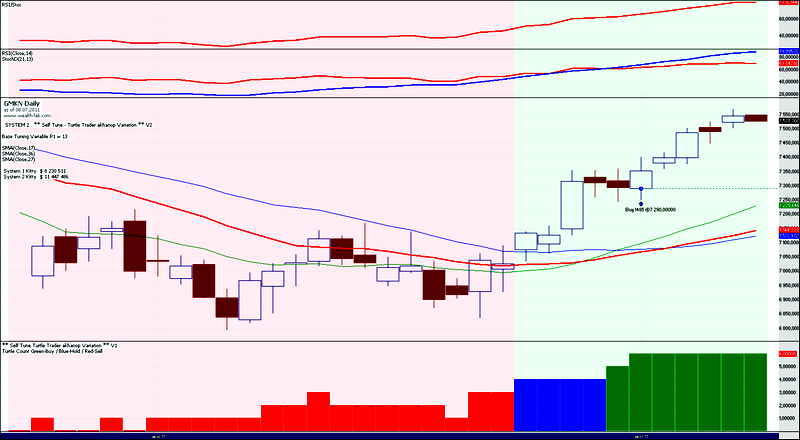

Если цены будут повышаться, то я буду покупать акции Сбербанк, Роснефть, ГАЗПРОМ, Сургнфгз, ФСК ЕЭС, ЛУКОЙЛ и фьючерсы RTS-09.11, ED-09.11, Eu-09.11, GAZR-06.11, VTBR-09.11, SBRF-09.11, ROSN-09.11, LKOH-09.11. Если цены будут понижаться, то я буду продавать акции СевСт-ао, ГМКНорНик по 7476, РусГидро и фьючерсы RTS-09.11, Si-09.11, SBRF-09.11, GMKR-09.11. Торги акциями ВТБ и фьючерсами GOLD-09.11 запрещены из-за экстремальной волатильности инструментов.

|

|

Приглашаю прочесть мою первую статью из цикла статей о VSA здесь. Этот пост создан с целью создания площадки для обсуждения статьи "Введение в Volume Spread Analysis". Приглашаю всех желающих высказать свои комментарии, пожелания, замечания. Спасибо. С уважением, Василий Карабын

|

|

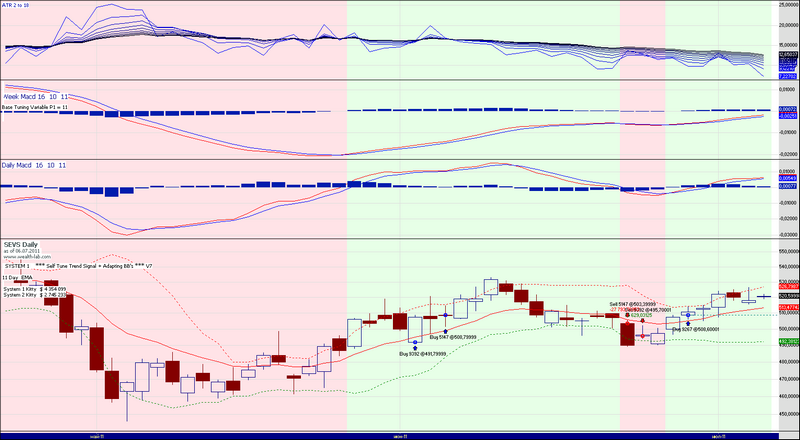

Если цены будут повышаться, то я буду покупать акции ГАЗПРОМ и фьючерсы ED-09.11, Eu-09.11, GAZR-06.11, VTBR-09.11, ROSN-09.11. Если цены будут понижаться, то я буду продавать акции Роснефть, СевСт-ао по 513,7, ГМКНорНик, РусГидро, ЛУКОЙЛ и фьючерсы Si-09.11, GMKR-09.11, LKOH-09.11. Торги акциями ФСК ЕЭС, Сбербанк, Сургнфгз, ВТБ и фьючерсами RTS-09.11, GOLD-09.11, SBRF-09.11 запрещены из-за экстремальной волатильности инструментов.

|

|

Если цены будут повышаться, то я буду покупать акции Роснефть, СевСт-ао, ГМКНорНик по 7438, ВТБ и фьючерсы Si-09.11, Eu-09.11, GOLD-09.11, ED-09.11, GMKR-09.11, ROSN-09.11. Если цены будут понижаться, то я буду продавать акции Сбербанк, ГАЗПРОМ, Сургнфгз, РусГидро, ЛУКОЙЛ и фьючерсы RTS-09.11, ED-09.11, GAZR-06.11, GMKR-09.11, LKOH-09.11, VTBR-09.11, SBRF-09.11, ROSN-09.11. Торги акциями ФСК ЕЭС запрещены из-за экстремальной волатильности инструментов.

|

|

Если цены будут повышаться, то я буду покупать акции ГМКНорНик, Роснефть, РусГидро и фьючерсы Si-09.11, Eu-09.11, GOLD-09.11, ROSN-09.11, GMKR-09.11. Если цены будут понижаться, то я буду продавать акции Сургнфгз, ЛУКОЙЛ по 1780,1, ВТБ, ГАЗПРОМ, Сбербанк и фьючерсы RTS-09.11, GAZR-06.11, VTBR-09.11, SBRF-09.11, ROSN-09.11, LKOH-09.11, GMKR-09.11. Торги акциями СевСт-ао, ФСК ЕЭС и фьючерсами ED-09.11 запрещены из-за экстремальной волатильности инструментов.

|

|

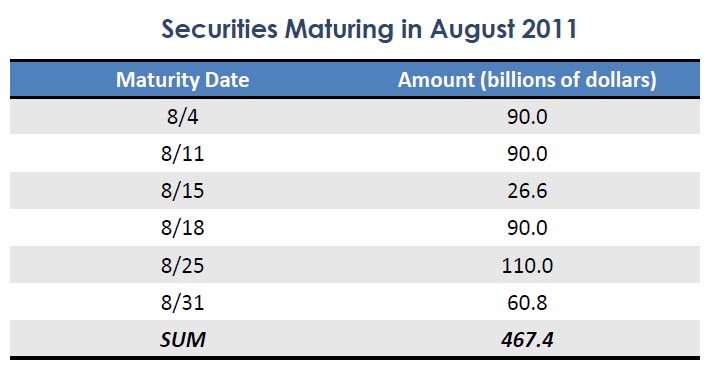

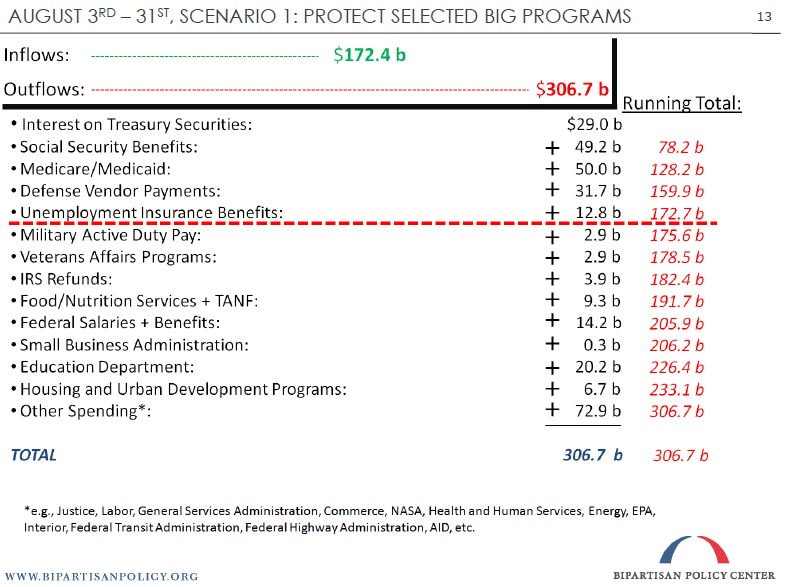

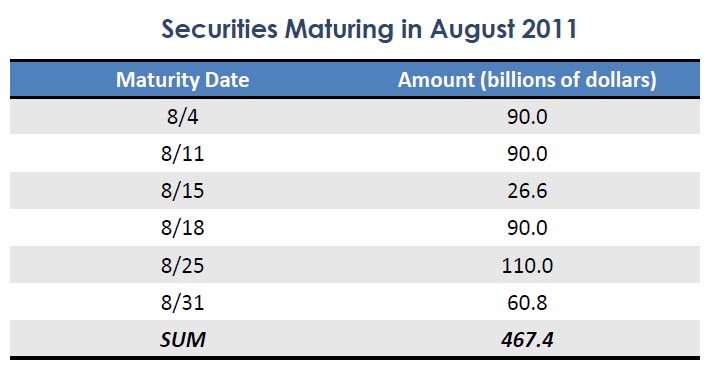

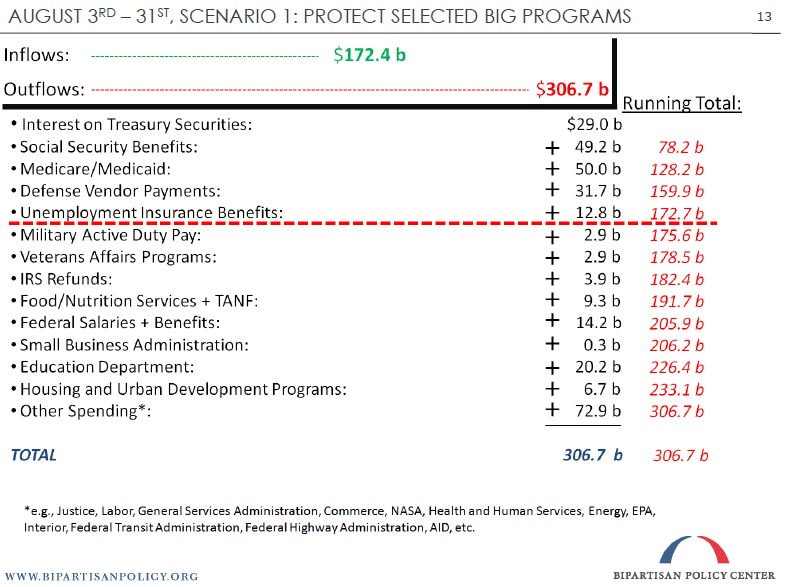

Нынешняя ситуация уникально неблагоприятна для американских казначейских бумаг. В обоих случаях, как повышения госдолга США, так его не повышения, доходности UST должны расти, хотя по совершенно разным причинам. Продолжение статьи Что выглядит еще более угрожающим, структура американского долга. В последние годы возник явный уклон в сторону краткосрочных обязательств (bills) по сравнению с долгосрочными (bonds). На рисунке внизу показан график погашения UST на август месяц от Bipartisan Policy Center (BPC); это организация при конгрессе США, состоящая из представителей обеих ведущих партий. BPS выпустила недавно анализ госдолга США.

Debt Ceiling Analysis В августе Казначейству необходимо перевыпустить 467,4 млрд. долларов госдолга; из них 380 млрд. долларов в краткосрочных T-bills и 90 млрд. долларов в долгосрочных T-bonds. Сами процентные платежи составляют всего примерно 1/12 часть гот этой суммы. Такая структура эмитируемого госдолга выгодна Америке, т.к. существенно уменьшает расходы по содержанию долга, но представляет очень высокий риск. Любой сбой при проведении аукционов по размещению долговых бумаг может привести к очень серьезным последствиям. График выпуска долга и график платежей Казначейства настолько сильно синхронизирован, что большую часть времени остаток на счетах составляет 10-40 миллиардов долларов. Америка ходит по лезвию ножа. На рисунке внизу показан текущий вид кривой доходностей UST. Она имеет название steep (крутая): очень низкая, почти нулевая, доходность на левом (краткосрочном) конце с дальнейшим ростом доходности по всей кривой с наибольшим углом наклона в районе сроков погашения 2-5 лет.

BPC делает очень серьезные предостережения относительно последствий, которые могут случиться, если до 2 августа не будет заключено соглашения в конгрессе и потолок не будет увеличен. - Если потолок госдолга не будет увеличен до 2 августа, все три рейтинговых агентства поставят рейтинг США на пересмотр в сторону негативного, как минимум

- Фактическое понижение рейтинга может вызвать очень крупные потери у держателей долга

- Даже и без понижения, очень вероятно, что ставки повысятся, притом значительно

- Маловероятно, но возможно, что Казначейство потеряет доступ к рынку капитала во время столь беспрецедентного события и дефолта

И это еще не все. Помимо 467,4 млрд. долларов по оценкам того же BPC нужно будет еще обслужить порядка 134,3 млрд. долларов первостепенных расходов, притом, что уже не будет возможности запустить еще раз руку в «закрома родины», как это происходит с 16 мая.

Таким образом, в августе имеется необходимость разместить долга на общую сумму в 600 млрд. долларов. Лично для меня совершенно непонятна мотивация тех инвесторов, которые согласны размещать свои деньги под доходность 0,2% на год, 0,5% на два года; в принципе по всему спектру, кроме 3-хмесячных bills. В такой ситуации как длинная так и короткая стороны кривой доходности могут подвергнуться давлению со стороны покупателей, которые будут требовать более высоких ставок доходности. Длинная сторона кривой доходности имеет обратную корреляцию с рынком акций, но вот короткая, которая представляет собой по сути ликвидность, имеет прямую корреляцию с рискованными активами. Вероятность 90%, что потолок госдолга поднимут в конце июля или начале августа, но даже в этом случае ситуация на долговом рынке будет оставаться очень напряженной. Август может оказаться сложным и очень волатильным месяцем.

|

|

|

|