|

|

|

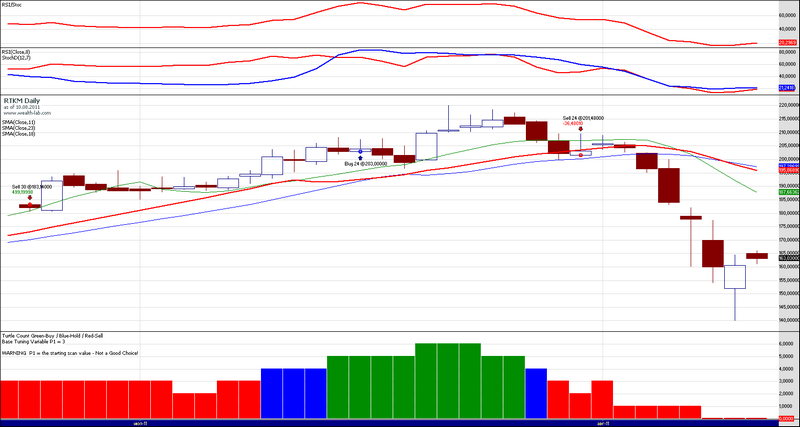

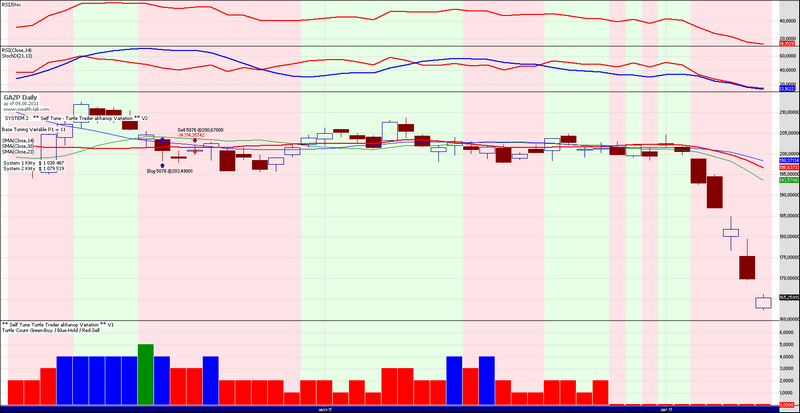

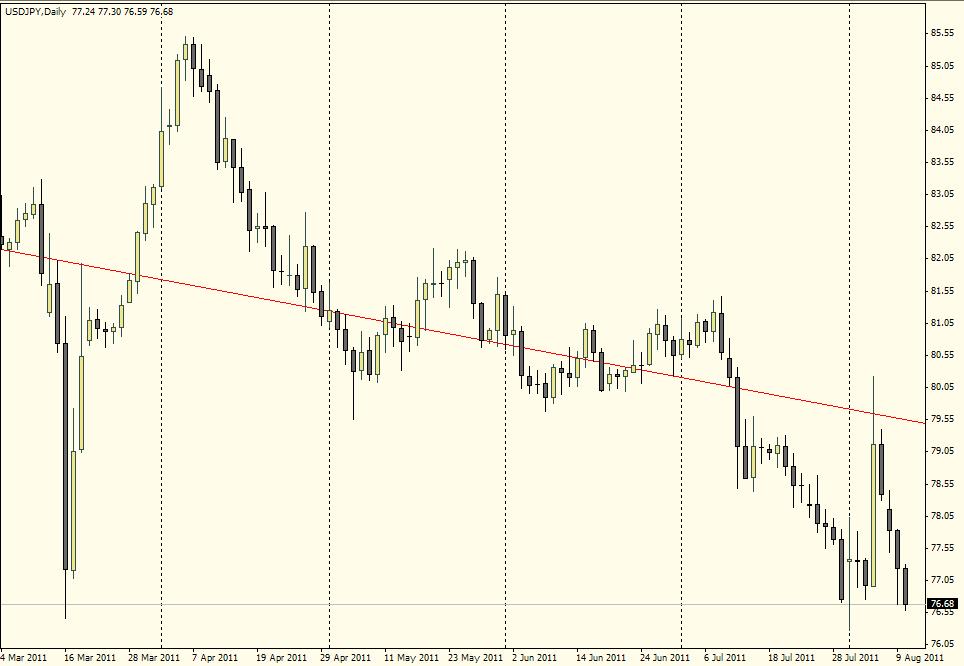

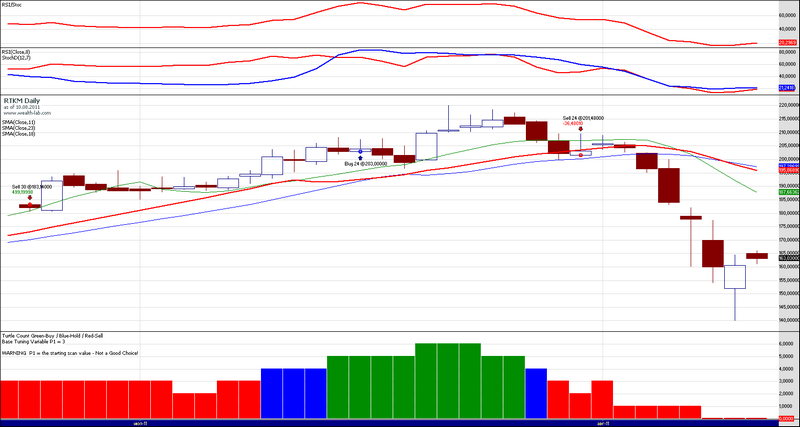

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА Вчерашнее заседание ФОМС оказалось важным в плане прояснения перспектив доллара на далекое будущее. Политика нулевых процентных ставок (ZIRP), зафиксированная на 2 года, при активной монетизации госдолга гарантирует, что доллар в течение длительного времени будет оставаться слабым. Сегодня всего лишь 4-й день с того момента, как Банк Японии потратил 4,5 трлн. йен, или 58 млрд. долларов на валютные интервенции, чтобы понизить курс йены против доллара. Как видно из рисунка, курс йены опять приближается к максимумам относительно доллара.

Можно себе представить, что будет с йеной, если начнется бегство из US Treasuries. А BOJ пора опять начать разогревать печатный станок. ЕЦБ интервенциями удалось значительно снизить доходности проблемных итальянских и испанских облигаций. Для этого ему не потребовалось слишком много денег: по данным Peter Tchir всего-то от 3 до 8 млрд. евро. Это при суммарном долге-то в 2 трлн.евро. Если это так, то ЕЦБ и в дальнейшем будет легко справляться с этой задачей. Пока не видно силы, которая была бы способна вывести евро из коридора 1,40-1,45. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS FOREX: ФедРезерв обещает низкие ставки! Заседание ФРС США в минувший вторник оставило двоякое впечатление. С одной стороны, Fed не дал каких-либо четких ориентиров в плане запуска QE3, однако, с другой стороны, последние действия ФРС так или иначе предполагают сохранение за океаном мягкой денежной политики еще длительный отрезок времени. Стейтмент ФРС: - Центробанк США продолжит удерживать беспрецедентно низкие процентные ставки вплоть до середины 2013 года. Важный момент в данном случае сводится к тому, что ФедРезерв впервые четко обозначил сроки сохранения низких ставок, что можно считать косвенным смягчением денежной политики. Показательно, что в том числе на фоне данного решения доходность 2-х и 10-ти летних Treausuries достигла очередных рекордных минимумов. То есть можно сказать, что ФедРезерв невольно смягчил денежную политику, сбив ставки по Treasuries. Все это позитивно для рисковых активов (S&P500, WTI) и отчасти негативно для доллара США в моменте.

- В ФРС обсуждали различные инструментарии в поддержку экономическому росту. Тот факт, что речь шла исключительно об обсуждениях можно интерпретировать как то, что QE3 мы можем и не увидеть.

- Чарльз Плоссер, Нараяна Кочерлакота и Ричард Фишер выступили против последнего решения ФРС, фактически сформировав оппозицию в FOMC. В данном случае следует помнить о том, что все трое управляющих считаются «ястребами», поэтому их жесткая позиция это тоже сигнал к тому, что QE3 пока под вопросом.

- В ЦБ США считают, что восстановление (рост) американской экономике будет скромнее, чем ожидалось ранее.

По большому счету, окончательные выводы относительно дальнейшей денежной политики США можно будет делать не ранее 26 августа, когда состоится выступление Бен Бернанке в Jackson Hole. Пока же мы обращаем внимание на то, что комментарий Fed о сохранении нулевых ставок в США вплоть до середины 2013 года может трактоваться как некое смягчение денежной политики и негатив для доллара. Также против американской валюты сейчас может быть резкое улучшение ситуации на финансовых рынках во вторник вечером (Dow Jones +3.98$, S&P500 +4.74%, Nasdaq +5.29%). Если говорить о настроениях в Европе, то в поддержку паре EUR/USD 9 августа следует рассматривать, конечно, дальнейшую стабилизацию ситуации на рынке госдолга Италии и Испании, где доходность десятилетних бумаг продолжила снижаться, приблизившись в плотную к «безопасному» уровню 5% Отчасти этому способствовали заявления ЕЦБ о том, что регулятор продолжает оставаться на вторичном рынке европейских облигаций. Мы, правда, все равно смотрим на все это как на временное облегчение, ожидая еще одну атаку на Италию и Испанию, если не в августе, то этой осенью. С точки зрения технического анализа резкий рост пары EUR/USD во вторник в район 1.44 можно как минимум интерпретировать как то, что инициатива вновь на стороне игроков на повышение в моменте. В остальном же какие-либо окончательные выводы о динамике курса евро имеет смысл делать не ранее того момента, когда пара EUR/USD покинет хотя бы границы коридора 1.4050-1.4530. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Опасное смягчение Мы частично фиксировали прибыль в шорте по USDCHF по 0.71, будем снова продавать пару на росте, держим остальные позиции. Предложив накануне рассмотреть возможность продажи франка, мы оказались на редкость правы. Котировки USDCHF внутри дня обвалились в минимуме на 4.5%. Биг-мак в Цюрихе стоит уже больше $17, и рядовому американцу нужно работать два-три часа, чтобы теперь купить этот замечательный сэндвич. Но, видимо, именно таким мир нравится Бену Бернанке. Глава ФРС продолжает хоронить доллар. Накануне он практически единолично принял решение о дальнейшем смягчении политики. Фед открыто пообещал рынкам, что ставка останется на исключительно низких уровнях до середины 2013-го года. Ранее, напомним, в коммюнике регулятора содержалась более расплывчатая формулировка о "продолжительном периоде времени". Когда Бернанке однажды спросили, что же это за период, Беня пробормотал что-то о нескольких месяцах. Накануне же выяснилось, что пару месяцев превратились в пару лет. Это, безусловно, краткосрочно позитивная новость для риска. Реакция рынка была соответствующей. С точки зрения теории, доходность двухлетних облигаций теперь должна оказаться еще ближе к доходности недельных векселей, а те уже давно торгуются под 0%. В результате доллар потеряет любую привлекательность как валюта инвестирования. Мы ожидаем начала масштабного керри-трейд, который будет фондироваться в USD. Но это, как мы любим повторять, история следующих года-двух. Краткосрочно же на рынок продолжат влиять прежние темы: опасение медленного роста в США и Европе и долговые кризисы. Теперь данные истории просто будут разбавлены хроническим ожидаем QE3. Мы не исключаем, что биг-мак в Цюрихе через недельку будет стоить больше $20, и никакого укрепления американской валюты не ждем. Как показали последние дни, доллар может падать вместе с аппетитом к риску.

|

|

В покупке: фьючерсы RTS-09.11, GAZR-06.11 по 17796, ROSN-09.11. В продаже: фьючерсы Eu-09.11. Вне рынка: акции ВТБ, Роснефть, СевСт-ао, ГМКНорНик, ЛУКОЙЛ, РусГидро, Сбербанк, ГАЗПРОМ, Сургнфгз, ФСК ЕЭС и фьючерсы ED-09.11, Si-09.11, GOLD-09.11, GMKR-09.11, SBRF-09.11, VTBR-09.11, LKOH-09.11.

|

|

ВОТ ЭТО КОЛБАСИТ РЫНОЧЕК! ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU Волатильность в Штатах продолжает зашкаливать, во вторник S&P отыграл все, что растерял в понедельник, дневной диапазон составил 9%, правда рост проходил сложно, с постоянными контратаками медведей под новостной фон. К закрытию нашего рынка S&P был достаточно высоко, поэтому утром у нас гэпы вверх будут умеренными, по нынешним временам, конечно. На фоне всего падения от S&P 1350 до 1080 восстановление вторника выглядит пока скромно, рынок едва добрался до первого уровня фибо, поэтому вероятность еще одной атаки медведей довольно высока. Трейдинг на фоне такой аномальной волатильности по-прежнему представляет собой не более, чем казино, поэтому рекомендация прежняя - смотреть на весь этот цирк со стороны. Ловля мегадвижений постоянно бьющихся о планки фьючерсов не будет более верной, чем торговля пусть даже с большим плечом на спокойном и предсказуемом рынке. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Америкосы славно поколбасились вчера, медвежьи силы разбужены, а стаканы разрежены, и волатильность возросла в разы. Сходив до открытия основной сессии два раза вверх-вниз по 50 пунктов, амеры после ФОМС плюнули еще раз вниз под 1100 (-50 пунктов за час), и этим вызвали ярость какого-то слона, которые вырвал фсипу к 1178 к их закрытию (+80 пунктов). Если раньше проходили 40-60 пунктов в одну сторону за неделю, и при этом делали вывод о росте или падении рынка, то теперь это расстояние проходят за час(!), и это ничего не означает, поскольку в следующем часе может быть как мы видели вчера +80 пунктов))). Тем не менее у амеров сейчас простая картинка: откат к 1151 нормален, но если есть цели выйти к 1200 по фсипу на сегодня-завтра, не должны уходить ниже 1158-60. Откат к 1131 - сам по себе не страшен, но уже может отменить высокий отскок, и вызовет распродажи на других рынках. А так им вполне по силам сыграть как минимум к 1180-90 по фсипу, а в распрекрасном случае к 1220. При 1190 по фсипу мы должны быть выше 1580 по мамбе, при 1220 в районе 1610-1620. Потом скорее всего вниз, если не появится никаких идей для бычков. Нефть очень неплохо выкупается, и держится в районе 105 за брент. Азия умеренно плюсует, так как теперь ожидает, что возможно амерский отскок закончен, а это скорее всего вряд ли, еще один день роста просится как минимум. Наши вчера не избежали участи принудительно играть в пятнашки с топориками на раздевание. Сначала запятнали точным броском топоров всех бычков с лонгами овернайт, открывшись гэпом на -3-4% по фишкам. Потом свежие бычки метким броском уложили мишек, рванув в плюс по мамбе, и стащив с поверженных противников красные труселя. Дальше на поле боя прибыли новые мишки, сидевшие до этого в засаде, плюс в рядах быков обнаружилась измена, кто-то стал переходить на сторону противника, в итоге рынок опять опустили к точкам открытия. А вот после этого вступили в игру большие Дяди. В какой-то момент наступила полное затишье, запахло озоном, и на рынке исчезли биды, и при помощи роботов рынок повели вниз при стоячем фсипе, за час приведя его на -7.5% по мамбе, без малейшего отскока. ГП заминусовал под -9%, показав 154, Сбер показал ниже 182, лук 1565, причем это происходило во время обеда (13:30), когда на рынке нет обычно заметных движений. Сработали всевозможные стопы и маржины, в лои по бумагам вывалились огромные офера, которые с удовольствием съели Те-Кого-Нельзя-Называть. После сработавших маржинов и выноса убитых с нашей площадки, рынок снова наполнился быче-медвежьими голосами, снова полетели топорики, на этот раз в медведей, и мамба упруго отыграла под +9% от лоев вверх, выйдя на хаи дня, в итоге показав огромный оборот, который она являла раза два за свою историю (больше 120 ярдов). Закрылись на небольшом откате в нулях (1497 по мамбе), наши могут спокойно играть отскок, к 1550-1560, и если фсип покажет готовность выйти сегодня к 1180-1190, то мы можем под занавес пройти к 1580. ГП и РН должны показать +3%, потом +5% (175 и 216 соответственно), и если все будет удачно, сладкой парочкой они могут вырваться к закрытию еще выше, ГП в зону 177-179, РН к 219. Так что с удовольствием посижу в этих бумагах насколько хватит терпения, которое у интрадейщика обратно пропорционально профиту. ....................................................................................................................................... ПРОГНОЗ ОТ МИХАИЛА КАДЫРОВА С ITINVEST.RU Торговая сессия в США была завершена мощнейшим ростом: DJIA +3,98%, S&P +4,74%, NASDAQ+5,29%. Это было обусловлено тем, что на собрании ФРС было обещано сохранить уровень процентной ставки на неизменном уровне до середины 2013 года, при сохранении приемлемых уровней инфляции, тем не менее, никаких заявлений в отношении QE3 вчера не было. На фоне решения по поводу процентной ставки, сильнее всех вчера росли акции финансового сектора (Bank of America +7,3%, Citigroup Inc +8,4%). Акции «защитного» потребительского сектора прибавляли в среднем 2%. Азиатские фондовые индексы на данный момент находятся выше уровней открытия: Nikkei+1,19%, ShanghaiComposite+1,8%, KOSPI+1,4%. Фьючерсы на фондовые индексы в США находятся чуть ниже нулевых отметок. Цены на смесь Brentсегодня постепенно восстанавливаются +0,53% (105 долларов за баррель). Позитивный внешний фон позволит индексу ММВБ открыться гэпом вверх в пределах полупроцента. Новости из США, а также дорожающая нефть дадут импульс для роста акциям нефтегазовых и финансовых компаний. Сегодня стоит обратить внимание на акции «Магнита», которые опубликовали хорошие данные по итогам первых семи месяцев 2011 года. Резкий рост цен на никель позволит акциям «Норильского никеля» выглядеть лучше рынка. Вчера было нащупано локальное «дно» возле отметки 1400 пунктов по индексу ММВБ, после чего отечественный рынок начнет отыгрывать сильнейшее падение. В 13-30 в Великобритании состоится публикация отчета Банка Англии по инфляции. Сегодня в США в 15-00 публикуется индекс ипотечного кредитования от МВА, а в 18-30 выходят данные по запасам сырой нефти от министерства энергетики (прогноз -1350K). В 22-00 будет опубликован ежемесячный отчет об исполнении бюджета.

|

|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 10 августа 2011 ГОДА. ЭТО ЖЕ ГОЛУБИНЫЙ СЮРПРИЗ! Вчера за то время, что я писал вью рынка, фьючерс S&P500 подлетел вверх пунктов на 40, не меньше. Я пытался потом выяснить, с чем была связано это ралли, но мне это так и не удалось. Для сравнения, весной этого года S&P500 проходил 40 пунктов недели за три! Но это еще не все. Вечером после завершения ФОМС индекс S&P500 взлетел за час на 60 пунктов. В течении дня он много раз падал и поднимался. Всего я насчитал за вчерашний день пять ралли вверх-вниз размером в 50 пунктов и больше. Это все был шум. Шумовые колебания размером в 50-70 пунктов по индексу S&P500. Вот это колбасит рыночек. Повышенная волатильность является признаком будущего разворота. Думаю, что он уже произошел.... Что же сейчас происходит на рынке? Еще 3 августа я обрисовал версию происходящего в статье: Марионетки. Пока идеи этой статьи подтверждаются.

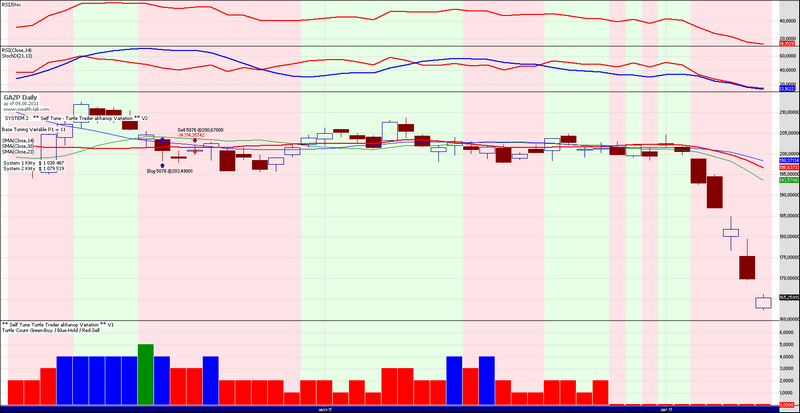

Сравните этот график и график в статье. В данном случае смысл всего происходящего – обеспечить спрос на американские облигации при минимальной их доходности. Из статьи: ...на мой взгляд, основным драйвером для нынешнего падения является именно то совещание первичных дилеров, которое прошло в пятницу 29 июля в ФРБ Нью-Йорка. Полагаю, что основным вопросом, который там обсуждался – это как обеспечить спрос на американские казначейские бумаги... Билл Гросс называет финансовыми репрессиями то, что происходит сейчас на рынках. Финансовые репрессии – это когда инвесторов «вынуждают» вкладывать деньги в финансовые инструменты, которые обеспечивают слишком маленькую доходность. С учетом инфляции эти инвестиции имеют заведомо отрицательную доходность. Билл Гросс написал об этом статью в понедельник (как оперативно!). Наверно, он дружит с теми людьми, которые сидят на совещаниях в ФРБ Нью-Йорка. Понижение рейтинга тоже являлось марионеткой. Неужели кто-то думает, что глава S&P решился бы на это без санкции сверху? Это слишком серьезно. Краткосрочные последствия были просчитаны правильно. Что понижение рейтинга прежде всего ударит по рискованным активам и вызовет переток денежных средств в активы с фиксированной доходностью. Вчерашний аукцион по 3-хлетним US bonds подтверждает это. Он прошел очень успешно, с рекордным Bid To Cover, доля Indirect увеличилась с 34,5% в июле до огромных 47,9%: наивысший уровень с мая 2010 года, когда случился греческий коллапс, и участники рынка еще не знали, каким будет ответ властей. А как насчет долгосрочных? Если качнуть маятник очень сильно в одну сторону, то затем он может очень сильно качнуться в другую сторону. В любой момент рынок может резко пойти в другую сторону: покупку риска и продажу US Treasuries. Долгосрочные последствия понижения рейтинга для американских US Treasuries будут однозначно негативны. Теперь перейдем к заседанию ФОМС. Первой реакцией фьючерса на заявление ФОМС было падение примерно на 50 пунктов. Но затем рынок развернулся и вырос на 80 пунктов. Почему упал? Потому что никакого QE3 объявлено не было. Еще вчера утром я предположил, что когда на рынке такой бардак, глупо принимать какие-то конкретные решения. Все это будет слишком поспешно, и Фед станет объектом сильной критики. Так что понятно, что QE3 быть не могло. Заседание ФОМС приняло решение о виртуальном QE. Нет, вы нигде не найдете этого термина: он придуман мною. Виртуальный QE – это словесные интервенции о длительном сохранении ставки на низком уровне, которые вызывают реальное понижение процентных ставок долговых инструментов. Об этом писал еще в июне на блоге. Билл Гросс предлагает Феду оригинальный вариант количественного смягчения: обещать сохранять ставку на уровне 0-0,25% в течение 2-3 или даже больше лет, желательно с указанием этого срока в официальных документах. В этом случае появится спрос на 2-5 летние US Treasuries, что позволит американскому правительству получить дешевое фондирование и выиграть время, пока удастся утрясти бюджет. Низкие ставки доходности на 2-5 летние бумаги будут тянуть вниз доходности и более длительных сроков погашения. Назову этот план «виртуальным QE» (каждый термин: QE1, QE2, QE Lite имеет свой смысл) , чтобы каждый раз не повторять это описание (так будет называться и соответствующая тега на блоге). Мне тогда сразу понравилась идея виртуального QE. Его достоинства я изложил в 12 тезисах вот здесь: ЧЕМ ХОРОШ ВИРТУАЛЬНЫЙ QE ? Это было полтора месяца назад. Я не встречал, чтобы кто-то, кроме меня, рассматривал этот вопрос. А теперь начинается самое интересное – рыночный идиотизм. Почему индекс S&P500 потом развернулся и стал расти? Потому что вылез со своими разъяснениями для бестолковых «смотрящий за рынком» Goldman Sachs. Оказывается, заявление ФОМС вызвало неверный рыночный рефлекс. «Ребята, вы же ничего не поняли! Это же голубиный сюрприз!» Комментарий Голдмана можно увидеть здесь. Fed Returns to Monetary Easing BOTTOM LINE: Despite three dissents--the largest number since 1992--the committee adopted an even easier policy stance than expected: first, the committee now anticipates that rates will stay on hold "at least through mid-2013." Second, the committee effectively signaled an easing bias saying that it is prepared to employ additional easing steps as appropriate. Although some form of strengthening of the guidance language was expected and the new guidance remains conditional on the economic outlook, we see this step as a dovish surprise. Дословный перевод: Фед возвращается к количественному смягчению Несмотря на три голоса против – максимальное число с 1992 года – комитет занял даже еще более мягкую, чем ожидалось, позицию по монетарной политике: во-первых, комитет теперь считает, что ставки останутся на этом уровне «по меньшей мере до середины 2013 года». Во-вторых, комитет фактически дал сигнал на сдвиг политики в сторону смягчения, заявив, что готов предпринять дополнительные шаги. Хотя некоторая форма языка ужесточения контроля ожидалась и новое ужесточение было бы обусловлено экономическими перспективами, мы рассматриваем этот шаг как голубиный сюрприз. На языке Феда это значит, что сторонники смягчения монетарной политики одержали победу. После этих разъяснений рынок понял свою ошибку, послушно развернулся и прошел еще 80 пунктов вверх. Таким образом, Фед продлил политику нулевых процентных ставок (ZIRP) еще на 24 месяца. Ситуация на рынке поразительно напоминает 2010 год. Тогда дальше последовал Джексонхолл. Скорее всего, и в этом году в конце августа объявят QE3. до этого момента облигации могут продолжать расти, хотя потенциал роста очень невелик.

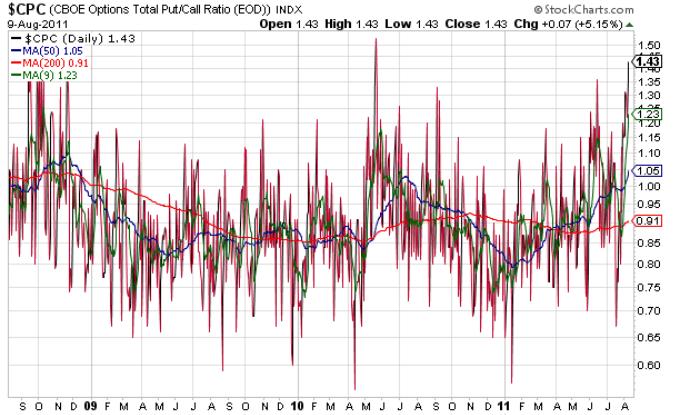

Цены на 10-летние US Treasuries уже превысили 2010 год и близки к кризисным ценам 2008 года. Скоро паника на фондовых рынках уляжется, кого надо - отмаржинколят, и в течение некоторого времени мы, возможно, даже увидим одновременный рост и US Treasuries и акций. Возможно, вчера даже была обозначена конкретная сумма QE3 и некоторым первичным дилерам уже шепнули ее на ушко. Возможно, что вчера мы видели минимумы этого года. Возможно, что рынок еще постараются утаптывать пару недель; надо же перед новым ралли как следует закупиться рискованными активами. Все под контролем! P.S. Что наш put/call индикатор? Оказывается put/call коэффициент еще вырос и находится почти на абсолютном максимуме, а 9-дневная средняя скользящая находится на уровне пика кризиса 2008 года. Вчера мы однозначно видели локальные минимумы этого падения, а возможно и минимумы этого года (если QE3 все-таки объявят в ближайшем будущем).

|

|

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА Вчерашний день на рынках превзошел все ожидания в плане волатильности, но на валютном рынке было относительно спокойно. Мощному давлению подверглись сырьевые валюты: это прежде всего касается пары AUDUSD. Пара не только опустилась в предсказанный мною диапазон 1,023-1,026, но и гораздо ниже (минимум составил 0,9925). Причина: гэп сегодня в Азии был чрезвычайно большой. Если не последует каких-то шоковых новостей, audusd может в ближайшие дни вернуться в район 1,05. Между тем, евро не падает относительно доллара несмотря на колоссальные движения в рискованных активах и продолжает консолидироваться в диапазоне 1,40-1,44. Этому во многом помогли вчерашние активные интервенции ЕЦБ в рынки долговых бумаг Испании и Италии. Скорее всего, евро останется в этом диапазоне, поскольку, когда пройдет первый шок в рискованных активах, а это произойдет на мой взгляд в течение дня-двух, доллар начнет слабеть, но, с другой стороны, ЕЦБ уже не будет предпринимать таких мощных усилий. Для евро представляет серьезную опасность понижение рейтинга Франции, о котором в последнее время говорят, как о достаточно вероятном событии. С другой стороны Китай, наверно, продолжает свою политику диверсификации валютных резервов из доллара в евро и йену ( а куда еще?) Поэтому у евро есть все основания остаться в этом диапазоне: 1,40-1,44 ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS EUR/USD: и вновь продолжается бой! То, что происходит сейчас на финансовых рынках — это идеальный шторм или кровавая баня. Рекордное с 2008 года снижение фондовых индексов США (Dow Jones -5.55%, S&P500 -6.66%, Nasdaq -6.9%) в понедельник заставляет нас вспомнить о том, что во время предыдущего финансового кризиса мы могли наблюдать не только взлет цен на Treasuries, но и сильный рост курса доллара США на Forex. Сейчас мы не видим каких-либо оснований для того, чтобы история не повторилась вновь, ожидая дальнейшего укрепления позиций американской валюты. В общем, сейчас мы бы исходили из того, что есть значительные риски скорого прохождения поддержки 1.4000-50 по EUR/USD, что в конечном счете может означать последующее снижение курса в район 1.35 или даже 1.30. В принципе можно также ориентироваться на динамику индекса доллара США, прохождение которым резистанса 76 пунктов может означать окончательный слом долгосрочного нисходящего тренда по американской валюте. Способствовать этому формально могут дальнейшие панические настроения на рынках и падение аппетита к риску, обострение долгового кризиса в Европе, либо нежелание ФРС спешить с третьим раундом количественного смягчения. Fed Что касается возможных действий ФедРезерва в рамках заседания 9 августа, то мы склоняемся к тому, что Центробанк США вновь даст понять, что является сторонником сверхмягкой денежной политики и либо намекнет на очередной пакет стимулирующих мер, либо на то, что ситуация располагает в перспективе к увеличению программы выкупа активов. Вполне возможно, что Fed не представит какого-либо готового решения в этот вторник, и нам придется ждать уже 26 августа, когда состоится выступление Бен Бернанке в Jackson Hole. Памятуя то, как болезненно доллар США реагировал на запуск QE в 2009 году и QE2 в 2010 году, мы в целом предстоящее заседание ФРС советуем рассматривать все-таки как возможный фактор риска для американской валюты. ЕЦБ ЕЦБ начал в понедельник массированную скупку итальянских и испанских долгов, в результате чего доходность 10-летних гособлигаций Испании снизилась в район 5.15% или на 88 базисных пунктов, а доходность аналогичных бумаг Италии упала до 5.26%. Данная стабилизации ситуации на рынке европейских суверенных долгов, по всей видимости, и удержал пару EUR/USD 8 августа от снижения ниже локальной поддержки 1.4150. Если смотреть на происходящее в Европе при этом глобально, то снижение доходностей в начале недели, на наш взгляд, носит исключительно кратковременный характер и не может означать стабилизацию ситуации в регионе. Куда важнее, на наш взгляд, другое, в частности, то, что по-прежнему лидеры ЕС не могут принять конкретного решения о дальнейшей судьбе Европейского Фонда Финансовой Стабильности, который, по большому счету, нужно увеличить с 440 млрд евро до 1.5 трлн евро, чтобы быть уверенным, что он сумеет покрыть необходимости Италии и Испании в финансировании. Тот факт, что немцы противятся данного рода преобразованиям EFSF означает исключительно то, что со временем долговой кризис в Европе продолжится с новой силой, и мы станем свидетелями новой атаки на госбумаги Италии и Испании, что и добьет евро. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Кризисная безальтернативность Мы сохраняем позиционирование неизменным. На финансовых рынках установился хаос, но, как это ни странно, на форексе он проявляется меньше всего. Инвесторы уже устали выбирать между проблемным долларом, проблемным евро или даже австралийцем. Все деньги мира, кажется, устремились во франк. EURCHF сегодня обновила очередной исторический минимум ниже отметки 1.05. До паритета осталось совсем немного, и шорт в этой паре уже можно считать великолепно сработавшим. Мы опять задумываемся о частичном сворачивании позиции по мере приближения котировок к заветному круглому числу. Вероятно, в скором времени начнутся агрессивные словесные интервенции Банка Швейцарии, которые даже могут завершится совместным выходом на рынок НБШ и ЕЦБ. Но фундаментальная причина покупок франка сохраняется: это единственная ликвидная валюта, долговой рынок которой не лихорадит. И пока США с Европой пытаются разобраться с этой проблемой, франк, вероятно, продолжит дорожать. Мы уже писали о том, что видим возможность падения пары USDCHF на горизонте полутора лет до уровней 0.4-0.42. В краткосрочной перспективе же все внимание рынка приковано к ФРС. Сегодня вечером комитет озвучит очередное решение по монетарной политике и выпустит сопроводительное коммюнике. Спекуляций по поводу его содержания - масса. Коллапс на фондовых и долговых рынках породил спекуляции на тему того, что сегодня вечером даже может быть объявлено о начале QE3. Конечно, очередной раунд количественного смягчения обзовут как-нибудь иначе, но Беня, конечно, может снова вытащить эту базуку из-за пазухи. Каким будет эффект, предугадать крайне сложно. С высокой вероятностью можно говорить лишь о том, что победителем в любом случае будет франк. Если Фед действительно решится смягчить монетарную политику, это будет зеленый сигнал для масштабных продаж доллара - и USDCHF наверняка пойдет вниз. Если же Фед ничего не сделает, в следующие 24 часа рынки станут местом кровопролития, и CHF будут покупать как валюту-убежище. В другие инструменты в текущих условиях мы предпочитаем не входить (исключение здесь - только золото).

|

|

Вчера аналитик JPM Colin Fenton выступил с предсказанием, что золото достигнет к концу года 2500 долларов за унцию. До понижения рейтинга, мы считали, что спотовая цена на золото до конца года достигнет порядка 1800 долларов за унцию. Этот наш взгляд, вероятно, оказался чересчур консервативным. Цена на золото достигнет 2500 долларов до конца года, хотя и при очень высокой волатильности. Долгосрочно: это еще один сигнал для игры на повышение. Объективные факторы в пользу дальнейшего роста золота. Краткосрочно, это сигнал задуматься: не пора ли фиксировать лонги по золоту?

Поскольку когда такие прогнозы от инвестиционных домов начинают выходить пачками, это свидетельствует о том, что рынок находится очень близко к завершению локального тренда. Им же надо о кого-то фикситься! Сегодня уже был максимум по золоту на уровне 1771 долларов за унцию. Техническая картина в пользу близкой коррекции. На мой взгляд, коррекция по золоту очень реальна. Тем более, что делевереджинг тоже может затронуть золото. Когда начнется коррекция в золоте, то, возможно, наступит отскок в акциях. Сегодня, кстати, в американском фьюче беспрецедентная волатильность! Диапазон по американскому фьючерсу составил уже 1077-1148, а прошло всего полдня. Что же касается 2500 долларов до конца года? Это вполне возможно, если текущая ситуация на рынке продолжится.

|

|

В покупке: фьючерсы RTS-09.11 по 170385, GAZR-06.11, ROSN-09.11, SBRF-09.11, VTBR-09.11, LKOH-09.11. В продаже: фьючерсы Eu-09.11. Вне рынка: акции ВТБ, Роснефть, СевСт-ао, ГМКНорНик, ЛУКОЙЛ, РусГидро, Сбербанк, ГАЗПРОМ, Сургнфгз, ФСК ЕЭС и фьючерсы ED-09.11, Si-09.11, GOLD-09.11, GMKR-09.11.

|

|

ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU В понедельник Штаты открылись с гэпом вниз, отыгрывая субботнее решение S&P о понижении рейтинга, и к утру даже почти этот гэп закрыли, однако к вечеру рынки накрыла мощная волна продаж, индексы устремились вниз с ускорением, достойным 2008 года. Наш рынок даже несколько опережал S&P в этом занятии. К закрытию, когда Штаты еще только раскачивались, индекс ММВБ уже упал на -5.5%, фьючерс на индекс РТС свалился на -7.2%. После нашего закрытия Америка полетела вниз по-настоящему, всего от максимума понедельника до текущего момента движение составило -8.5%, от нашего закрытия -5.6%. С каким гэпом мы откроемся утром - остается только догадываться. Рынки накрыла паника, в этих условиях никакой теханализ не работает, и от торгов лучше держаться подальше. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU "Никогда не ловите снежинки ртом, пока все птицы окончательно не улетели на юг" - увы, мировые рынки среагировали на негативный фон, порожденный действиями Обамки и рейтинговых агентств массовым выходом из активов. На нашем закрытии амеры еще боролись в районе 1150-55 по фсипу, после чего их сломали и повели ниже 1100, фсип закрылся под -7%, сегодня утром был под -3% (1077), фактически вернув рынки в август 2010, накануне принятия Ку-2, аннулировав рост, вызванный программой количественного смягчения. -17% по фсипу практически за 6 сессий, и теперь ситуацию могут спасти только какие-то важные слова от ФЕДа. Если честно, говорить нечего, ставки на нуле, объявление КУ-3 нереально, да и будет тут же проанализировано с позиций громадного долга США, так что отскок на +90+100 пунктов по фсипу необходим, но как и на чем его сделают, пока не просматривается, вчера лили на повышенных объемах, и скорее всего до 1020 могут выходить достаточно агрессивно. Нефть -5% и сегодня новые -2%, но держится выше 100. Азия довольно умеренно минусует (япы -2.5%), видимо в расчете на то, что завтра увидит амерский отскок. Бовеспа например вчера показывала -10% в моменте. Наши открылись сильным гэпом вниз, но тут же стали его выкупать, и довольно долго, почти до открытия амеров, держались в умеренном минусе. Но увидев, что отскок к 1175 амеры заливают уверенно и направляются к 1150, наши слили вертикально -3% по мамбе, увеличив ее минус до -5.5%, и закрылись на лоях 1499)), ГП закрылся под 170, ГМК 6700, сбер под 90, РН 207.5. Сегодня наши будут утром выжимать максимум падения, после чего начнут выкупаться, возможно увидим 157-160 по ГП, 195-197 по РН. Тем не менее закрытие может быть вполне оптимистичным, если наши решат играть отскок амеров на опережение, шорты сегодня уже все должны быть откуплены, так что стоит играть в лонг. Имеем уровни 2010 года, причем невысокие уровни, и отскок в +5+7% по фишкам после -20% за 7 сессий (с учетом утреннего гэпа вниз) никто не отменит, разве что амеры и сегодня смогут заминусовать больше -3%, что весьма маловероятно. Рынкам нужен глоток воздуха, а потом посмотрим, будет ли новое погружение. ....................................................................................................................................... ПРОГНОЗ ОТ МИХАИЛА КАДЫРОВА С ITINVEST.RU Понижение рейтинга США агентством S&P, спровоцировало падение фондовых индексов, такого мы не видели со времен кризиса 2008 года: DJIA -5,55%, S&P -6,66%, NASDAQ-6,9%. Банковский сектор был лидером снижения: так за вчерашнюю сессию «Bank of America» потерял 19,8%, «Citigroup Inc» показывал -15,8%. Нефть WTI за вчерашнюю сессию стала дешевле на 6,4% (81,31%), что оказывало сильнейшее давление на нефтегазовый сектор. Акции потребительского сектора смотрелись лучше остальных. Никакие заявления политиков не сумели вытянуть индексы из «красной зоны». Сегодня мы узнаем, как собрание ФРС попытается успокоить рынки и увенчаются ли их попытки успехом. В Азии продолжается резкое снижение котировок: Nikkei-2,7%, ShanghaiComposite -0,7%, KOSPI-4,8%. Тем не менее, курс EUR/USD выглядит достаточно стабильно 1,425 пункта. Это обусловлено тем, что ЕЦБ продолжает скупать государственные облигации Италии и Испании. На Pre-Market фьючерсы на фондовые индексы продолжают терять в цене. Цены на нефть Brent сегодня продолжают жестко проседать -2% (101,7 долларов за баррель). Негативный внешний фон может обеспечить открытие индекса ММВБ с гэпом вниз на 5%. Мы сегодня вновь увидим новый годовой минимум. Уже несколько дней назад начала свою реализацию техническая фигура «Бриллиант», а это значит, что цель снижения находится возле 1400 пунктов по индексу ММВБ. Цены на золото вновь показывает исторические максимумы, а это означает, что акции «Полюс Золота» вновь будут покупать. Хуже рынка будут выглядеть акции финансового сектора («Сбербанк», ВТБ). Вполне вероятно, что из-за сильнейшего падения торги на бирже ММВБ будут приостановлены. Сегодня в США в 15-30 публикуется индикатор оптимизма в сфере малого предпринимательства от NFIB за июль (прогноз 89.9), а в 16-30 публикуются данные по изменению уровня производительности рабочей силы в непроизводственном секторе за второй квартал (прогноз -0.6%кв/кв). В 22-15 произойдет публикация решения FOMC по основной процентной ставке.

|

|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 9 августа 2011 ГОДА. Индекс S&P500 вчера упал на 6,66 %. Число интересное! – в 2008 году минимум по индексу S&P500 тоже был 666. Такое впечатление, что их рисуют.

Это наибольшее падение с декабря 2008 года., Объемы торгов были почти в три раза выше обычных. Ближайшие сильные уровни поддержки в районе 1040 пунктов по индексу S&P500. Но если будем двигаться такими же темпами, как вчера и сегодня утром, то можем оказаться там уже к вечеру. Сегодня утром американский фьюч продолжал быстро двигаться на юг; уже доходил до -3%, час назад был -2,1%, а сейчас 0%. Ситуация на рынке меняется очень быстро. Последний раз такое сильное ночное падение фьючерсов было в январе 2008 года, когда небезизвестный трейдер из SocGen фантастическим образом задействовал весь капитал своего банка – 57 млрд. долларов для лонгов на фьючерсных рынках. В тот раз фьюч так сильно падал тоже во вторник утром, а разрядка произошла вечером в среду. Тогда, если кто помнит, потребовалось экстренное заседание ФРС США и понижение ставки сразу на 0,75%, чтобы успокоить рынки. Но здесь экстренное заседание ФРС не потребуется, потому что сегодня состоится регулярное. Это уже биржевая паника. Индекс пессимизма зашкаливает все пределы. Put/call коэффициент достиг вчера 1.36, а его 9-дневная скользящая средняя равна 1.19. Пик этого индикатора является хорошим индикатором разворота.

Главную объективную причину падения я вижу в том, что в связи с понижением рейтинга от многих участников потребовалось увеличение гарантийного обеспечения; это требует от них закрытия позиций и приводит к цепной реакции маржинколов. Все оказалось гораздо хуже, чем я ожидал. Что ж, никогда еще раньше не приходилось сталкиваться с понижением рейтинга США. Определенно был инсайд о предстоящем понижении, и кто-то очень неплохо прокатился в шортах с начала прошлой недели. Такая паника может еще продолжаться максимум 1-2 дня. В пользу этого: сильная перепроданность, неадекватность нынешнего падения текущим условиям рынка, экстремальные объемы торгов, put/call коэффициент. Ну, и наконец, сегодня ведь состоится очередное заседание ФОМС. И Фед должен как-то среагировать на всю эту вакханалию. Скажем, объявить программу QE антикрэш. Потом может наступить мощнейший шортокрыл... И нет страшнее быка, чем кроющийся медведь... Первым из кандидатов на получение помощи от Феда будет Bank of America (BAC). Вчера он торговался -20%. Если Фед не окажет ему срочную помощь, то иски AIG и других его утопят, и он может уже на этой неделе попасть под 11 статью. Что-то подобное TARP 2 вполне возможно. В такой ситуации, как сейчас, может произойти все, что угодно, и в принципе не существует защитных активов. Даже золото не безопасно. Если для поддержания ликвидности BAC придется продавать свои многомиллиардные золотые активы, то это может привести к очень резкому падению цен на золото, за день мы может увидеть -10%. Ситуация на рынках очень нервная и небезопасная. И только президент США Барак Обама вчера был бодр и жизнерадостен и клялся, что у Америки всегда будет рейтинг ААА. Может быть, он просто не в теме, что происходит?

|

|

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА Первый день после понижения рейтинга Америке отмечен уходом от риска. На валютном рынке это, прежде всего, проявляется в продаже сырьевых валют: AUD, CAD, NZD и т.д. Для AUD вижу перспективу снижения максимум в район 1,023-1,026, где находиться 61,8% от 0,9710-1,1078. Ниже маловероятно, поскольку долгосрочные последствия от понижения рейтинга США для доллара негативны. Когда доллар и евро находятся в столь уязвимом положении, швейцарский франк и йена являются наилучшими валютами-прибежищами. Валютная интервенция в четверг подбросила японскую йену до 80,22. Сейчас она опять стоит 77,6 и движется к минимуму. Но, мне кажется, что центральный банк Японии израсходовал еще не все патроны. ЯПОНИИ ПРИДЕТ НА ПОМОЩЬ G7 Примечательна фраза из вчерашнего заявления G7: We reaffirmed our shared interest in a strong and stable international financial system, and our support for market-determined exchange rates. Excess volatility and disorderly movements in exchange rates have adverse implications for economic and financial stability. We will consult closely in regard to actions in exchange markets and will cooperate as appropriate. G7 заявляет, что будет поддерживать рыночное определение валютных курсов и для этого страны будут тесно взаимодействовать. Это значит, что они готовы вести борьбу со спекулянтами не на жизнь, а на смерть. Валютные интервенции в ближайшие месяцы могут стать обыденным явлением. Единственная валюта, укреплению которой центробанки бессильны помешать, - это золото. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS Forex: не надо спешить! То, что мы видим сейчас на финансовых рынках после решения о понижении кредитного рейтинга США, - это, прежде всего, эмоции. На наш взгляд, сейчас, как никогда, важно не спешить с выводами о произошедшем, а лучше всего работать «вторым номером», просто следуя за рынком, а не предугадывая его динамику. По большому счету, сейчас следует сократить объем сделок (спекулятивных операций) и, возможно даже, для начала дождаться итогов заседания Fed 9 августа. Что касается при этом решения Standard&Poor's, то: - Понижение кредитного рейтинга США было ожидаемо со стороны S&P, о чем говорилось еще в начале недели отдельными экспертами; рынки частично успели подготовиться к этому.

- Важно (!), что S&P подтвердил краткосрочный кредитный рейтинг США на его максимальном уровне, что должно удержать денежные рынки от обвала.

- Nomura, Barclays, JPMorgan: реакция будет сдержанной, поводов для паники нет.

- Цены на Treasuries стабильны в понедельник утром, реакция на случившееся умеренная.

Forex и текущий новостной фон Продажи товарных валют. Проблемы в Европе, понижение кредитного рейтинга США может в конечном счете означать дальнейший рост неопределенности в мировой экономике или, проще говоря, риски дальнейшего снижения темпов роста ВВП США, Европа и Азии. На финансовых рынках, на наш взгляд, все это может означать риски дальнейшего снижения или вялой динамики цен на сырье (Commodities, WTI, Copper, etc). В этой связи довольно-таки конкретный трейд, который мы видим сейчас на Forex — это продажи товарных валют (AUD, CAD, NZD, RUB). По USD/RUR, в частности, мы можем наблюдать на данный момент слом нисходящего тренда и выход курса вверх из диапазона 27.40-28.40, в котором мы пребывали последние четыре месяца. В данном случае можно просто исходить из того, что последующий рост по USD/RUB будет как раз на величину данного диапазона, то есть целью для покупок может быть рубеж 29.40-29.50. По AUD/USD, в свою очередь, мы можем наблюдать сейчас реализацию разворотной фигуры ТА «двойная вершина» (1.05-1.10), что несет в себе риски снижения курса в район паритета или даже ниже. EUR/USD. Несмотря на последнее решение ЕЦБ начать скупать итальянские и испанские долги, мы продолжаем фундаментально смотреть на евро в негативном ключе. Последние метания Центробанка еврозоны вкупе с сформировавшейся внутри ЕЦБ оппозицией (Ивз Мерш, Венс Вейдман, Юрген Штарк, Клаас Кнот) вновь нас возвращают к тому, что пока говорить о завершении долгового кризиса в Европе или хотя бы о том, что перелом в лучшую сторону произошел, не приходится. Иными словами, рост пары EUR/USD в начале очередной недели в район 1.44 мы воспринимаем как явление временное или краткосрочную реакцию на новости по США и Европе. Куда большее внимание мы бы уделили сейчас именно заседанию ФРС США в этот вторник. Основная интрига, на наш взгляд, заключается в том, укажет ли Бен Бернанке на необходимость запуска QE3 или иных пакетов стимулирующих мер в поддержку американской экономике. Если Бернанке будет сдержан в высказываниях и останется верен идеи о том, что во 2п2011 экономика США оживет, то это будет позитивным сигналом для доллара США. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Бой насмерть Мы покупаем спекулятивно подкупаем EURAUD, держим шорт в USDCHF, USDJPY. Форекс входит в режим крайней волатильности. В финансовой системе развивается сразу несколько историй, сильно влияющих на валюты. Во-первых, это, безусловно, снижение рейтинга США агентством S&P. Данное событие безусловно повлияет на рынки, но влияние это будет не только и не столько внутридневным, сколько долгосрочным. Начинается новая глобальная волна переоценки валют, которая, вероятно, приведет к ускоренному снижению курса доллара против высокодоходных инструментов. Но это тема нескольких месяцев и лет. Спекулятивно же действия Standard&Poor's - еще один повод продавать USDCHF и USDJPY. Потеря суверенного статуса ААА автоматически ведет к снижению роли американца как убежища от рисков. Уровень 0.75 по USDCHF крайне важен. Его уверенное пробитие может открыть путь к отметке 0.42 (это уже, разумеется, долгосрочная цель). Параллельно, разворачиваются драматические события на европейском континенте. Власти Старого Света понимают, что понижение рейтинга США может стать и хорошим поводом, чтобы "замочить" облигации Испании и Италии. Памятуя об этом, ЕЦБ созвал на выходных экстренное заседание, по итогам которого объявил о готовности скупать эти бумаги на вторичном рынке. И уже сегодня подтвердил свою готовность действиями: доходности пятилетних бумаг обоих эмитентов упали более, чем на 0.5%. Это гигантское движение для таких инструментов - центробанк провел ураганную скупку бондов. Первоначальная реакция евро позитивна; действия монетарных властей еще смогут оказать валюте определенную поддержку. Насколько она окажется устойчивой, зависит от агрессии регулятора. Однако среднесрочно действия ЕЦБ - однозначный негатив для EUR. По сути, центробанк включил печатный станок и проводит свою версию количественного смягчения. Считать это положительным фактором для валюты по меньшей мере трудно. ..................................................................................................................

|

|

|

|