|

|

|

Не секрет, что эмитент — лидер среди прямых импортеров пищевого сырья и ингредиентов на рынке Сибири и Дальнего Востока — готовится к размещению третьего облигационного выпуска. Ориентировочно первичные торги начнутся накануне Нового года, сейчас выпуск находится на регистрации. Параметры облигаций и точную дату торгов сообщим позже. Напомним, что ООО «СЕЛЛ-Сервис» — крупный дистрибьютер пищевого сырья и ингредиентов. По оценкам эмитента, по итогам 2022 года занимаемая доля рынка РФ составляет около 2,5% по профильным товарам. По итогам 3-го квартала 2023 г. ассортимент компании насчитывает 940 позиций: какао-порошок, какао-масло, какао тертое, кокосовая стружка, агар-агары, лимонная и молочная кислоты, консерванты, ароматизаторы, красители и прочие компоненты. Непосредственно в реализуемой продукции и заключается уникальность эмитента, поскольку большая часть товаров не производится в России и не имеет аналогов на отечественном рынке. «СЕЛЛ-Сервис» осуществляет поставки из таких стран, как Индонезия, Китай, Малайзия, Вьетнам, Индия и другие. География продаж компании по итогам 9 месяцев 2023 года охватывает 63 региона России от Калининградской области до Камчатского края и страны ближнего зарубежья — республики Казахстан, Беларусь, Армения и Узбекистан. В портфеле группы компаний (ООО «СЕЛЛ-Сервис» и ООО «СЕЛЛ-Сервис Хорека») более 1 100 клиентов. На долю ООО «СЕЛЛ-Сервис» по итогам 9 мес. 2023 г. приходится более 755 клиентов. От одного отчетного периода к другому компания демонстрирует увеличение ключевых финансовых показателей. Так, выручка по итогам 9 мес. 2023 г. уже превысила результат за полный 2022 г. на 16,7% и составила 1 816,8 млн руб. Также позитивная динамика за 9 мес. 2023 г. относительно аналогичного периода прошлого года наблюдается по валовой и чистой прибылям — увеличение на +74,7% и +141,8% соответственно. Подробнее про отчетность эмитента за 9 мес. 2023 г. ООО «СЕЛЛ-Сервис» — известная многим инвесторам компания. Дебютировав с первым выпуском в феврале 2022 года, эмитент в июне 2023 года разместил вторую эмиссию. Объем облигаций, находящийся в обращении у компании, — 215 млн руб. Эмитент исправно исполняет обязательства по выплатам купонного дохода, заслуживая доверие инвестиционного сообщества. Более того, из месяца в месяц на вторичных торгах бумаги компании торгуются выше номинала: средневзвешенная цена первого выпуска за ноябрь — 101,37% от номинала, второго — 100,41%. Действующий кредитный рейтинг эмитента — ВВ+|ru|, прогноз «стабильный» («Эксперт РА»). Оба выпуска ООО «СЕЛЛ-Сервис» включены в Сектор Роста Московской Биржи. Информацию о параметрах третьего облигационного выпуска и дате торгов опубликуем позже. Также эмитент планирует проведение прямого эфира для инвесторов и сбор предварительных уведомлений по первичному размещению в системе Boomerang — подробности сообщим. Подробнее об эмитенте и его деятельности в презентации, подготовленной по итогам 9 мес. 2023 г.

|

|

Рейтинговое агентство «Эксперт РА» опубликовало рэнкинг лизинговых компаний по итогам работы за девять месяцев 2023 г. «ДиректЛизинг» продемонстрировал существенный рост показателей сразу в семи категориях. В частности объем портфеля компании за год вырос с 1,8 до 3,5 млрд рублей. Сейчас эмитент занимает 54-ю строчку в рэнкинге лизинговых компаний России. Результаты работы «ДиректЛизинга» за третий квартал 2023 г., по данным «Эксперта РА», подчеркивают устойчивый рост занимаемой компанией доли на рынке лизинга в различных сегментах. Так, «ДиректЛизинг» значительно улучшил позиции, переместившись на более высокие строчки рэнкинга, по следующим направлениям: – машиностроение, металлообработка и металлургия: с 35 на 25 место; – медицинская техника и фармацевтика: с 13 на 7 место; – деревообрабатывающее оборудование: с 29 на 25 место; – работа с Санкт-Петербургом: с 50 на 38 место; – присутствие в Северо-Кавказском федеральном округе: с 28 на 22 место; – лизинговый портфель: с 65 на 58 место; – объем профинансированных средств: с 53 на 51 место. ЛК «ДиректЛизинг» продемонстрировала также хороший рост показателей по привлечению клиентов из Санкт-Петербурга и расширению присутствия в Северо-Кавказском федеральном округе, что в целом отражает успешное развитие бизнеса эмитента на региональных рынках. По данным «Эксперта РА», российский рынок лизинга за девять месяцев 2023 г. характеризуется 95-процентным ростом объема нового бизнеса, достигшим исторического максимума в 2,49 трлн рублей. Рост чистых инвестиций зафиксирован на уровне 46% (до 4,08 трлн рублей), новый бизнес вырос на 95% до исторического максимума (2,49 трлн рублей). При этом лизинговые активы сохранили высокое качество: средняя доля чистых инвестиций в лизинг (ЧИЛ) с просроченной задолженностью 90 дней составляет менее 1%, отношение объема изъятого имущества к ЧИЛ за период с 1 октября 2022-го по 1 октября 2023 гг. снизилось с 1,5 до 1,2%. Аналитики рейтингового агентства отмечают, что рынок демонстрирует высокие показатели роста благодаря реализации отложенного спроса и реорганизации российской экономики.

|

|

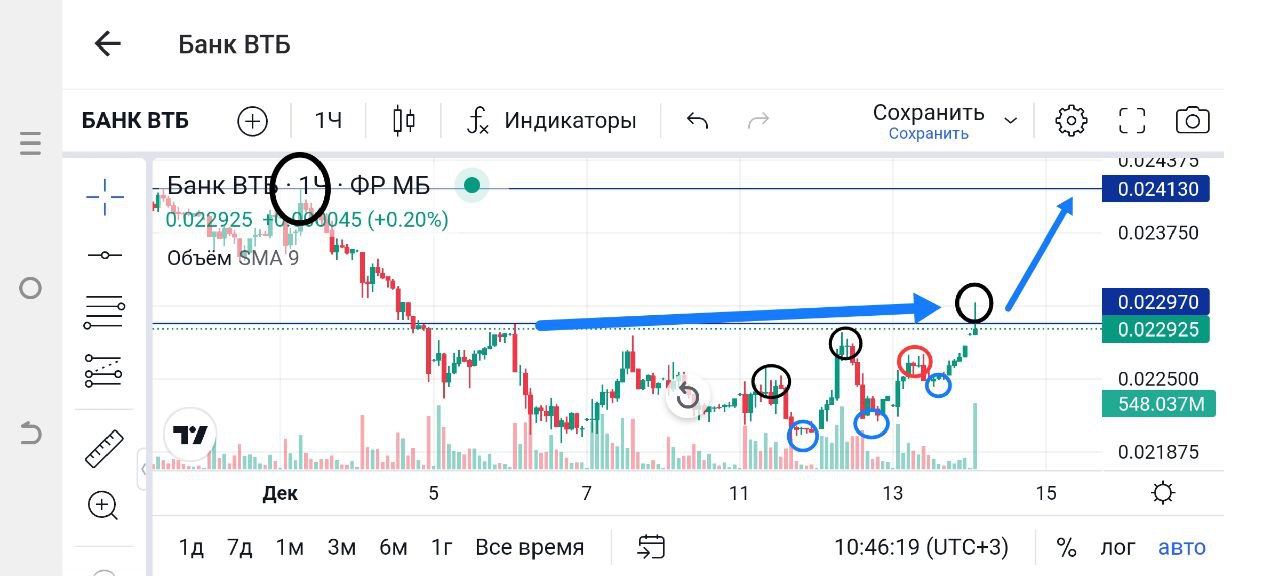

💡ВТБ. Часы. 🥜А вот на часах зарождается тенденция построенная на максимумах и минимумах. Был звоночек слома, но минимумы устояли и не обновились. А максимум тем временем обновил и хай всей этой тенденции. 🥜Да, пока она на часах, а на часах далеко не уедешь, нужно что бы это дело перекачевало на дневку. Но если тенденция устоит, то доползти до следующего локхая вполне способна. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+L86gPXti-NMxZDcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡ВТБ. 🥜Интересно смотрится бумажка. Скорректировалась почти на половину основного ростового движения, это считается нормой. Присутствует реакция на прошлую консолидацию. На дневке нам находсч явно выраженные поддержки. На дневном графике сформировалось закругление. 🥜Сам позицию имею, основа пока далеко, а вот клону до без убытка -3 и как бы есть вариант, что от сюда может прогуляться по выше ВТБшечка. Так что надеюсь не подведёт. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+L86gPXti-NMxZDcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Росинтер. 🥜Вторая бумажка, которую взял для спекуляций на карандаш. Бумага продолжает снижаться, трижды движение меняло угол наклона, глядишь и на стабилизацию выйдет, но и стандартные риски будут лишь на уровне 80р. Так что надо понимать, что риски провалиться присутствуют и торговать идею следует со стопом, но тут он будет в голове. 🥜К сути. Хоть бумага и снижается, но присутствует отличная волатильность, которая перекрывает само снижение и способна нивелировать даже самый кривой вход. В работу следует включаться, как только пошло стремительное снижение. На днях цена будет стремиться к лою или даже к перелою. (Черный квадрат) Но это не обычный шпиль, как на минутке, тут всё спокойно делается руками. Пример показан на 30ти минутах. Как видите, время вагон. Формировать позицию можно частями на значительном снижении у лоя и перелоя. Повторюсь, стоп тут не поставить и при значительном перелое придётся крыть убыток и он будет не 1%, тут нужно быть готовым, что можно порезать и 3 и 4%, но и награда тут больше, если всё сделать правильно, а алгоритм манипуляторов продолжит работу. В примере в первом случае ростовое движение +22%, а второе +10% и это за пол часа, час! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+L86gPXti-NMxZDcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Соллерс. 🥜Просили посмотреть, посмотрел. Честно говоря особо нового ничего не скажу, весь малоликвид очень похож друг на друга и принципы в нем одни и те же, это разгон бумаги и слив пампа. Ну давайте отмечу особенности. 🥜Вот шла бумажка сначала по своему плато, а потом появился вялотекущий тренд (зелёная линия) и так бы он мог и идти годами с локальными импульсами или пампами слитыми очень быстро в ноль. Но тут пришли манипуляторы и перевернули всё с ног на голову. Бумаги сделали иксы. Вот именно она +-4 икса на вскидку сделала. А сам бизнес вырос в 4 раза или дивиденды увеличились в 4 раза? По этому пампы и сдуваются, по тому что рынок приведёт это всё дело к балансу и равновесию. 🥜Теперь по технике. Сейчас слито половину основного импульса и по науке на половине слитного импульса можно начинать работать с бумагой, но есть один нюанс, на растущем графике, тут он ниразу не растущий. Но всё равно бумага какое-то локальное дно нащупала, стряпает стабилизацию, при этом держит уровень, а ранее в этом диапазоне была консолидация. 🥜Если страсти утихнут, бумажка может здесь закрепиться и возможно выстроить плато и пострелять с него, но каких-то иксов от сюда я не ожидаю. Во-первых манипуляторам надо запилить и отработать новые методы, всё же правила игры поменяли. Во-вторых ситуация должна остыть, много кто на стрёме, много кто застрял наверху и они уж точно не будут подогревать котировки, тут нужна свежая кровь. А в третьих мы вообще не знаем будет ли очередной разгон или нет, по этому торговать в надежде только на разгоны не самая лучшая затея. 🥜Ну и самое главное. Не стоит забывать, что пампы сливаются, а тут он всё же ещё не слит и есть достаточная вероятность закончить это дело. Самый первый наверное не будут сливать. Всё же компания как никак развивается, инфляция растёт и ценник у неё тоже автоматом растёт, да тот разумный ценник. А вот полностью слить основной разгон вполне вероятно и уход на 430р. вполне уместен. 🥜Сам я тут пас, покупать точно не буду. Но как вариант спекуляции, слежу, всё же стабилизация!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+L86gPXti-NMxZDcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Белон. 🥜Взял бумагу на карандаш. Вот такая стабилизация формируется на дневке после слива, а суть идеи показана на 5ти минутке. 🥜Не знаю уйдёт бумага из стабилизации вниз или будет выход вверх через импульсы или плавно, но в этой стабилизации можно спекулировать. Речь идёт об конкретном интродэй со стопом. 🥜Смысл и алгоритм действий. Ловля бумаги у одной из нанесённых линий. Вариантов несколько или покупка на на весь лимит и стоп под локальные лои отмеченные линией. Или же если покупка у верхней линии, то можно взять половину, тогда стоп не ставить, а при приходе цены к нижней поддержке добор 1к1 и вот только тогда стоп под нижнюю линию. 🥜Надо понимать что движения тут достаточно приличные и за несколько часов можно рассчитывать на 4-6% профита. Если брать у локальный лоёв, стоп получается достаточно коротким, а риск/прибыль выше нормы. (норма 1/3) 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+L86gPXti-NMxZDcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 💰 SFIN - закрытие реестра по дивидендам 39,42 руб. (дивгэп) 🇷🇺 LKOH - последний день с дивидендом 447 руб. 🏦 SVCB - последний день приема заявок для участия в IPO Совкомбанка (время см. у своего брокера). 🥇 MGKL - Мосбиржа включит акции Мосгорломбарда (МГКЛ) в котировальный список Третьего уровня. ▫️ Пройдет Прямая линия с президентом РФ Путиным. 🇷🇺 PHOR - ВОСА ФосАгро. В повестке вопрос утверждения дивидендов по результатам 9 месяцев 2023 года (рекомендация СД в размере 291 руб на акцию) 🥜Друзья, ну что, теперь уже точно осталось день продержаться, да следующие пол дня простоять. Вчера хорошо держались, честно не ожидал. Но история конечно мутная, по здравой логике вчера должно было усилиться давление на рынок, максимальное давление шортов и уже сегодня большей части осторожных и аккуратных шортистов нужно было закрывать свои короткие позиции на всякий пожарный. Но этого вчера не произошло. Возможно испугались выступления президента. Всё же рынок любит в начале уйти выше, а затем на спуск. Но сегодня скорее всего будут по социалке беседы, врят ли он будет вспоминать какие-то компании и прочие вещи торкающие фонду. А про ВВП и инфляцию нам уже рассказали не раз. И мне пришла в голову мысль, а что если решение по ставке приняли уже сегодня, решение не ястребиное, а инсайд попал на биржу и приближенный крупняк начал сегодня подкупать бумажки или прикрывать шорты. Интересная мысль, посмотрим что будет по факту. 🥜Сегодня последний день приёма заявок на участие в IPO Совкомбанка. Я не участвую. Не вижу в этом не смысла, не идеи. Время не лучшее, банков на бирже на любой вкус и цвет, за пол цены вроде не отдают Совочек, так в чём фишка и на чём должен быть ажиотаж? Хороший, добротный банк. Интересная будет бумага и она отправится в мой избранный лист инструментов, но уверен на 99%, что его можно будет купить дешевле после размещения. Пожелаю удачи тем кто участвует из наших акционеров и пусть рынок даст вам вынос для фиксации профита! 🥜Сегодня дивгэп в ЭсЭфАй. Тут мне добавить нечего, вчера все предостережения я озвучивал. 🥜Сегодня опубликую несколько малоликвидок, которые взял на карандаш и выставил оповещения для краткосрочных спекуляций. Поделюсь мыслями, идеями и алгоритмом действий. А в целом продолжаю ждать пятницу. 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+L86gPXti-NMxZDcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

митент продолжает работать над развитием сети АЗС и транспортного направления. Активно ведутся работы по строительству придорожного комплекса в селе Ояш - в постотчетном периоде открыта новая АЗС NAFTA24 в рамках будущего масштабного проекта. Эмитент продолжает демонстрировать положительную динамику результатов своей финансово-хозяйственной деятельности в сравнении АППГ, детали – ниже. Рассмотрим более подробно итоги работы за 9 месяцев 2023 г. эмитента ООО ТК «Нафтатранс плюс». На фоне роста объёма продаж (+37% к АППГ) компании удалось существенно нарастить чистую прибыль, которая в отчетном периоде составила 153,9 млн руб. (+126% к АППГ). Показатели валовой прибыли и EBITDA adj LTM также демонстрируют уверенно положительную динамику: на 30.09.2023 г. рост обоих показателей составил 45% и 53% соответственно в сравнении с данными на 30.06.2023 г.

Уверенный рост показателей продолжается благодаря развитию транспортного направления, развиваемого эмитентом вместе с партнёрскими компаниями, что позволило уменьшить прямые транспортные расходы по доставке нефтепродуктов до покупателей. Также продолжает претерпевать изменения структура продаж по категориям покупателей. Если ранее крупнейшую долю в реализации (до 65%) занимали нефтетрейдеры (опт и мелкий опт), то в текущем году произошло перераспределение на другие категории.

Положительные финансовые итоги деятельности за 9 мес. 2023 г. отразились на балансе эмитента: финансовый долг за последние 12 месяцев сохранился практически на неизменном уровне - 2 466,3 млн руб., размер собственного капитала компании увеличился на 58%. Рост основных средств составил 32%. В целом, валюта баланса эмитента в отчетном периоде зафиксирована на уровне 4 776,7 млн руб. с приростом в 55% к АППГ. Важно отметить, что доля долгосрочных обязательств в общем финансовом долге на 30.09.2023 г. продолжает сохраняться на высоком уровне (95% от всех заимствований), что обеспечивает высоколиквидность компании. Показатель [Долг/Выручка] у эмитента исторически не превышает 0,30, а на 30.09.2023 г. составил 0,29х, что является значением близким к оптимальному для компаний оптовой торговли, включая нефтетрейдинг. Следует отметить, что долговой коэффициент [Чистый долг /EBITDA adj LTM] усилил свое значение в отчетном периоде и зафиксирован на уровне 5,75х. Подробнее о финансово-хозяйственной деятельности эмитента в Презентации.

|

|

|

|