|

|

Рынки Американские индексы снизились, потери понедельника, в частности недооцененных секторов и акций, выросли. Dow опустился на 1,36%, S&P 500 — на 0,87%, Nasdaq — на 0,09%, Russell 2000 — на 0,26%. Stoxx Europe 600 отступил на 2%. РТС снизился на 1,6%. Hang Seng опустился на 2%. Японский Nikkei 225 упал на 3,1%, а южнокорейский Kospi — на 1,2%. На рынках облигаций доходность десятилетних казначейских облигаций США выросла до 1,623% с 1,601% в понедельник, бонды растут третью сессию подряд. Доллар несколько ослаб к основным валютам. Золото подешевело на 0,1%. Нефть WTI подорожала на 0,6%. Из 11 секторов S&P 500 акции нефтегазовых компаний во вторник стали главными аутсайдерами. Бумаги Occidental Petroleum упали на 7,89%, до $24,53, ExxonMobil — на 3,2%, до $60,59. В число других циклических компаний, которые понесли большие потери, вошел девелопер PulteGroup, который упал на 4,5%, до $59,54. Royal Caribbean снизился на 3,2%, до $81,28. Технологические компании большой капитализации, в частности Alphabet, Apple и Microsoft, также отступили, Tesla снизилась на 1,9%, до $617,2. Производитель полупроводников Intel снизился на 1,7%, до $55,04. Производители металлов и удобрений выросли благодаря повышению котировок промышленных предприятий и производителей драгоценных металлов. Tesla снизилась после новостей из Китая. Производство iPhone на заводе Foxconn в Индии упало более чем на 50% из-за COVID. Novavax пострадал из-за задержек с производством вакцин. Инвесторы внимательно следят за резким ростом цен на сырьевые товары, такие как кукуруза и пиломатериалы, и многие по-прежнему обеспокоены проблемами цепочек поставок и сбоями в производстве. В последние месяцы разные компании, от автопроизводителей до гигантов полупроводниковой промышленности, предупреждали о сбоях в цепочке поставок. Последние данные показали, что в прошлом месяце цены на заводах в Китае подскочили больше всего за 3,5 года, что усиливает опасения по поводу распространения инфляционного давления в других странах мира. В США число открытых вакансий в марте выросло на 600 тыс., преодолев 8 млн, работодатели ищут работников ввиду программы стимулирования зарплат (власти некоторых штатов США хотят отменить эти льготы), социальных проблем и большого числа постоянных безработных. Число безработных в США по-прежнему составляет около 10 млн. Однако управляющая ФРС Лаэль Брейнард опровергла мнение о том, что увеличение пособий по безработице является препятствием для роста предложения на рынке труда (вслед за Джо Байденом). Брейнард также подтвердила мнение центрального банка о том, что инфляционное давление будет носить временный характер на фоне усиления опасений по поводу ошибок в ДКП. В фокусе сегодня: - Алроса: операционные результаты за апрель.

Индексы Мосбиржи и РТС во вторник снизились на 1,16%, до 3652 п. и 1553 п. соответственно. Рубль ослаб к доллару до 74,21 руб. и укрепился к евро до 89,95 руб. .png)

Лидерами роста стали Газпром нефть (+2,76%), Интер РАО (+1,94%), Татнефть (ао: +1,76%), Газпром (+1,15%), Мечел ап (+0,85%). В число аутсайдеров вошли Ozon (-4,85%), Ростелеком (ап: −4,32%; ао: −3,14%), X5 Retail Group (-4,15%), TCS Group (-4,14%), Qiwi (-2,99%). Цена на Brent утром во вторник снижается на 0,01%, до $68,54/барр. Золото дешевеет на 0,26%, до $1831/унция. Доходность десятилетних казначейских облигаций США снижается на 0,35 п.п., до 1,618%. Японский Nikkei снижается на 1,44%, китайский Shanghai растёт на 0,28%. DXY растёт на 0,23%, S&P 500 futures снижается — на 0,33%. TCS Group — позитивная отчетность по МСФО за 1К21: чистая прибыль выросла на 57% г/г, до 14,2 млрд руб., что на 3,6% выше консенсус-прогноза Интерфакса. Компания также подтвердила прогнозы на 2021 г.: - чистая прибыль не менее 55 млрд руб. (vs 44,2 млрд руб. в 2020 г.);

- прирост чистого кредитного портфеля: 30%;

- cтоимость риска снизится до 7-8% с 10% в 2020 г.;

- cтоимость фондирования ожидается на уровне 3-4%;

- доля некредитных доходов — более 40% от выручки.

Электроэнергетика: высокие темпы роста тарифов для промышленности. Совет рынка обновил прогноз динамики стоимости электроэнергии для промышленности в 2021–2022 гг. В европейской части России и на Урале они будут расти на 6% два года подряд. В Сибири ожидается скачок на 15% 2021 г., на 7% в 2022 г. Речь идет об одноставочной цене опта для промышленных потребителей. Для населения сохраняются заниженные регулируемые тарифы.

|

|

Анализ фондового рынка 12.05.2021. В последние дни распродажи на мировых площадках продолжаются. Основное снижение приходятся на технологические компании. Рынок РФ по-прежнему чувствует себя относительно неплохо. Разбор отчета по МСФО Тинькофф групп за 1 квартал 2021 года. Разбор отчета по РБСУ Сбербанка за 1 квартал 2021 года. Также рассмотрим пересмотр индекса MSCI Russia и операционный отчет Черкизово за апрель.

|

|

Цены на нефть слабо поднимаются на торгах в среду, трейдеры оценивают новости, касающиеся системы трубопроводов Colonial Pipeline Co., которая является основным источником поставок бензина, дизельного и авиационного топлива на восточное побережье США. https://www.google.ru/amp/s/www.interfax.ru/amp/765535

|

|

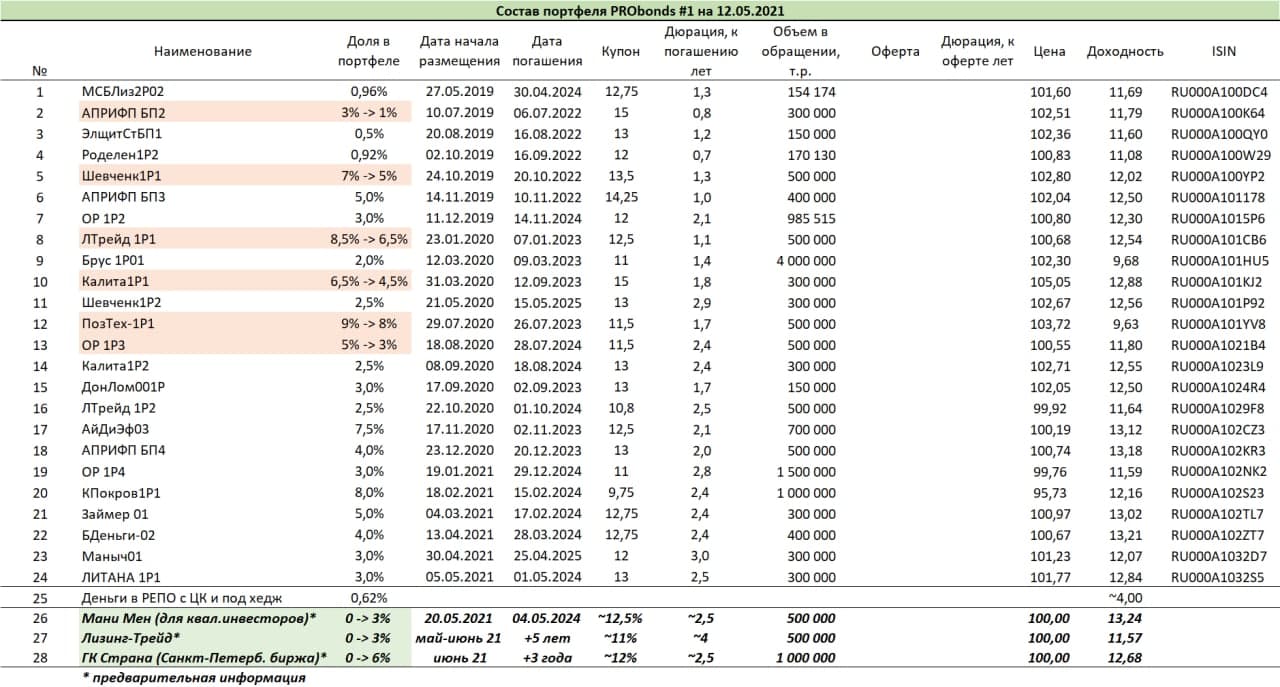

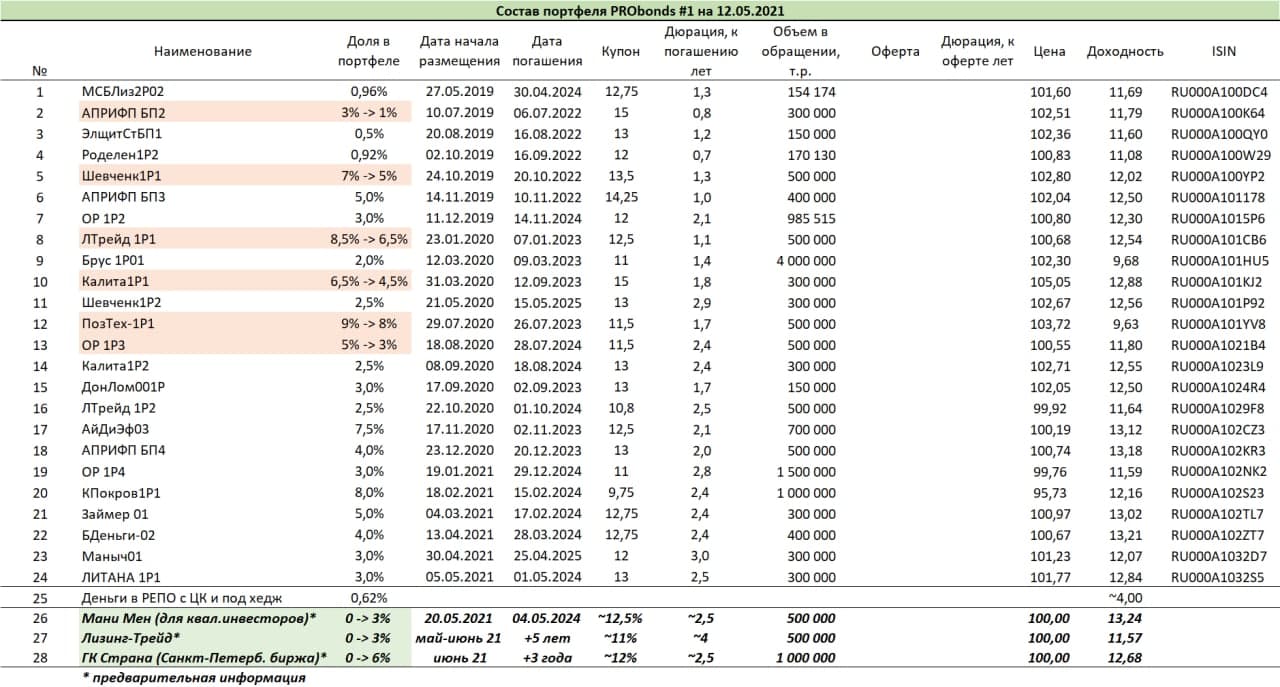

Актуальные годовые доходности портфелей PRObonds (за последние 365 дней): 15,0% для облигационного портфеля #1 и 9,6% для смешанного портфеля #2. С начала года облигационный портфель #1 принес 3,2% (9% годовых), немного опередив индекс Cbonds-CBI RU High Yield (8,7% годовых с начала 2021 года).

С момента своего запуска в июле 2018 года портфель #1 проигрывает из популярных инвестиционных инструментов рынкам акций, а портфель #2 еще и золоту. Причем по соотношению доходности и просадки оба портфеля находятся вблизи лидирующих позиций среди популярных инвестиционных инструментов.

Последние операции в обоих портфелях – полное исключение из них облигаций ПКБ (выпуск почти амортизировался и приносил доходность ниже 9% годовых), а также добавление дебютного выпуска строительной компании «Литана».

Предстоящие размещения, которые будут включены в портфели – «Онлайн Микрофинанс» под поручительство МФК «Мани Мен» (входят в ГК IDF Eurasia, выпуск для квалифицированных инвесторов) и третий выпуск ЛК «Лизинг-Трейд». Оба размещения пройдут во второй половине мая – первой половине июня. В июне или июле ожидается размещение выпуска строительного холдинга ГК «Страна» (размещение на Санкт-Петербургской бирже).

Несмотря на то, что с начала года портфели принесли достаточно скромные доходы, в первую очередь на фоне снижения широкого рынка облигаций, целевой доходностью на 2021 год для обоих остается 11%. При этом в случае дальнейшего отставания портфеля #2 от таргета доходности он может быть закрыт. Все операции портфелей публикуются в открытом доступе до момента их совершения. Не является инвестиционной рекомендацией

|

|

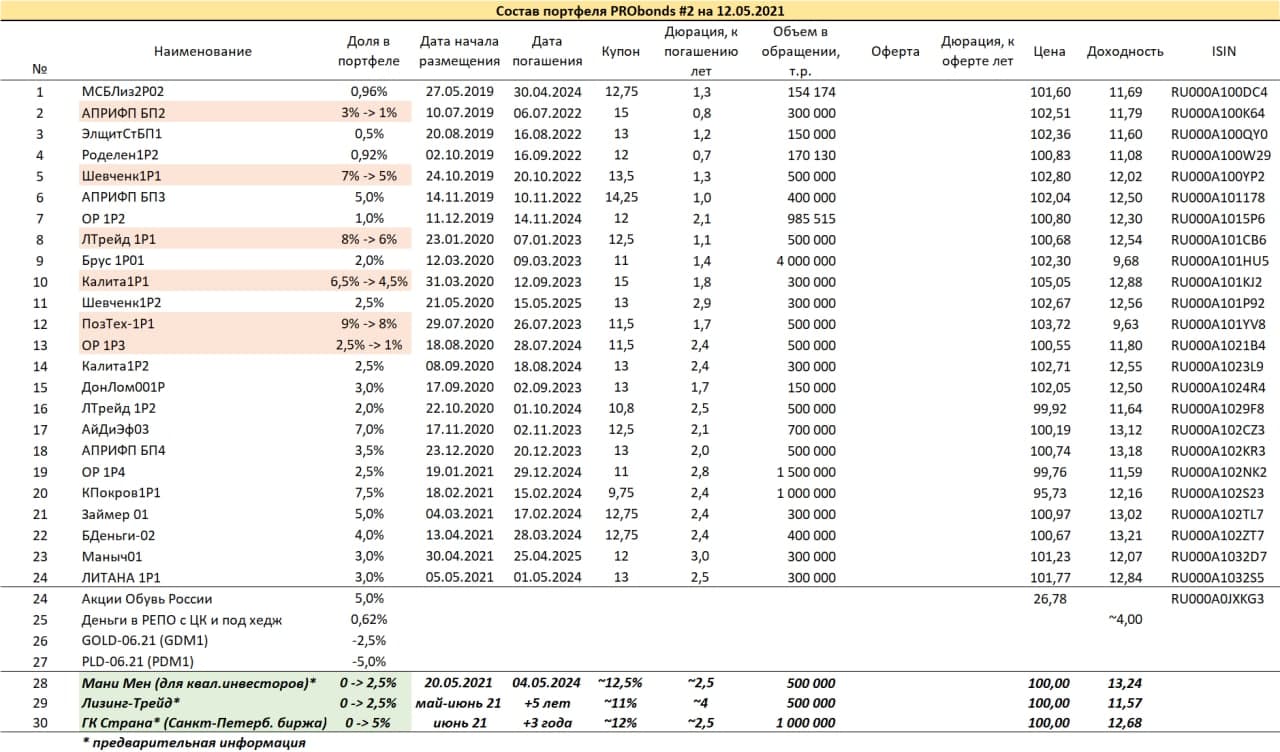

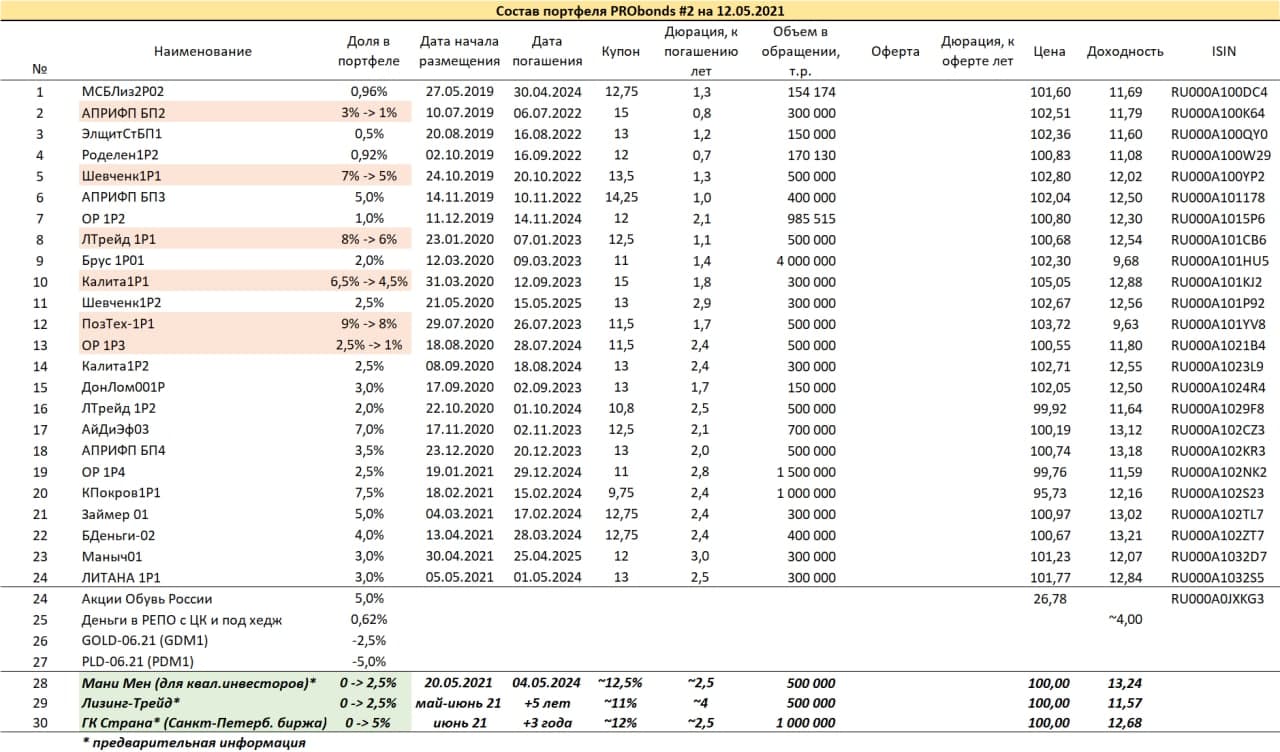

• Первый Ювелирный – драгоценные металлы, БО-П02 +0.76%, цена закрытия 104.39% Доходность к погашению 10.66% • НЗРМ, БО-П01 +0.72%, цена закрытия 105.77% Доходность к погашению 8.98% • Вита Лайн, 001Р-02 +0.56%, цена закрытия 100.75% Доходность к погашению 9.84% • ТАЛАН-ФИНАНС, 001P-01 +0.48%, цена закрытия 104.6% Доходность к погашению 10.21% • Вита Лайн, 001Р-01 +0.38%, цена закрытия 100.74% Доходность к погашению 9.99% • СДЭК-Глобал, БО-П01 -0.93%, цена закрытия 103.0% Доходность к погашению 9.07% • ЦГРМ ГЕНЕТИКО, БО-01 -0.99%, цена закрытия 106.77% Доходность к погашению 12.04% • Моторные технологии, 001P-01 -1.52%, цена закрытия 106.1% Доходность к погашению 10.54% • ЭнергоТехСервис, 001Р-02 -1.65%, цена закрытия 102.99% Доходность к погашению 10.03% • Дядя Дёнер, БО-П02 -39.02%, цена закрытия 48.0% Доходность к погашению 77.6% Савиченко Марк

|

|

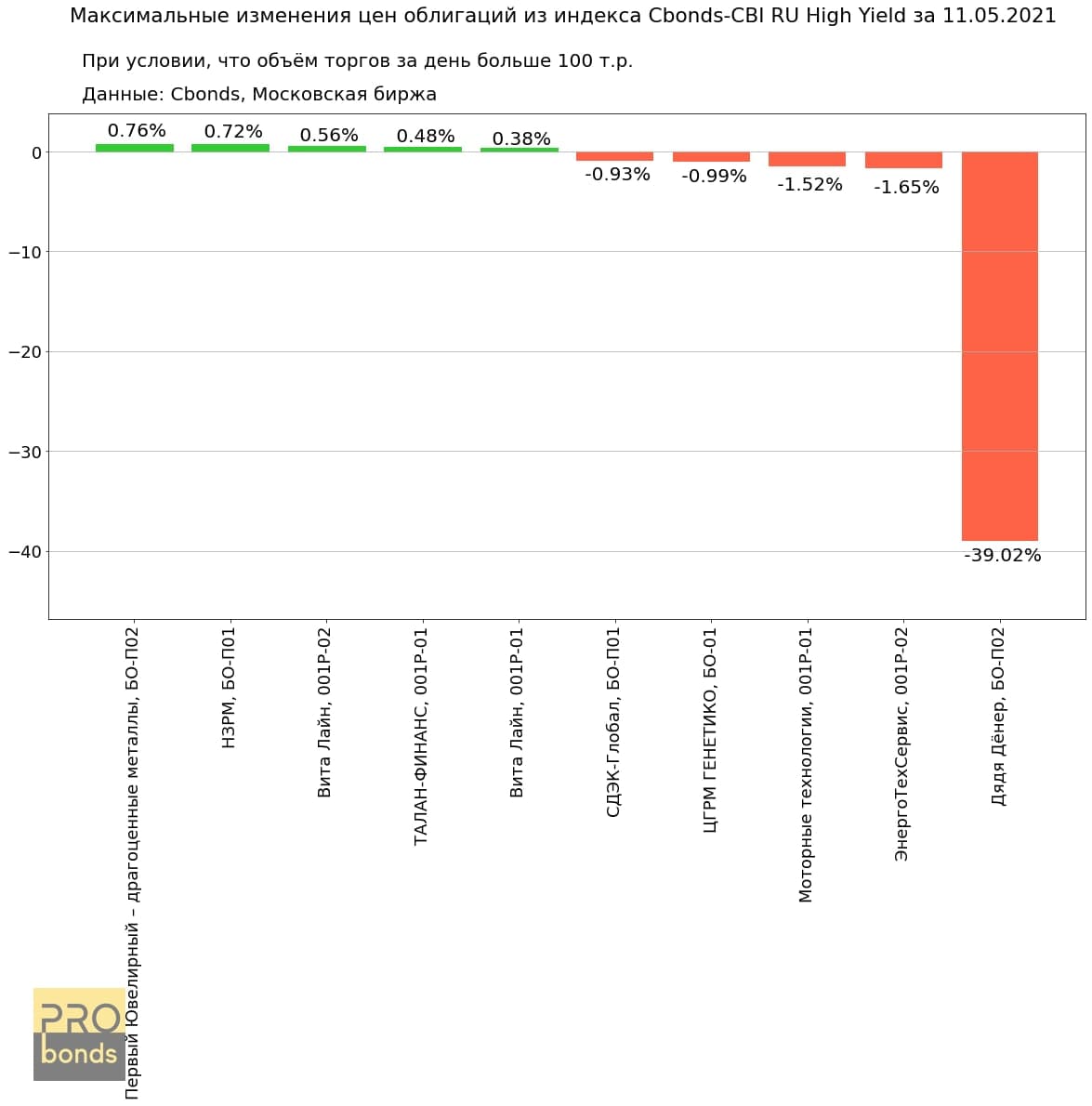

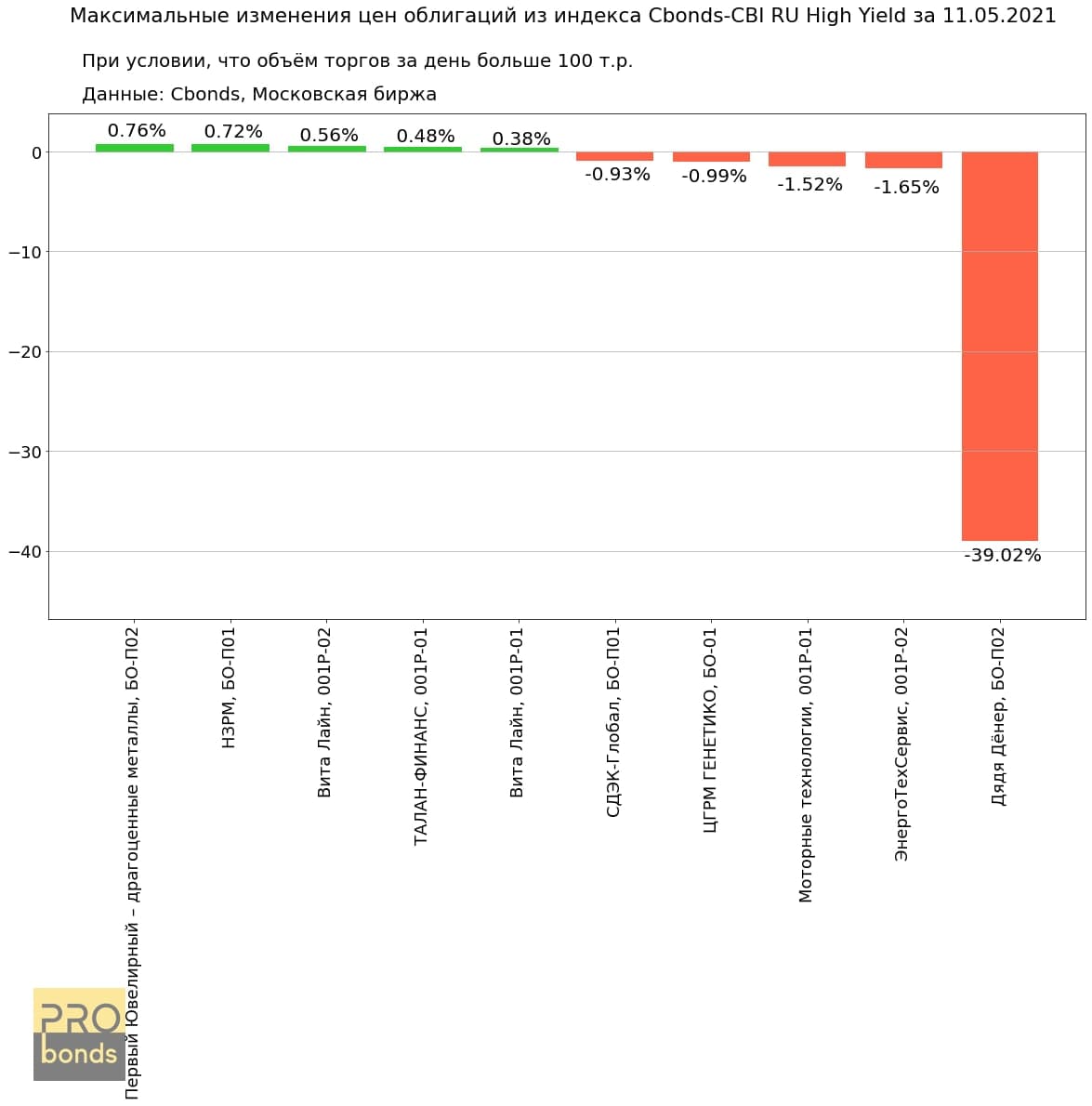

Денежный рынок: • Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года) • 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.22% (-0.04 п.п. н/н, +0.5 п.п. с начала года) • Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.29 п.п. до 4.88% (+0.04 п.п. н/н, -0.64 п.п. с начала года) Валютный рынок: • Рубль по отношению к доллару укрепился на 0.34% до 74.1 USD/RUB (-1.02% н/н, -0.42% с начала года) • Рубль по отношению к евро укрепился на 0.18% до 90.045 EUR/RUB (+0.19% н/н, -1.61% с начала года) Рынок акций: • Индекс полной доходности Московской биржи снизился на -1.16% до 6611.45 пунктов (+0.23% н/н, +11.06% с начала года) • Индекс полной доходности РТС снизился на -1.16% до 2808.95 пунктов (+1.1% н/н, +11.93% с начала года) Облигационный рынок: • Индекс высокодоходных облигаций снизился на -0.16% (+0.1% н/н, +3.15% с начала года) • Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.1% (-0.04% н/н, +0.84% с начала года) • Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.07% (+0.02% н/н, -0.28% с начала года) • Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.09% (+0.13% н/н, -0.23% с начала года) Савиченко Марк

|

|

Общая сумма неисполненных обязательств по первому выпуску серии БО-П01 (ISIN код: RU000A0ZZ7R8) составляет 20 490 408 руб., из них: 19,8 млн руб. — амортизационное погашение выпуска в размере 1/3 от объема эмиссии и 690 408 руб. — 36-й купон. Напомним, что ранее, 5 мая, эмитент также не исполнил обязательства на сумму 554 800 руб. по выплате дохода за 14-ый купонный период по второму выпуску облигаций. Сообщения о неисполнении обязательств были опубликованы на страницах Интерфакс самим эмитентом и представителем владельцев облигаций. Директору ООО «Дядя Дёнер» Антону Лыкову от представителей ООО «Юнисервис Капитал» направлен запрос с целью получения комментариев как по текущей ситуации, так и по дальнейшим действиям эмитента в отношении инвесторов. По мере поступления, информация будет опубликована на нашем официальном сайте и в Телеграм-канале. Как мы писали ранее, причиной дефолта послужило отсутствие у компании денежных средств на оплату текущих обязательств, вызванное вынужденным переводом компании на ОСНО и доначислением значительной суммы налогов по результатам налоговой проверки. Новых комментариев от эмитента пока не поступало. Специалисты компании «Юнисервис Капитал» продолжают поддерживать связь с компаниями-представителями владельцев облигаций, эмитентом и инвесторами. Обо всех значимых событиях, зафиксированных ПВО, мы будем оперативно информировать общественность через наши новостные каналы, перечисленные выше. Напоминаем, адреса электронной почты представителей владельцев облигаций: — для держателей облигаций первого выпуска — ООО «Монотон»: pvo.monoton@yandex.ru — для держателей облигаций второго выпуска — ООО «ЮЛКМ»: pvo@unilinecm.ru

|

|

Сегодня Китай опубликовал отчеты по инфляции за апрель. Данные разочаровали участников рынка и бросили тень на единственную крупную экономику, которая росла, несмотря на пандемию. При этом индекс цен производителей в КНР превзошел прогнозы. Другая важная новость из Китая – это результаты переписи населения, которые показали, что население больше не растет ожидаемыми темпами. В будущем это может привести к дисбалансу между пенсионерами и людьми трудоспособного возраста. Сегодня выступят несколько членов Федерального резервного банка США. Это будут их первые выступления после разочаровывающих данных по труду в пятницу. Напомним, завтра рынки будут следить за публикацией отчетов по инфляции в США. На американских фондовых рынках вчера и сегодня наблюдается резкое снижение в основном из-за массовой распродажи акций технологических компаний. Индекс NASDAQ упал до минимума с конца апреля, индекс S&P 500 также ушел на коррекцию.

|

|

|

|

.png)