|

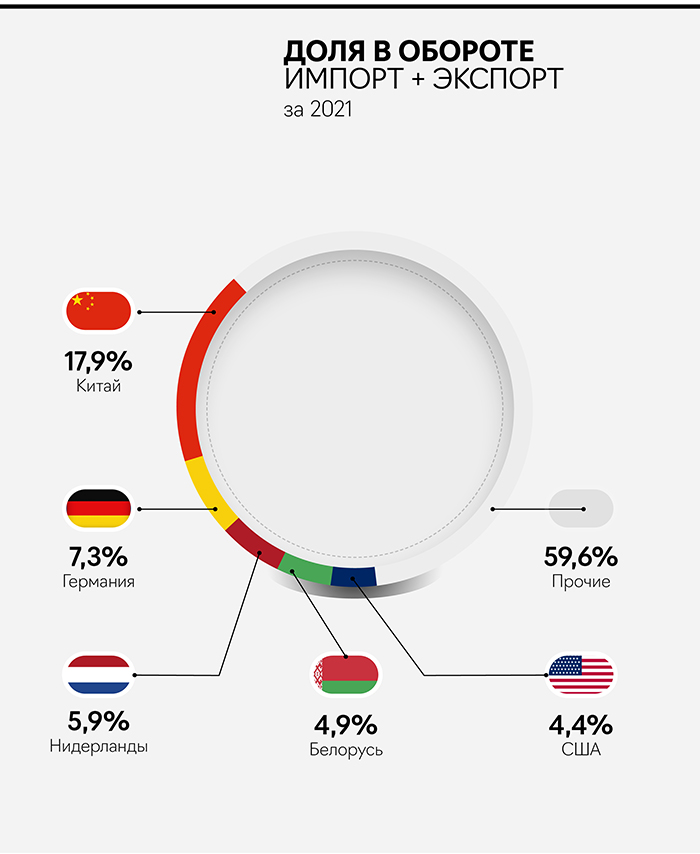

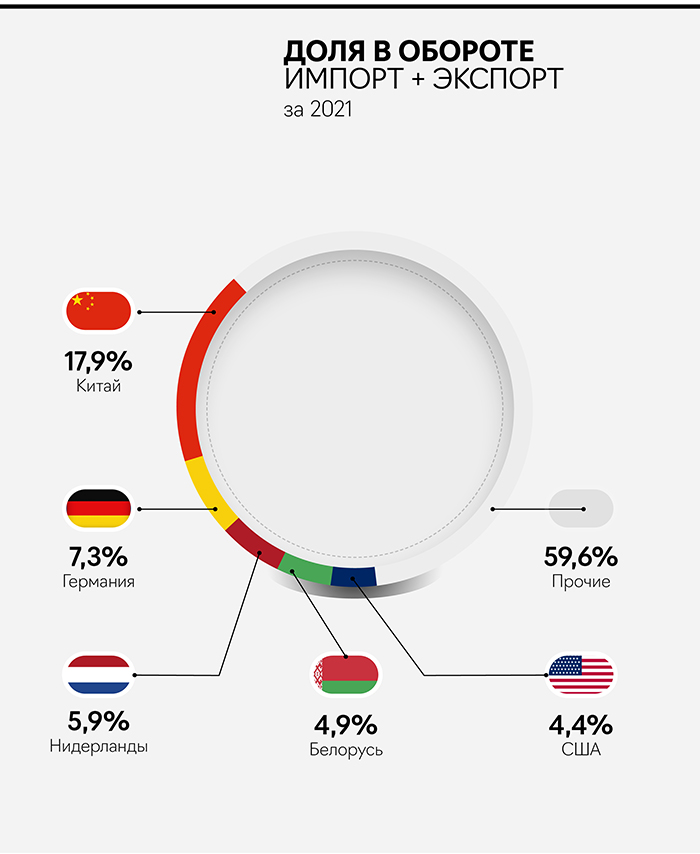

В 2021 г. Россия показала хорошие результаты по росту оборота внешней торговли (+38% y-o-y). Ключевая причина роста — это цены на основные экспортируемые позиции: металлы, нефть, газ, удобрения. Основным торговым партнером России по-прежнему остается Китай. В 2021 г. доля Китая во внешней торговле составила 17,9% и, вероятно, его значение только увеличится.

Рассмотрим основные виды транспорта, которые участвуют в экспортно-импортных операциях. Трубопроводный транспорт. В 2021 г. объем экспорта природного газа из РФ составил 204,4 млрд м3 (без учета СПГ). Объем экспорта нефти через трубопроводные системы «Транснефти» в 2021 г. составил 87,6 млн тонн (экспорт через трансграничные трубопроводы). До морских терминалов дополнительно было доставлено 114,2 млн тонн. В сумме — 201,8 млн тонн — 88% от всего экспорта нефти. Железнодорожный транспорт. В 2021 г. объем погрузки экспортных товаров составил 490 млн тонн, из них 351,1 млн тонн — в направлении морских портов. Т. е. прямой экспорт через железную дорогу можно оценить в 138,9 млн тонн. Основная экспортная продукция — это уголь, нефтеналивные грузы, черные металлы, удобрения, руда и зерно. Автомобильный транспорт. Основное направление импорта/экспорта для автомобильного транспорта — это Европа. С 2017 г. по 2020 г. объем оборота со странами Европы составлял 21-22 млн тонн в год. Внутренний водный транспорт. Данный вид транспорта в заграничном направлении перевозит порядка 30 млн тонн грузов в год (сообщение в рамках крупных рек). Морской транспорт. Самый значимый вид транспорта для импортно-экспортных операций. В 2021 г. объем грузооборота в морских портах в экспортном направлении составил 660,9 млн тонн, в импортном — 40,5 млн тонн. Доля авиатранспорта в экспортно-импортных операциях минимальна и в основном касается особо ценных грузов и корреспонденции. Состояние отдельных сегментов транспорта в РФ Авиация. В масштабах России доля авиации в грузовом транспорте незначительна (1,5 млн тонн в 2021 г. / ~0,02% от всего объема перевозок). В первую очередь воздушный транспорт используется для перевозки пассажиров. В 2021 г. было перевезено 111 млн пассажиров. Для сравнения, РЖД в дальнем следовании перевезли 92 млн чел. Ключевые игроки в воздушном транспорте (топ-5 по количеству пассажиров в 2021 г.): «Аэрофлот» (21,4 млн чел), «Сибирь» (S7 / 17,8 млн чел), «Победа» (14,4 млн чел) и Россия (10,0 млн чел). Воздушный транспорт оказался наиболее уязвимым во время пандемии 2020 г., а потом и в 2022 г. В 2022 г. отрасль подвержена санкционному давлению — введены запреты на поставки запчастей, запреты на страхование, техническое обслуживание самолетов иностранных производителей в РФ (Airbus, Boeing, Bombardier, Embraer, Honeywell). Лизингодатели требуют возврата части авиапарка, 21 авиакомпания из России находится в черном списке ЕС (запрет на полеты), 37 стран (включая страны из ЕС) закрыли свое воздушное пространство для России. Это напрямую отразилось на маршрутах авиакомпаний. Например, время полета из Москвы в Калининград увеличилось на 1 час из-за облета прибалтийских стран. В 2022 г. Минтранс ожидает снижение пассажиропотока до 90 млн чел (-18,9%), однако с учетом снижения пригодного парка самолетов объем пассажиропотока может быть значительно ниже 90 млн чел. Перспективы отечественного самолетостроения также неопределенны. Согласно данным Ростеха и Минпромторга, полноценное импортозамещение самолетов возможно после 2024 г. На поддержку авиаотрасли в 2022 г. планируется выделить 340 млрд руб. (компенсация отмененных рейсов, поддержка закрытых аэропортов на юге, субсидии на перевезенных пассажиров). По оперативным данным Sberindexв конце марта — середине апреля люди сократили расходы на авиабилеты на 7-40% в зависимости от недели. В прошлом году в эти периоды был рост расходов от 2 до 5 раз (большой рост скорее из-за низкой базы 2020 г. когда международное туристическое сообщение временно было остановлено).

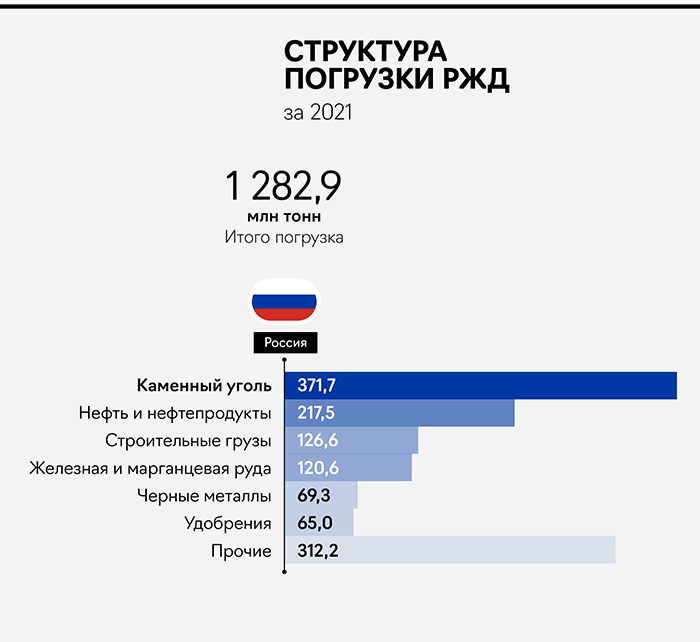

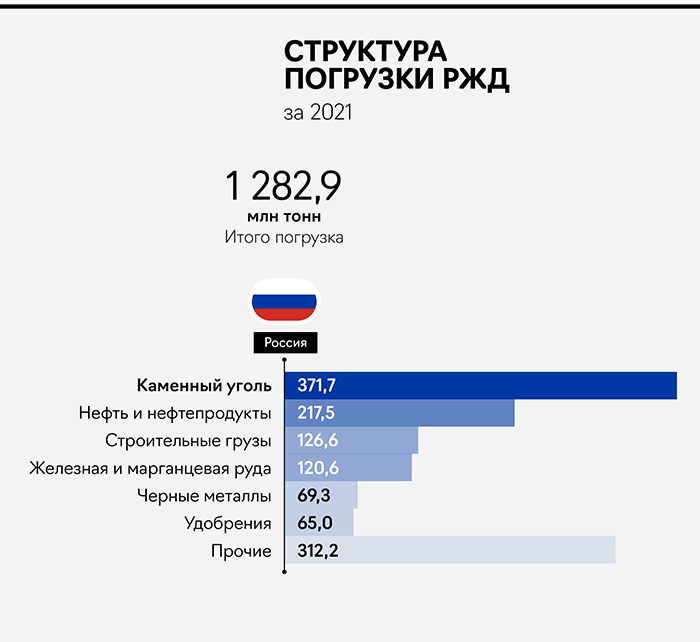

Железные дороги. По итогам 2021 ж/д транспорт занимает 15,9% в общем объеме перевезенных грузов в РФ. Железная дорога важна в первую очередь для перевозки массовых грузов на большие расстояния. Так, основу перевозок составляет уголь, нефть и нефтепродукты, а также строительные грузы (кирпич, цемент и т. п.), металлы и руды. Около 38% всех перевезенных грузов уходят на экспорт.

Ключевой игрок на рынке — это ОАО «РЖД», государственная монополия, которая отвечает за эксплуатацию ж/д путей и станций, локомотивов и части вагонного парка. Крупнейшие операторы подвижного состава (рейтинг Infoline Rail Russia Top): «Первая грузовая компания», «Федеральная грузовая компания», «Globaltrans», «НефтеТрансСервис», «Трансойл». Железные дороги ранее в значительной степени зависели от экспорта основных товаров в Европу и США: - Экспорт каменного угля в 2021 г. — 226,9 млн тонн, из них 49,7 млн тонн ушли в страны ЕС и США (21,9%). Доля ж/д транспорта в экспортных перевозках угля — 93%.

- Экспорт нефтеналивных грузов — 375,9 млн тонн, в ЕС и США 203,4 млн тонн (54,1%). Доля ж/д в экспорте — 24%.

- Экспорт черных металлов составил 43,5 млн тонн, из них в ЕС и США 14 млн тонн (32,2%). Доля ж/д в экспорте — 68%.

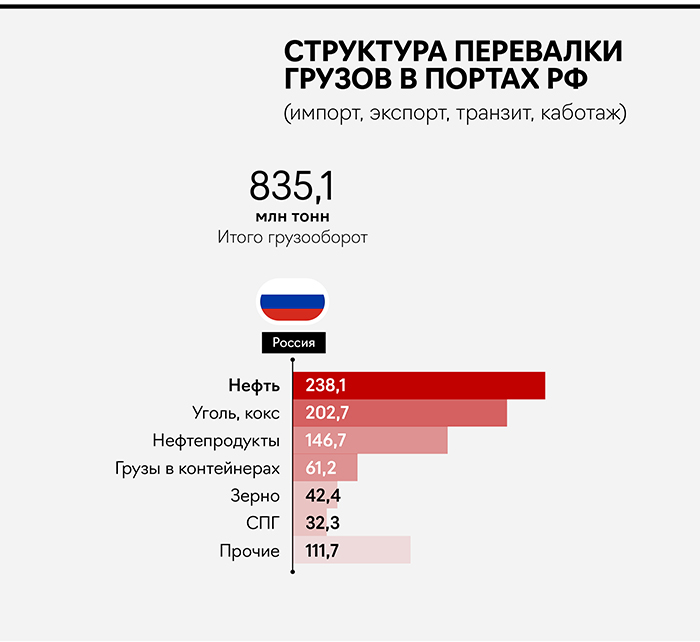

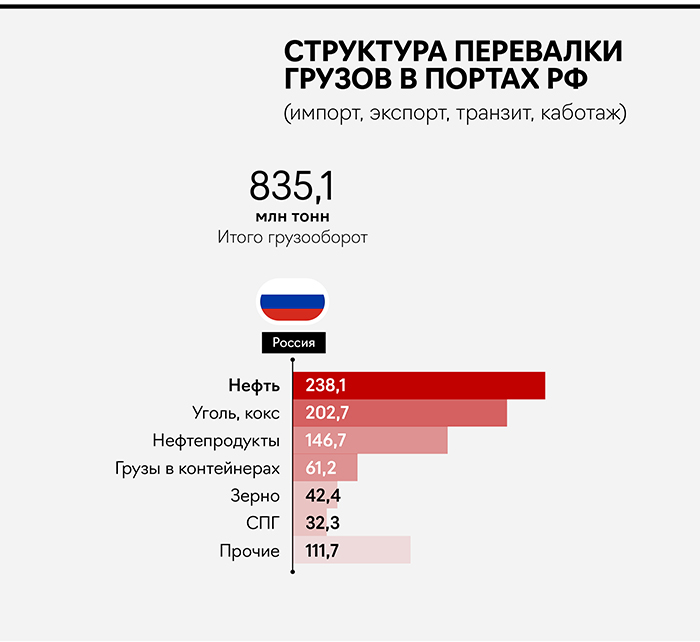

В связи с санкциями и постепенным отказом стран ЕС и США от российских энергоносителей (в первую очередь это уголь и нефтепродукты) в 2022 г. ожидается снижение объема погрузки на 2-7%. Поддержку отрасли будут оказывать внутренние перевозки. Этому может способствовать снижение транзита через Россию, снижение погрузки в экспортном направлении, следовательно можно ожидать рост профицита парка вагонов и снижение ставок аренды. Также ожидается переориентация поставок на Восток, что потребует модернизации участков Транссиба и БАМа. Дополнительно, в рамках поддержки государство предоставит РЖД 250 млрд руб. через выкуп привилегированных акций за счет средств Фонда национального благосостояния. В 1 квартале рынок ж/д перевозок незначительно задели последствия событий на Украине. В марте 2022 снижение объема погрузки составило 2,4% в сравнении с мартом 2021 г. Основной спад ожидается во 2-м квартале с частичным восстановлением в 3-м и 4-м кварталах. Автоперевозки. В 2021 доля автомобильного транспорта в общем объеме перевозок составила 68,3% (5 491 млн тонн). Из этого объема только 27% занимают коммерческие грузы, остальной объем — это перевозки для внутренних нужд бизнеса. Ключевые игроки на рынке — логистические компании: «Деловые линии» (владеет крупнейшим объемом складских площадей в регионах РФ, один из ведущих игроков на рынке), Globaltruck (крупнейший FTL-перевозчик на Урале и в Сибири), «ПЭК» (компания специализируется на доставке сборных грузов), «СДЭК» (один из крупнейших игроков в экспресс доставке). В первую очередь сфера автомобильных перевозок столкнулась с удорожанием транспортных средств и запчастей/комплектующих для них (иностранная техника подорожала в 2 раза, отечественные ТС подорожали на 70%). Рост цен на технику спровоцирован остановкой или ограничением деятельности производителей грузовой техники (Volvo, Scania, Mercedes-Benz, Iveco, МАN). В целом, по оценкам участников отрасли, себестоимость перевозки выросла в 1 кв. на 10-12%. Второе существенное ограничение — это запрет на работу в ЕС российских и белорусских автоперевозчиков. Выше мы писали, что объем автомобильного грузопотока между Европой и РФ составлял до 22 млн тонн в год — это порядка 1,5% от всего объема коммерческих перевозок. По словам участников отрасли, сам грузопоток не остановился, только в новых реалиях грузы стали перевозить транспортные компании из прибалтийских стран. Для российских перевозчиков европейское направление может быть компенсировано ростом грузопотока со странами СНГ и Китаем. В результате мы не ожидаем какого-либо значительного падения автомобильного рынка в 2022 г. Снижение объем перевозок не превысит 5-7%. Морские перевозки. Россия не обладает большим флотом морского транспорта, поэтому объем перевозок занимает небольшую долю. В 2021 объем перевозок составил 23,5 млн тонн (0,3% от общего объема). При этом объем перевалки грузов в российских портах оставил 835,1 млн тонн. Соответственно, доля российских судов в морских перевозках — порядка 2,8%. Остальной объем ложится на международных перевозчиков. Ключевую роль в морских перевозках со стороны России играют порты. Топ-5 крупнейших портов России: Новороссийский морской торговый порт (142,8 млн тонн грузооборот в 2021 г.), Усть-Луга (109,3 млн тонн), Восточный (79,7 млн тонн), Большой порт Санкт-Петербург (62,0 млн тонн), порт Мурманск (54,5 млн тонн).

В начале марта крупнейшие морские перевозчики контейнеров остановили работу с Россией. Maersk отказался заходить в российские порты, MSC и CMA CGM ограничили номенклатуру перевозимых грузов, оставив грузы первой необходимости. В первую очередь это отразилось на западных контейнерных терминалах. Так, в Большом порту Санкт-Петербург за март 2022 грузооборот снизился на 41%.

Помимо прекращения работы со стороны перевозчиков, с Российскими грузами оказался работать один из двух операторов порта Гамбурга — HHLA. Фактически в первом квартале ограничения коснулись только марта. В целом объем грузооборота российских портов за 1 кв. 2022 г. увеличился на 1,2% (в основном за счет нефти и СПГ). Таким образом, наибольшим образом пострадают западные порты, ориентированные на Европейский рынок. В целом по объему перевалки грузов в портах России ожидается падение до −8%. Ситуация будет зависеть от темпов переориентации грузов и работы портов на Дальнем востоке. Так, с дальневосточными портами продолжают работать COSCO (китайский перевозчик, входит в топ-10 мировых лидеров контейнерных морских перевозок), Evergreen (крупный тайваньский перевозчик), Orient Overseas (принадлежит COSCO), FECSO (российский перевозчик). Также Россия планирует продолжать проект развития морских портов. В 2022 г. ожидается увеличение мощности портов на 68,5 млн тонн (+5% к мощности портов): - Таманский терминал навалочных грузов в морском порту Тамань — 25 млн тонн.

- Строительство морского перегрузочного комплекса СПГ в Мурманской области — 10,44 млн тонн.

- Строительство нового специализированного порта в бухте Суходол для облегчения доступа к портовой инфраструктуре малых и средних угледобывающих предприятий — 12 млн тонн.

- Строительство морского перегрузочного комплекса сжиженного природного газа в Камчатском крае — 10,85 млн тонн.

- Строительство морского терминала в районе КС «Портовая» в морском порту Высоцк — 2,2 млн тонн.ы

- Универсальный торговый терминал «Усть-Луга» — 8 млн тонн.

Итог С начала 2022 г. в России начались новые реалии, в которых: - Наибольшим образом пострадал воздушный транспорт. По итогам 2022 г. ожидается снижение пассажиропотока на 18-20% и снижение пригодного парка самолетов из-за ограничений поставок запчастей и ТО. Авиакомпании будут вынуждены «экономить» иностранные самолеты (Airbus, Boeing в первую очередь), т. е. использовать их с меньшей интенсивностью, чтобы снизить износ. Полное импортозамещение возможно только после 2024 г. Объем господдержки в 2022 г. планируется на уровне 340 млрд руб. (сопоставимо с доходной частью бюджета Красноярского края).

- На втором месте по ожиданиям падения морской транспорт, в частности объем перевалки в портах. В 2022 г. ожидается снижение до 8% из-за остановки работы в РФ крупнейших мировых контейнерных перевозчиков и сокращения оборота со странами ЕС и США. Больше всего пострадают Северо-Западные порты, в частности Большой порт Санкт-Петербург (в марте грузооборот снизился на 41% y-o-y). В 2022 государство продолжит развивать порты. По итогам года ожидается увеличение мощности портов на 68,5 млн тонн. Объем инвестиций в период 2022-24 составляет 25,9 млрд руб..

- На отрасль грузоперевозок значительно повлияет удорожание техники, запчастей и расходных материалов (особенно от западных производителей). В 1 кв. 22 г. рост себестоимости составил 10-12%, к концу года рост может составить до 32%. При этом значительно усложнилась работа с европейскими странами после запрета на работу в ЕС грузовиков из РФ и Белоруссии. По итогам года снижение объема перевозок мы оцениваем в 5-7%. Но момент написания материала детальная информация о размере господдержки недоступна.

- Железные дороги будут подвержены постепенному сокращению энергозависимости ЕС и США от России (в первую очередь это отказ от угля, нефти и нефтепродуктов). Возможна частичная переориентация на восток, однако там есть ограничения пропускной способности железных дорог. Падение погрузки оценивается в 2-7% по итогам года. В 2022 г. Правительство намерено докапитализировать РЖД на 250 млрд руб..

|