|

Девелоперы занимают особое место на рынке ВДО, стабильно входя в число лидеров по объему торгов. Высокий спрос на их облигации обусловлен значительной премией по доходности за отраслевой риск, при этом из-за повышенного риска инвесторы опасаются держать в своих портфелях значительный объем таких бумаг, уж слишком непредсказуем в их глазах российский рынок жилищного строительства. «Девелоперы всегда рассматривались рынком чуть более осторожно: строительные компании торгуются с премией по отношению к другим отраслям, — говорит руководитель направления DCM департамента корпоративных финансов ИК «Цифра брокер» Максим Чернега. — С одной стороны, премия — это хорошо, так как она позволяет заработать дополнительную прибыль. С другой, премия за риск не берется «из ниоткуда», и значит, рынок оценивает риски девелоперов выше, чем в бумагах равных рейтинговых категорий». Привлекательность бумаг от девелоперов руководитель направления «Строительный сектор» Ассоциации владельцев облигаций (АВО) Дмитрий Степанов связывает еще и с тем, что с марта 2015 г. «на рынке не было крупных дефолтов». Тогда обязательства перед инвесторами на общую сумму 2,3 млрд рублей не исполнила ГК «СУ-155», причем сразу по трем биржевым выпускам.

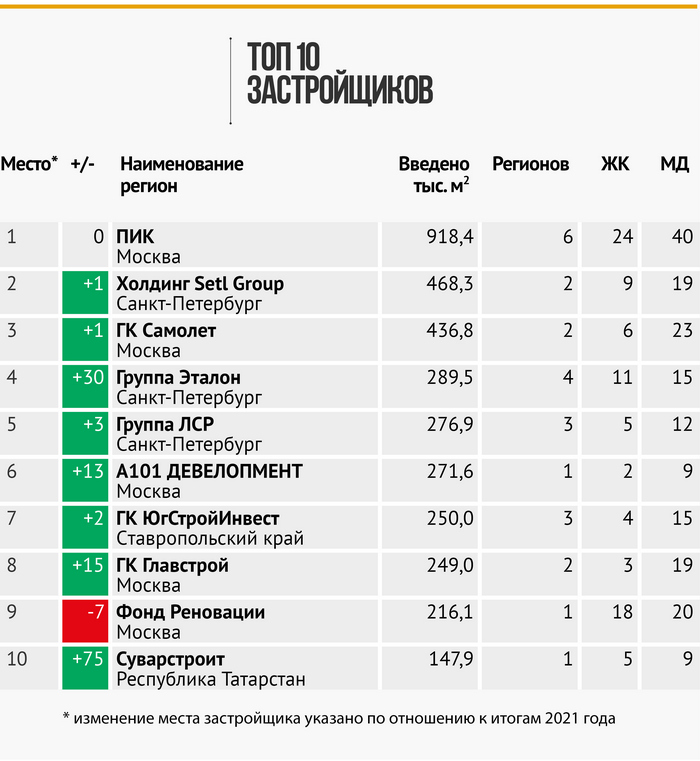

Крупных дефолтов среди эмитентов-девелоперов последние восемь лет действительно не было, но были не очень крупные: в 2022 г. дефолт по двум выпускам коммерческих облигаций на 110 млн рублей допустила «Девелоперская компания «Ноймарк». Насколько рыночная ситуация сегодня, в условиях экономической турбулентности, благоприятствует участникам строительного рынка, и велика ли вероятность неисполнения эмитентами-девелоперами своих обязательств перед инвесторами в ближайшие год-полтора — разбираемся вместе с экспертами. Небольшая просадкаВ первом полугодии 2023 г. в России зафиксировано снижение объемов жилищного строительства. В период с января по июнь в стране сдано в эксплуатацию 52,1 млн кв. м жилья — на 0,9% меньше, чем за тот же период прошлого года. Напомним, год назад власти рапортовали о 52,6 млн кв. м построенного жилья, что на 44,2% больше, чем в первом полугодии 2021 г. Общую статистику в текущем году подпортило снижение ввода в эксплуатацию объектов индивидуального жилищного строительства сразу на 7%. Объемы же многоквартирного жилищного строительства заметно выросли. В первом полугодии застройщики сдали 22 млн кв. м — на 10% больше, чем за аналогичный период 2022 г. Только в июне объем составил 4 млн кв. м против 3,4 млн кв. м годом ранее (+17,6%). Большинство из топ-10 строительных компаний — эмитенты облигаций. По данным Единого ресурса застройщиков (ЕРЗ), больше всех жилья в первом полугодии ввел ПИК (кредитные рейтинги A+ от «Эксперт РА» и AA- от НКР). Это 42 многоквартирных дома и три дома с апартаментами общей площадью 993 тыс. кв. м. На втором месте — группа компаний «Самолет» (А от АКРА и НКР), сдавшая 790 тыс. кв. м. Третье место у «Группы ЛСР» (A от «Эксперт РА») с объемом ввода 302 тыс. кв. м. На четвертом месте — группа компаний «Инград» (А- от НКР, ВBB+ от АКРА и НРА) которая ввела 272,6 тыс. кв. м. Причем, по итогам января-июня ГК «Инград» поднялась в федеральном рейтинге сразу на 17 позиций. Компания также занимает второе место в рейтинге застройщиков по объему ввода жилья в столице. На пятом месте в рейтинге ЕРЗ — московский Фонд развития территорий (248,3 тыс. кв. м). В числе лидеров также оказались Setl Group (A от АКРА), ГК «Кортрос» (ВВВ+ от АКРА) и ГК «Главстрой» (ВВВ- от АКРА, ВВ+ от «Эксперт РА»). И падение темпов ввода нового жилья, кажется, ничего не предвещает... За шесть месяцев в России выдано 3 661 новое разрешение на строительство жилой недвижимости общей площадью 22 млн кв. м. Это на 11% больше, чем годом ранее. Ипотечный акселераторЛокомотивом жилищного строительства в России была и остается ипотека. Об этом, в частности, свидетельствует исследование ДОМ.РФ. По данным этого финансового института, в период с января по июнь 2023 г. выдача ипотеки в стране выросла в 1,5 раза в годовом выражении: банки предоставили 825 тыс. кредитов на сумму 3,1 трлн рублей. С начала года портфель ипотеки вырос на 11,6% и составил 15,7 трлн рублей на 1 июля. Для сравнения: год назад за такой же период он подрос всего на 6%. Только в июне 2023-го банки выдали кредитов на приобретение жилья на 626,7 млрд рублей. В мае эта сумма была на 8% меньше, а ровно год назад — в 2,5 раза меньше. Растет и средневзвешенная ставка по рублевым ипотечным кредитам: в мае она составляла 8,40%, в июне — 8,45%. Средний срок ипотечного кредита за год увеличился на 19 месяцев и составил 24 года. При этом доля ипотеки с господдержкой по итогам полугодия в России достигла 95% объема выдач на первичном рынке и 50% в общем объеме выдач. «Выдача ипотеки по льготным программам оставалась высокой: за шесть месяцев 2023 г. банки предоставили 318 тыс. кредитов (+44%) на 1,5 трлн рублей (+80%), — сообщает ДОМ.РФ. — Всё более востребованными становятся адресные программы господдержки: доля «Семейной ипотеки» (48% в первом полугодии 2023 г., +4 п.п. за год) и «IT-ипотеки» (3%, +2 п.п.) в выдаче выросла благодаря расширению параметров программ в начале 2023 г.». По данным Банка России, начиная с марта темп прироста ипотеки превышал 2% в месяц, в июне он достиг 2,5%. В результате на 1 июля 2023 г. рост ипотечного портфеля в годовом выражении составил 27%. «Ускорение происходит за счет расширения ипотеки на более рискованные группы клиентов, что отражается в последовательном ухудшении стандартов кредитования. За два года доля выдач с ПДН (показатель долговой нагрузки. — прим. Boomin) более 80% в кредитах на финансирование ДДУ (договор долевого участия. — прим. Boomin) выросла на 18 п.п., до 39% во II квартале 2023 г., в кредитах на готовое жилье — на 20 п.п., до 43%. За этот период также существенно увеличилась доля кредитов с небольшим первоначальным взносом (до 20%)», — объяснили феномен в ЦБ.

Однако темпы выдачи ипотеки с большой вероятностью замедлятся. Банк России с 1 октября намерен повысить надбавки к коэффициентам риска по ипотеке. Таким образом регулятор планирует ограничить риски заемщиков и банков. Ранее, в декабре 2022 г., ЦБ установил запретительную надбавку в размере 200% по кредитам на приобретение строящегося жилья с первоначальным взносом не более 10%, а с мая текущего года повысил макропруденциальные требования к капиталу уже для большей части ипотечных кредитов на строящееся жилье — с первоначальным взносом менее 30%. В период с января по июнь 2023 г. цены на новостройки в России оставались относительно стабильными. ДОМ.РФ зафиксировал рост в пределах 1%. По данным «ЦИАН.Аналитики», средняя стоимость новостроек в городах-миллионниках в июле составила 144,4 тыс. рублей за «квадрат» (+0,7% к июню и 2,3% год к году), при этом в Московском регионе она достигла 267,1 тыс. рублей. В «Авито Недвижимости» среднюю стоимость квартиры в новостройках России оценивают в 5,9 млн рублей. При этом средняя квартира в новом доме в Санкт-Петербурге стоит 8 млн рублей, в Москве — 13,6 млн рублей. Нераспроданные новостройкиНа фоне увеличения продаж в первой половине 2023 г. росло кредитование новых девелоперских проектов и освоение выделенных лимитов по уже строящимся. По оценкам ДОМ.РФ, объем открытых застройщикам кредитных линий увеличился до 13,7 трлн рублей на 1 июля 2023 г. (+1,6 трлн рублей с начала года), выборка лимитов по проектному финансированию — до 5,4 трлн рублей (+0,7 трлн рублей). «Средневзвешенная ставка проектного финансирования почти не менялась с начала года и составила 4,8% на 1 июня 2023 г. — в 1,5–2 раза ниже ставки кредитования других отраслей. При этом по основному объему задолженности застройщиков (82%) ставка не превышает 8%», — подчеркивают в ДОМ.РФ. По данным ДОМ.РФ, в первом полугодии 2023 г. застройщикам удалось продавать только 30% жилья. В первой половине 2021 г. этот показатель составил 44%, в первой половине 2022 г. — 39%. За год объем нераспроданных новостроек в стране вырос на 18,5% и достиг 70,9 млн кв. м. Это 70% всего объема строящегося жилья. У застройщиков из топ-10 уровень распроданности выше — 36%. «Наиболее стрессовые ситуации для застройщиков произошли в прошлом году, когда у большинства девелоперов дважды практически останавливались продажи, в марте и октябре», — напоминает старший директор по корпоративным и суверенным рейтингам «Эксперт РА» Дмитрий Сергиенко.

По его данным, в сентябре 2022 г. проектные кредиты впервые превысили средства на счетах эскроу. Но уже начиная с марта наблюдается заметное восстановление спроса на строящееся жилье — ежемесячные поступления на эскроу с марта по июнь 2023 г. колебались от 313 до 353 млрд рублей в месяц, при том что среднемесячное поступление средств в 2022 г. составило 267 млрд рублей. «В результате соотношение проектных кредитов и накопленных средств на эскроу последовательно улучшалось и на конец первой половины 2023 г. превышение суммы проектных кредитов над средствами на эскроу сократилось до 17,4%», — констатирует эксперт. «Сильный финансовый профиль»Проектное финансирование позволяет девелоперам возводить конкретные дома, но не дает возможность расти быстрее конкурентов — покупать земельные участки, разрабатывать новые проекты, осуществлять региональную экспансию. Средства на развитие бизнеса застройщики из топ-10 и крупные региональные игроки предпочитают привлекать на публичном долговом рынке.

По данным Boomin, сейчас в обращении находится 43 выпуска ВДО от 20 девелоперов (строительство жилья) на общую сумму 148,9 млрд рублей. В выборку попали облигации с доходностью выше «ключевая ставка +5%» и все бумаги с рейтингами ниже А- по национальной шкале. С начала года биржевые облигации разместили шесть эмитентов отрасли, суммарный объем новой эмиссии составил 16,95 млрд рублей. Девелоперы смогли занять от 950 млн до 10 млрд рублей по средней ставке 15% годовых. Сейчас в структуре вторичного рынка ВДО доля девелопмента составляет порядка 25%. Размещенные в первом полугодии 2023 г. выпуски ВДО эмитентов-девелоперов

Учитывая масштаб бизнеса, многие эмитенты-девелоперы имеют кредитные рейтинги. Как рассказал Boomin Дмитрий Сергиенко, в рейтинговом портфеле «Эксперта РА» насчитывается 12 компаний-девелоперов. И этот список растет. Большинство рейтингуемых «Экспертом РА» компаний сектора «обладают сильным финансовым профилем, в том числе за счет накопленного запаса прочности, и имеют рейтинги кредитоспособности на уровне ruBBB и выше». В портфеле рейтингового агентства АКРА девелоперов больше — там их 15. Больше всего эмитентов отрасли имеют рейтинги на уровне А- (5 компаний) и ВВВ+ (4). Наивысший уровень — А (2), наименьший — ВВ (1). «Традиционно G-спреды по облигационным займам девелоперов зачастую несколько превышают G-спреды для займов эмитентов из других отраслей с аналогичным уровнем рейтинга, хотя разница уже не столь существенна, какой она была до введения эскроу-счетов. В целом, мы считаем, что механизм эскроу-счетов оказывает очень позитивное влияние на степень рисков для отрасли (что отражено в уровне рейтингов эмитентов)», — отмечает Василий Танурков из АКРА. Несмотря на экономическую турбулентность, с начала 2022 г. рейтинговые агентства не понижали кредитные рейтинги застройщикам жилой недвижимости. Более того, ГК «Самолет» АКРА даже повысила рейтинг с A-(RU) до A(RU). Правда, в конце июля «Эксперт РА» отозвал без подтверждения рейтинг кредитоспособности АПРИ «Флай Плэнинг» «по просьбе рейтингуемого лица». Ранее у компании действовал рейтинг на уровне ruВ со стабильным прогнозом.

Как отмечают представители рейтинговых агентств, жилищное строительство в России характеризуется повышенным риском в силу цикличности, существенной длины инвестиционной фазы, зависимости от динамики реальных доходов населения. Объем просроченной задолженности контрагентов в этой отрасли существенно превышает средний уровень по экономике. «Основным риском для рынка жилой недвижимости видится крайне ограниченная покупательная способность населения, — говорит Дмитрий Сергиенко. — Реальные располагаемые доходы населения снижаются на протяжении последних нескольких лет, и основным драйвером поддержания спроса на квартиры на этом фоне выступали рекордно низкие ставки по ипотечным продуктам последние два-три года, достигнутые, в том числе, за счет субсидирования процентных ставок по ипотеке со стороны государства. Однако появляющийся тренд на повышение ключевой ставки Банком России на фоне ухудшения макроэкономических условий создает барьеры для развития новых ипотечных продуктов, что в свою очередь оказывает давление на спрос». Ставки на рыночную ипотеку уже пошли вверх. Так, на фоне роста ключевой ставки до 8,5% годовых, ВТБ с 1 августа повысил ипотечные ставки на 0,9 п.п. Базовая ставка по нельготным программам в ВТБ составила 11,6% годовых. Условия по льготным программам ипотеки пока ухудшаться не будут, заверили в ВТБ. Сейчас ставка по льготным кредитам на новостройки начинается от 7,3%, а по семейной — от 4,3%. Дополнительные риски до конца года в АКРА связывают с ускорением инфляции, в том числе в результате ослабления курса рубля. «Это может привести как к более резкому повышению ставки ЦБ, что окажет давление на спрос, так и к росту себестоимости — в первую очередь за счет роста стоимости сырья и материалов», — считает Василий Танурков. Еще один значимый риск начальник аналитического отдела ИК «Риком-Траст» Олег Абелев видит в сложностях перевода средств граждан из валюты в рубли.

«Сложновато оценить риски»Высокие рейтинги эмитентов-девелоперов говорят сами за себя: рейтинговые агентства считают маловероятным наступление дефолтов в отрасли, вернее, серии дефолтов. «После перехода отрасли на проектное финансирование за девелоперами установился достаточно строгий банковский контроль. В результате этого слабые игроки были вынуждены уйти с рынка, не пройдя банковские проверки для получения проектного финансирования. Таким образом можно сказать, что рынок в некотором роде очистился, поэтому мы не ожидаем значимого количества дефолтов среди застройщиков в ближайшей перспективе, особенно среди крупных компаний, обладающих достаточно сильным финансовым профилем», — говорит Дмитрий Сергиенко из «Эксперта РА». «В нашем портфеле нет эмитентов из отрасли с преддефолтными рейтингами», — подчеркивает Василий Танурков (АКРА). Представитель компании «Цифра брокер» считает, что среди строительных компаний вполне могут оказаться неплатежеспособные.

Частные инвесторы, опрошенные Boomin, также считают угрозу дефолтов среди эмитентов-застройщиков вполне реальной. «Риск растет, а премия в доходности к рынку не покрывает динамики этого риска. С моей точки зрения, премия бумаг застройщиков BB/BBB грейда к А должна быть выше, чем сейчас. Риск заключается в несбалансированном портфеле объектов у многих небольших компаний, нечеткости плана «Б» при ухудшении рынка — многие надеются на рефинанс», — указывает Дмитрий Степанов из АВО. В сложившейся ситуации частный инвестор Игорь Асташкевич предпочитает относиться ко всем без исключения эмитентам-девелоперам как к участникам рынка ВДО.

В портфеле Игоря Асташкевича бумаги девелоперов занимают всего 5%. «Льготная ипотека слишком уж взвинтила цены на первичку относительно вторички. В окончании программ льготной ипотеки вижу основной фактор риска. Плюс насыщение рынка», — отмечает частный инвестор Павел Байков. Сейчас в его портфеле только 10% бумаг застройщиков, хотя на пике было 25%. «Сложновато оценить риски дальше краткосрочной перспективы. Всё, что дальше, — туман», — пояснил он. Больше других опрошенных Boomin инвесторов в бумаги застройщиков верит соавтор аналитического канала CORPBONDS Алексей Ребров:

Сейчас доля девелоперов в портфеле Алексея Реброва составляет 19%. И только рост впередиОптимизма участникам строительного рынка добавляет намерение Минстроя России увеличивать темп и количество введенного жилья. «Перед строительной отраслью страны президент России поставил задачу сохранить рекордные темпы жилищного строительства», — напомнил в июле заместитель председателя правительства России Марат Хуснуллин. 8 августа президент РФ Владимир Путин заявил, что российские власти продолжат развивать программы льготной ипотеки. Сейчас их действие предусмотрено до 1 июля 2024 г. В ДОМ.РФ ожидается, что по итогам 2023 г. будет выдано 1,6 млн кредитов на сумму более 6 трлн рублей, что выше уровня 2022 г.

«Ключевым риском для всех строителей является возможный спад спроса на строящуюся недвижимость, однако поддержание стабильной ситуации в отрасли — в интересах государства, поэтому в случае сильного падения продаж, скорее всего, будут приняты новые меры поддержки. В целом, если ориентироваться на инвестиции в облигации крупнейших застройщиков, считаем, что риски для инвестора окажутся управляемым», — успокаивает Владимир Малиновский («Открытие Инвестиции»). Олег Абелев из ИК «Риком-Траст» считает, что падение спроса на жилье из-за ужесточения ипотечного законодательства приведет к большей активности девелоперов на рынке публичного долга. |

| ||||

Поиск котировок:Например: Газпром

|

|