|

В конце 2020 г. рынок высокодоходных облигаций пополнился новым эмитентом из сегмента девелопмента — ООО «Охта Групп». Присматриваемся к нему поближе, изучаем ассоциированные с ним риски и оцениваем привлекательность его облигаций для инвесторов.

Выпуск облигаций «ОХТА Групп» серии БО-П01 с погашением в декабре 2023 г. обеспечивает инвесторам купонный доход из расчета 12% годовых ежеквартально. Кредитное рейтинговое агентство «Эксперт РА» 5 ноября 2020 г. присвоило эмитенту рейтинг ruBB- со стабильным прогнозом. Менеджмент компании «Охта Групп» была основана в 2003 г. командой из Промстройбанка, большая часть которой управляет компанией до сегодняшнего дня. Топ-менеджеры одновременно являются акционерами компании. Совет директоров отсутствует.

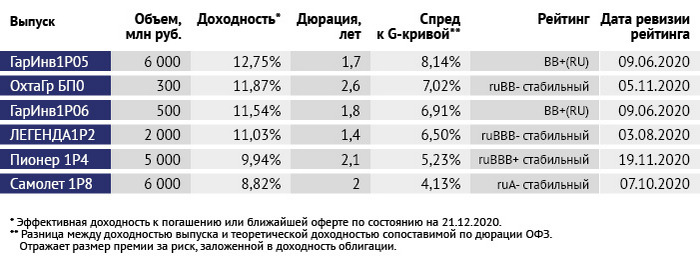

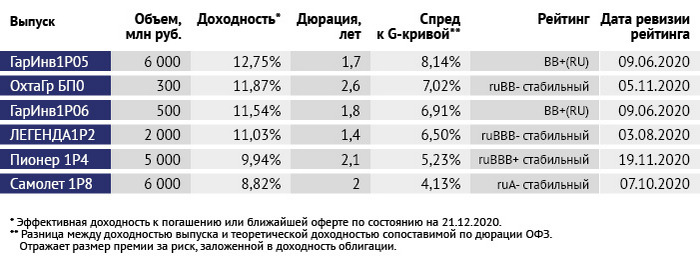

С одной стороны, «Эксперт РА» указывает на риски такой структуры управления, поскольку она может способствовать проведению сделок со связанными сторонами и снижает защищенность кредиторов. С другой стороны, заинтересованность менеджмента в долгосрочном развитии компании и возможность быстро принимать управленческие решения может быть расценена позитивно. Баланс плюсов и минусов концентрации власти в руках менеджмента может быть взвешен косвенным путем через оценку репутации конкретных руководителей. В публичном пространстве не было обнаружено значимых инцидентов с участием акционеров или подконтрольных им юридических лиц, которые могли бы вызвать обоснованную тревогу по поводу корпоративной этики менеджмента «Охта Групп», по крайней мере в отношении соинвесторов в рамках проектов. Однако в 2020 г. произошел любопытный прецедент, описанный в картотеке арбитражных дел. Он заслуживает внимания в силу своей актуальности и существенной суммы иска к компании, аффилированной с акционерами «Охта Групп», поэтому остановимся на нем поподробнее. Арбитражные дела В 2020 г. был подан иск к аффилированной с акционерами «Охта Групп» УК «Свиньин и Партнеры» от находящегося в процедуре конкурсного производства ОАО «Транспортно-логистический комплекс» (ТЛК) на сумму около 650 млн руб. Суть спора описана ниже. УК «Свинин и Партнеры» Д.У. ЗПИФ комбинированный «Рубеж» контролировала в ООО «Балтийское морское буксирное агентство» (ООО «БМБА») 83%, а ТЛК — 17%. На общем собрании участников 24.01.2020 г. большинством голосов (ТЛК не голосовал за решение) было принято решение об увеличении уставного капитала со 120 тыс. до 200 млн руб. за счет денежных средств, вносимых пропорционально долям участников. УК «Свиньин и Партнеры» внесла 165,9 млн руб., ТЛК взносов не делал. В результате доля ТЛК была размыта до 0,0123%. Далее на внеочередном собрании участников 18.05.2020 г. (ТЛК не голосовало за решение) было принято решение о распределении между участниками прибыли за период с 2017 г. по I квартал 2020 г. включительно в размере 651,3 млн руб. пропорционально долям в уставном капитале. В результате на долю ТЛК из этой суммы пришлось всего около 80 тыс. руб. В иске ТЛК полагает, что принятие вышеописанных решений было направлено на размытие его доли с целью вывода денежных средств мажоритарным участником. Суд не усмотрел в действиях УК «Свиньин и Партнеры» противоправных действий и отказал ОАО «ТЛК» в иске. В решении суда от 4 декабря 2020 г., помимо прочего, отмечено наличие принципиальной возможности внесения вклада в уставный капитал со стороны ТЛК, в том числе за счет финансирования кредитором-заявителем по делу о банкротстве. Бизнес-модель и стратегия Особенностью бизнес-модели «ОХТА Групп» является реализация проектов путем объединения средств инвесторов в единый пул, при котором группа выступает управляющим партнером и fee-девелопером. Таким образом, доход компании складывается из комиссионного вознаграждения за осуществление функций девелопера и управляющего партнера, а также прибыли от доли в проектах. В определенные периоды жизни проекта компания может получать рентный доход, но конечной целью всегда является полная продажа построенных площадей и «выход в кэш». Это несколько затрудняет прогнозирование денежных потоков, поскольку выручка каждого периода зависит от тех проектов, которые в этом периоде будут предложены к продаже. Тем не менее в 2018-2019 г., по оценке «Эксперт РА», доля рентного дохода в EBITDA составила 25%, что покрывало чуть более половины от процентных платежей. Сохранение рентного дохода, при прочих равных, может быть расценено как позитивный момент, поскольку дает гарантированный денежный поток даже в случае проблем с продажей проектов. Структуру собственности в рамках отдельного проекта компания предпочитает оформлять через доли в специально созданных юрлицах или механизм закрытых паевых инвестиционных фондов (ЗПИФ). Этот механизм позволяет в деталях урегулировать взаимоотношения между инвесторами и девелопером, обеспечивая понятные правила игры для обеих сторон. Холдинговая структура компании, при которой под каждый проект создается отдельное юридическое лицо с индивидуальной долей участия «Охта Групп», затрудняет для инвесторов анализ рисков с помощью консолидированной отчетности МСФО. «Эксперт РА» указывает, что финансовые результаты и долговая нагрузка дочерних предприятий в большинстве случаев консолидируются в отчетности МСФО «Охта Групп» на уровне 100% на основании достигнутых с акционерами соглашений. Стратегические цели «Охта Групп» до 2027 г., согласно презентации, предполагают рост продаж до 200 тыс. кв. м в год (выручки — до 30 млрд руб.) за счет одновременного ведения 10-15 проектов в Санкт-Петербурге и Москве. С учетом результатов МСФО за 2019 г. компания рассчитывает расти на 30% ежегодно, что выглядит достаточно амбициозной, но в целом достижимой целью. Если ее удастся достичь, то к 2027 г. на рынке появится строительный холдинг с достаточно диверсифицированной базой проектов и стабильным денежным потоком. Но это взгляд в будущее. Посмотрим, что представляет девелоперский бизнес компании на сегодняшний день. Проекты компании Денежный поток любого девелопера определяется продажами квадратных метров в его объектах. Поэтому оценку платежеспособности застройщика стоит проводить с учетом запущенных или планируемых к запуску в краткосрочной перспективе проектов. Основной фокус компании сосредоточен на деятельности в Санкт-Петербурге. Рынок жилой недвижимости Северной столицы является достаточно емким и маржинальным, что позитивно характеризует перспективы компании. Ранее деятельность девелопера в большей степени была сфокусирована на коммерческой недвижимости. По данным презентации для инвесторов, портфолио «Охта Групп» включает 13 завершенных объектов коммерческой недвижимости, 4 отеля и 4 жилых комплекса. На текущий момент компания реализует следующие проекты: ЖК «Приморский квартал» в Санкт-Петербурге. Этап: строительство и продажа. Введена в эксплуатацию I очередь, в 2021 и 2022 гг. планируется передача ключей по II и III очередям. Ведется подготовка к строительству и продажа IV очереди. Доля «Охта Групп» в проекте — 30%. «Петрозаводская слобода» в городе Петрозаводск. Этап: подготовка к началу строительства ЖК «Речка». Ранее были реализованы и сданы три дома ЖК «Александровский» и деловой центр «Ямка». На сайте ЖК «Александровский» выставлены в продажу 842 кв. м коммерческих площадей общей стоимостью 53,5 млн руб. Доля «Охта Групп» в «Петровской слободе» — 52%, в ЖК «Александровский» — 43%, в БЦ «Ямка» — 52%. Лофт-квартал «Скороход» в Санкт-Петербурге. Этап: ремонтные работы I очереди и проектирование следующих очередей. Редевелопмент бывшей промзоны в торгово-развлекательную и деловую зону. Доля «Охта Групп» в проекте — 10%. Индустриальный парк «ПГСК» в Санкт-Петербурге. Этап: получение рентного дохода. Планируется строительство ЖК «Ручьи» площадью 280 тыс. кв. м. Доля «Охта Групп» в АО «ПГСК» — 11,6%, в ООО «Ручьи-Девелопмент» — 9,5%. Портфель проектов нельзя назвать широко диверсифицированным. При этом наблюдается неплохой задел на будущее. Агентство «Эксперт РА» оценивает обеспеченность компании земельным фондом в три года. При этом в настоящее время флагманским является проект «Приморский квартал», который мы рассмотрим чуть подробнее. Жилой комплекс комфорт-класса «Приморский квартал» общей площадью около 780 тыс. кв. м реализуется совместным предприятием ООО «Мегалит-Охта Групп», которое было включено в перечень системообразующих организаций Санкт-Петербурга. «Охта Групп» владеет 30% в проекте и еще 70% принадлежит другому петербургскому девелоперу «Мегалит». Финансовый партнером проекта выступает Банк «Санкт-Петербург» (16-е место по размеру активов). Реализация проекта двумя девелоперами является редким явлением и несет в себе риски конфликтов между акционерами. Ранее компании уже имели опыт взаимодействия в рамках проекта ЖК «Екатерининский» из трех домов, введенных в эксплуатацию в 2016–2017 гг. В совокупности с успешной реализацией I очереди «Приморского квартала» этот факт снижает риски внутренних конфликтов на операционном уровне, однако пути разрешения корпоративных конфликтов остаются под вопросом. На 21.12.2020 г., по данным приведённым на сайте жилого комплекса, в продажу выставлено 818 квартир (47,9 тыс. кв. м) совокупной стоимостью около 7,4 млрд руб. Средняя стоимость квадратного метра составляет 153,8 тыс. руб., что на 9% выше средней цены на первичном рынке Санкт-Петербурга, по данным портала bn.ru. Около 87,5% всех квартир, выставленных на сайте компании, приходится на IV очередь строительства (31-й и 32-й корпуса), срок сдачи которой, согласно проектной декларации, — III кв. 2022 г. Еще примерно по 10,6% приходится на 38-й корпус со сдачей в III кв. 2021 г. Покупателям, осуществляющим расчет сразу в полном объеме, в том числе с использованием ипотечных средств, предлагается скидка в размере 5%. Другие варианты расчетов включают гибкую систему рассрочек с разными сроками в зависимости от конкретного дома и графика платежей. Также на продажу выставлено чуть более 4000 тыс. кв. м паркинга общей стоимостью 247,8 млн руб. и три коммерческих помещения в совокупности на 147,8 млн руб. Если предположить, что все предложенные к продаже площади будут реализованы в 2021 г., причем к жилым помещениям будет применен дисконт 5%, то проект принесет «Охта Групп» около 2,2 млрд руб. выручки или около 290 млн руб. EBITDA при сохранении маржинальности на уровне 2017–2019 гг. Финансовые показатели «ОХТА Групп» впервые раскрыла консолидированную отчетность по МСФО, аудированную компанией Crowe CRS, по итогам 2019 г. Более свежие данные за 9 месяцев 2020 г. доступны в соответствии с РСБУ и являются малоинформативными из-за холдинговой структуры компании. Часть информации о финансовых показателях в 2020 г., которую придется принять на веру, компания представила в презентации для инвесторов. Продажи по договорам ДДУ и ДКП за 9 месяцев 2020 г. составили 6,7 млрд руб. Доля ипотечных сделок в продажах поступательно росла на протяжении 2019–2020 гг. и на III квартал 2020 г. составляла около 65% и 85% в ЖК «Приморский квартал» и ЖК «Александровский» соответственно. Ожидаемая выручка в 2020 г. составит 3,96 млрд руб. (+0,1% г/г), EBITDA составит 327 млн руб. (-41,8% г/г), чистый долг составит 1,56 млрд руб. Соотношение Чистый долг/EBITDA по итогам 2020 г. ожидается на уровне выше 4,7. В 2021 г. оно может оставаться выше 5 перед тем, как сократиться до 2,5 по итогам 2022 г. Денежный поток, приходящийся на долю эмитента, в 2020 г. составит 582 млн руб., остаток на счетах может составить 644 млн руб. Прогноз на 2021 г. предполагает отрицательный денежный поток — 63 млн руб. и сокращение остатка на счетах до 581 млн руб. «Эксперт РА» прогнозирует, что соотношение EBITDA к процентным расходам в 2020–2021 гг. сохранится в среднем на уровне 2,2. Высокий уровень долговой нагрузки и сдержанный уровень денежного потока могут быть расценены как негативный фактор, для компенсации которого инвесторам следует ожидать более высокой доходности от облигаций компании. В то же время такие показатели объясняются фазой активных инвестиций в проекты, отдача от которых ожидается в будущем. Облигации «Охта Групп» на рынке Привлекательность облигаций невозможно оценивать, абстрагируясь от рыночных альтернатив. По состоянию на закрытие торгов 21 декабря 2020 г. бумаги компании дают доходность 11,87% годовых при дюрации 2,5 года. Спред к соответствующему участку кривой бескупонной доходности ОФЗ составляет около 7%. Наиболее близкими по дюрации выпусками являются Пионер 1Р4 (2,1 года) и Самолет 1Р8 (2 года). Наиболее близкими по доходности являются бумаги Легенда 1Р2 (11%), Гарант-Инвест 1Р06 (11,5%) и Гарант-Инвест 1Р05 (12,75%).

При самом низком значении рейтинга и самой высокой дюрации бумаги «Охта Групп» обеспечивают вторую по величине доходность. Небольшой объем выпуска может негативно сказаться на ликвидности торгов на вторичном рынке, что может затруднить оперативный выход из инвестиций в деньги до погашения. Заключение В целом эффективная доходность в диапазоне 11,5–12% годовых для облигаций «Охта Групп» выглядит справедливой в сложившихся рыночных реалиях. Более низкая доходность кажется недостаточной компенсацией за ассоциированные риски. Среди наиболее значимых, по нашему мнению, можно выделить: - Высокий уровень долговой нагрузки на горизонте 2021 г.

- Низкий уровень диверсификации портфеля проектов, который может повыситься к середине 2021 г.

- Относительно низкий уровень прозрачности из-за сложной структуры управления и отсутствия промежуточной отчетности по МСФО в 2020 г.

- Отсутствие органов и процедур корпоративного управления, которые могли бы обеспечить баланс интересов менеджмента и кредиторов.

|

.jpg)

.jpg)

.jpg)