|

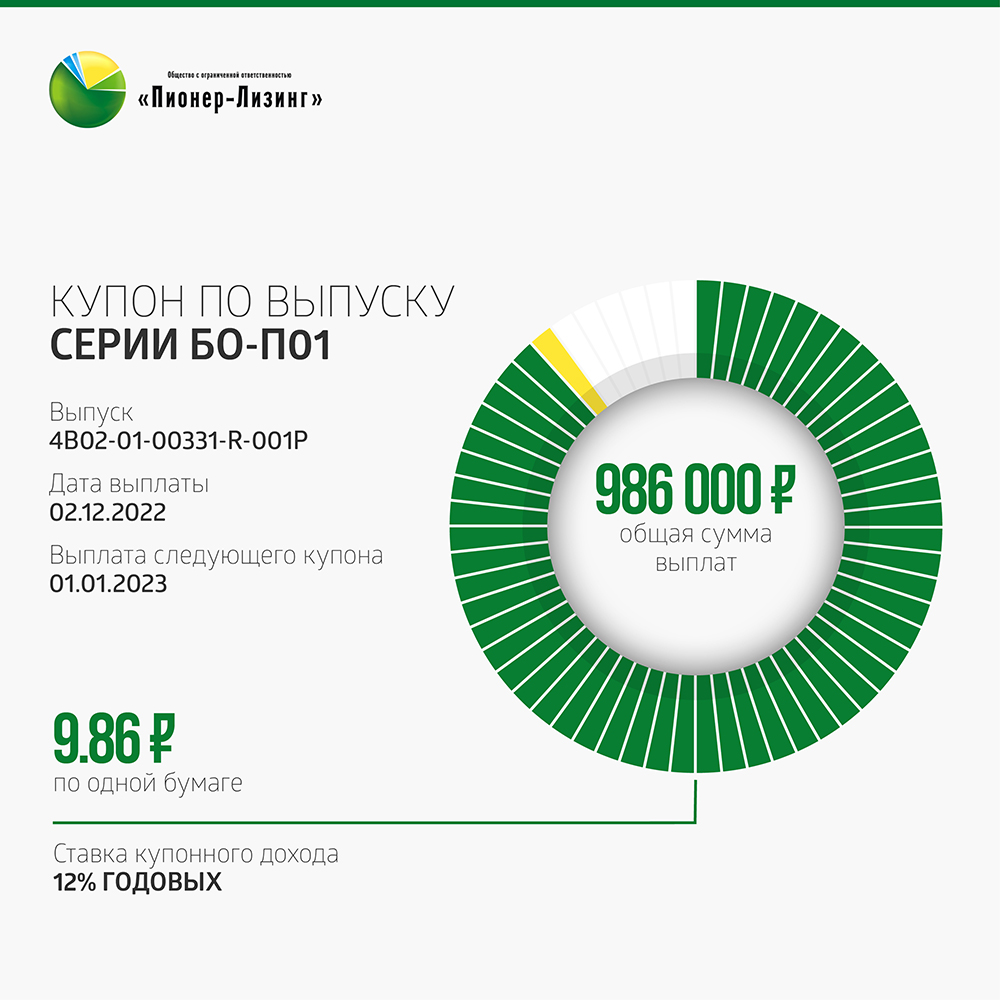

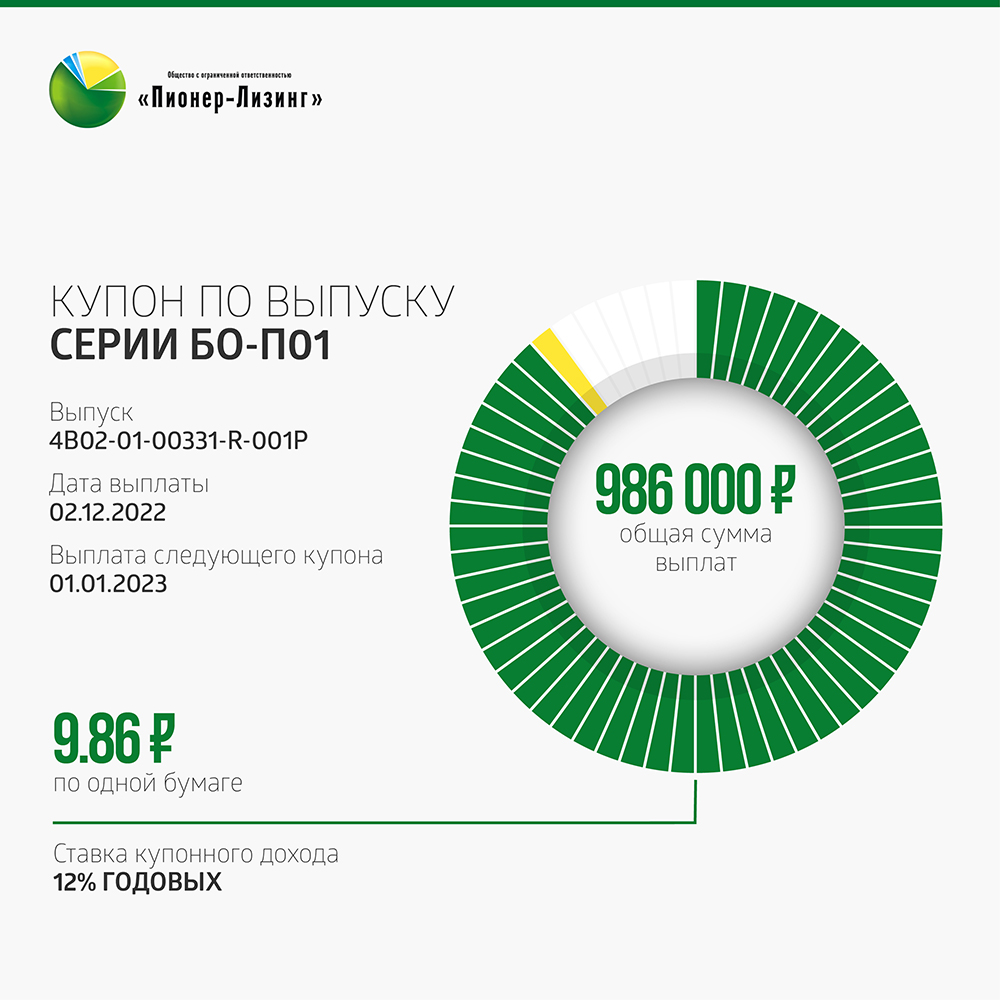

Инвесторы получили перечисленный эмитентом купонный доход в размере 12%, 13,5%, 13,75%, 17,89% и 19,5% годовых по пяти выпускам биржевых облигаций. Купонные выплаты по выпуску серии БО-П01 начислены из расчета 12% годовых. Общая сумма выплат по выпуску составила 986 000 рублей, по одной бумаге — 9,86 рублей. Пятилетний выпуск биржевых облигаций серии БО-П01 (4B02-01-00331-R-001P) объемом 100 млн рублей был размещен эмитентом в период с июня по декабрь 2018 г. По выпуску предусмотрено 60 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Купонная ставка определяется эмитентом на регулярной основе с учетом рыночной конъюнктуры.

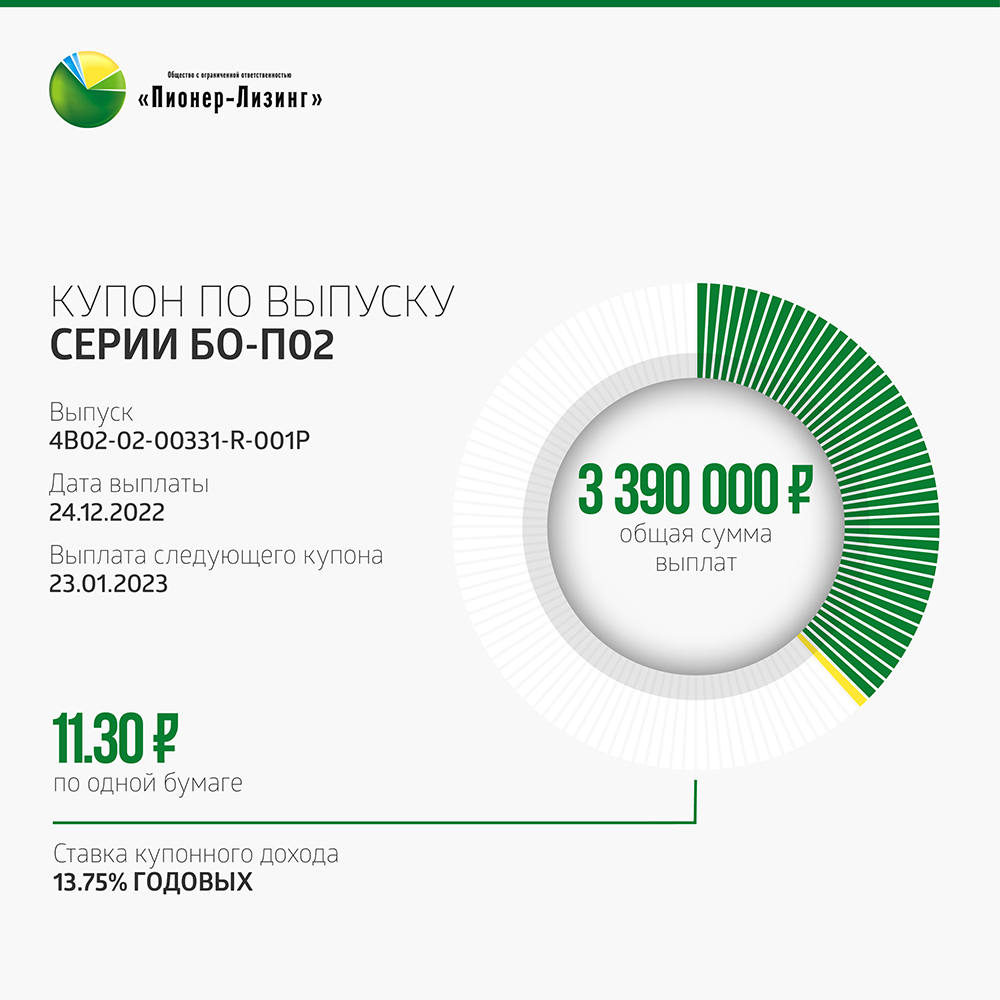

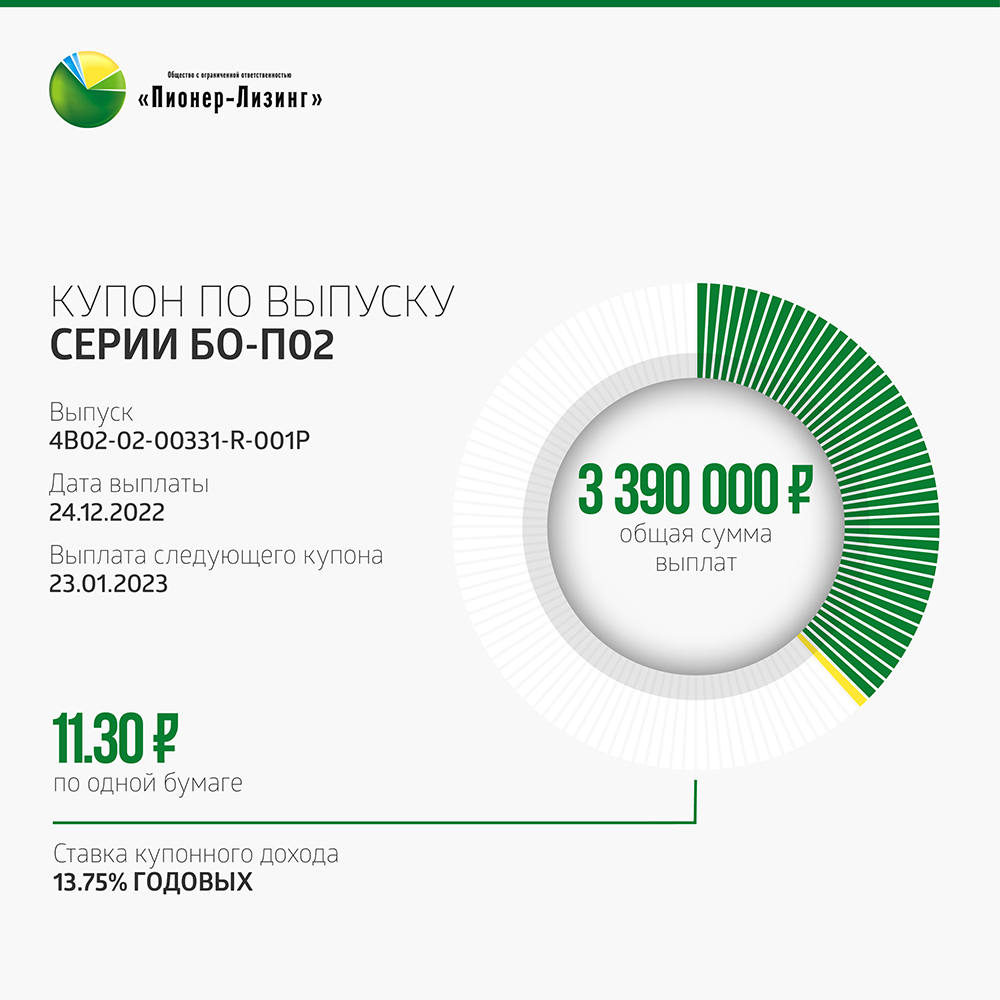

В декабре эмитент выкупил по оферте 1 500 облигаций серии БО-П01 на 1 502 595 рублей (включая накопленный купонный доход). Купонные выплаты по выпуску серии БО-П02 начислены из расчета 13,75% годовых. Общая сумма выплат по выпуску составила 3 390 000 рублей, по одной бумаге — 11,3 рублей. Десятилетний выпуск биржевых облигаций серии БО-П02 (4B02-02-00331-R-001P) объемом 300 млн рублей был размещен эмитентом в период с марта по сентябрь 2019 г. По выпуску предусмотрено 120 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона привязана к ключевой ставке Банка России.

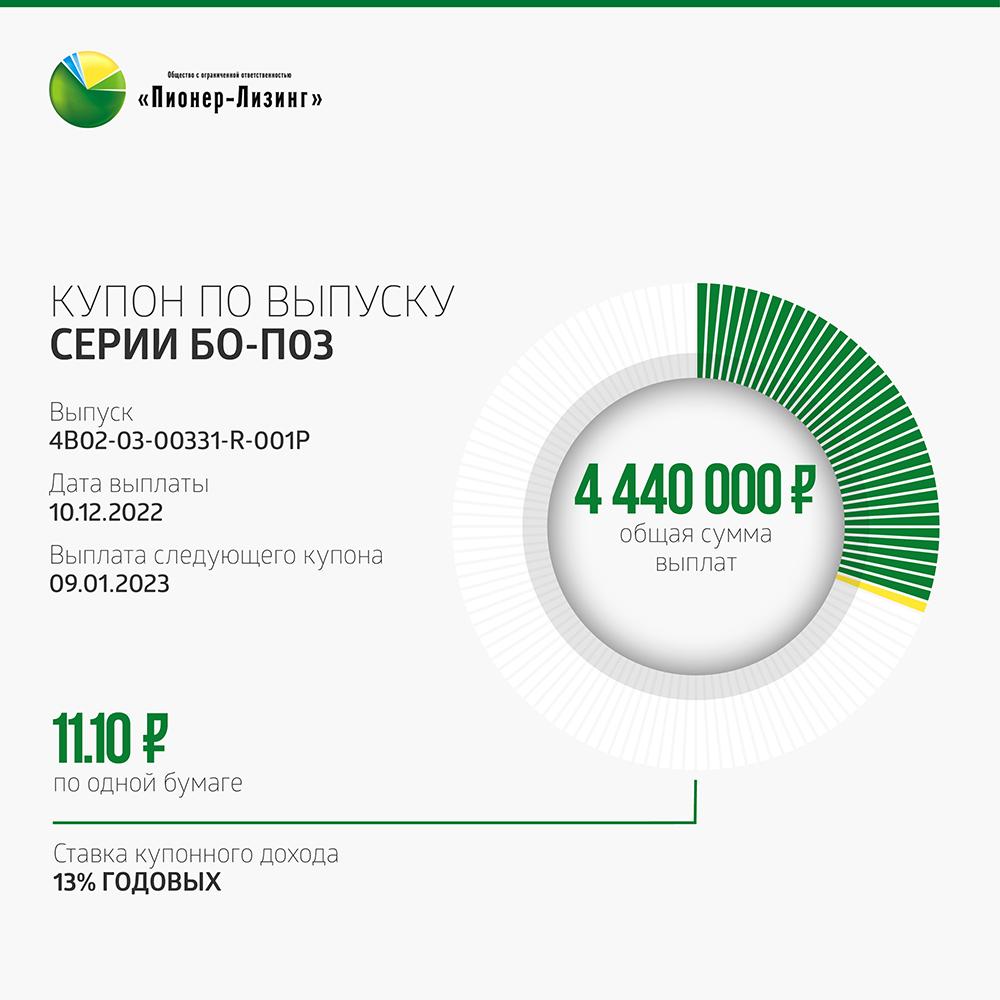

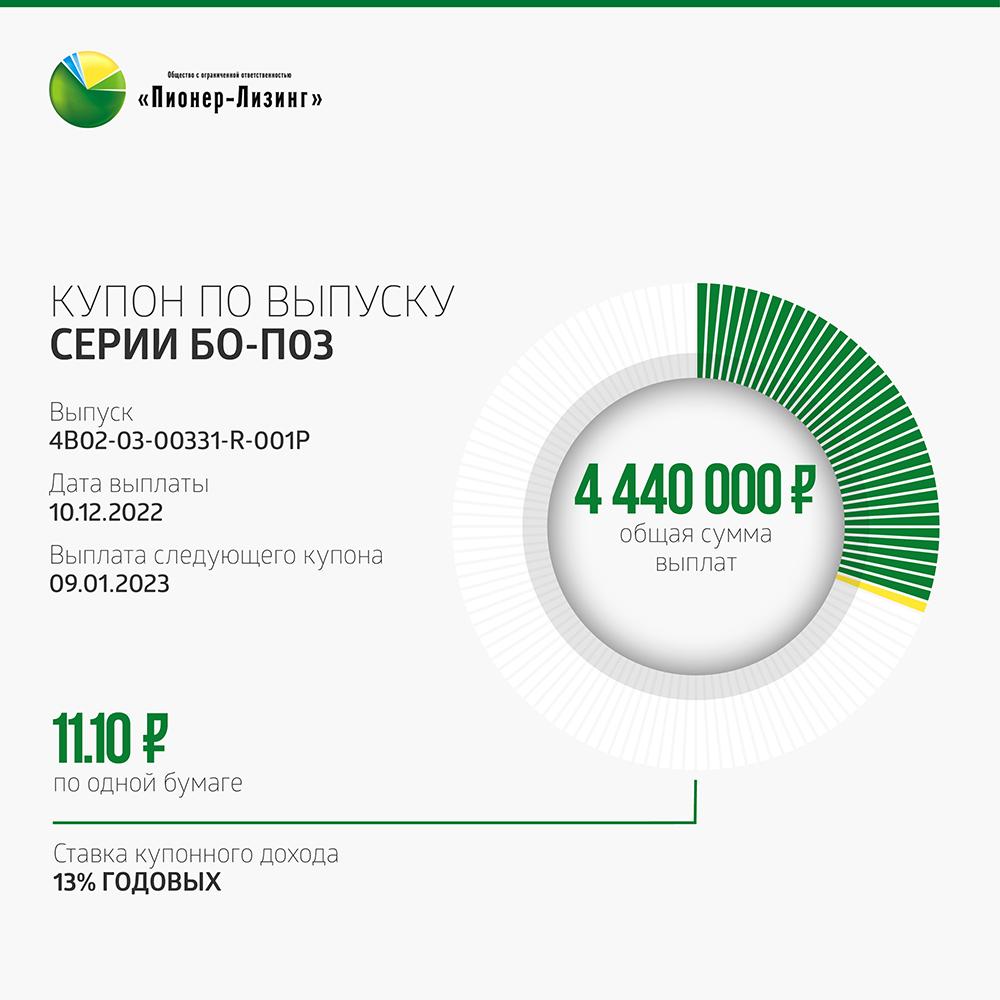

Купонные выплаты по выпуску серии БО-П03 начислены из расчета 13,5% годовых. Общая сумма выплат по выпуску составила 4 440 000 рублей, по одной бумаге — 11,1 рублей. Десятилетний выпуск биржевых облигаций серии БО-П03 (4B02-03-00331-R-001P) объемом 400 млн рублей был размещен эмитентом в период с ноября 2019-го по август 2020 гг. По выпуску предусмотрено 120 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона привязана к ключевой ставке Банка России.

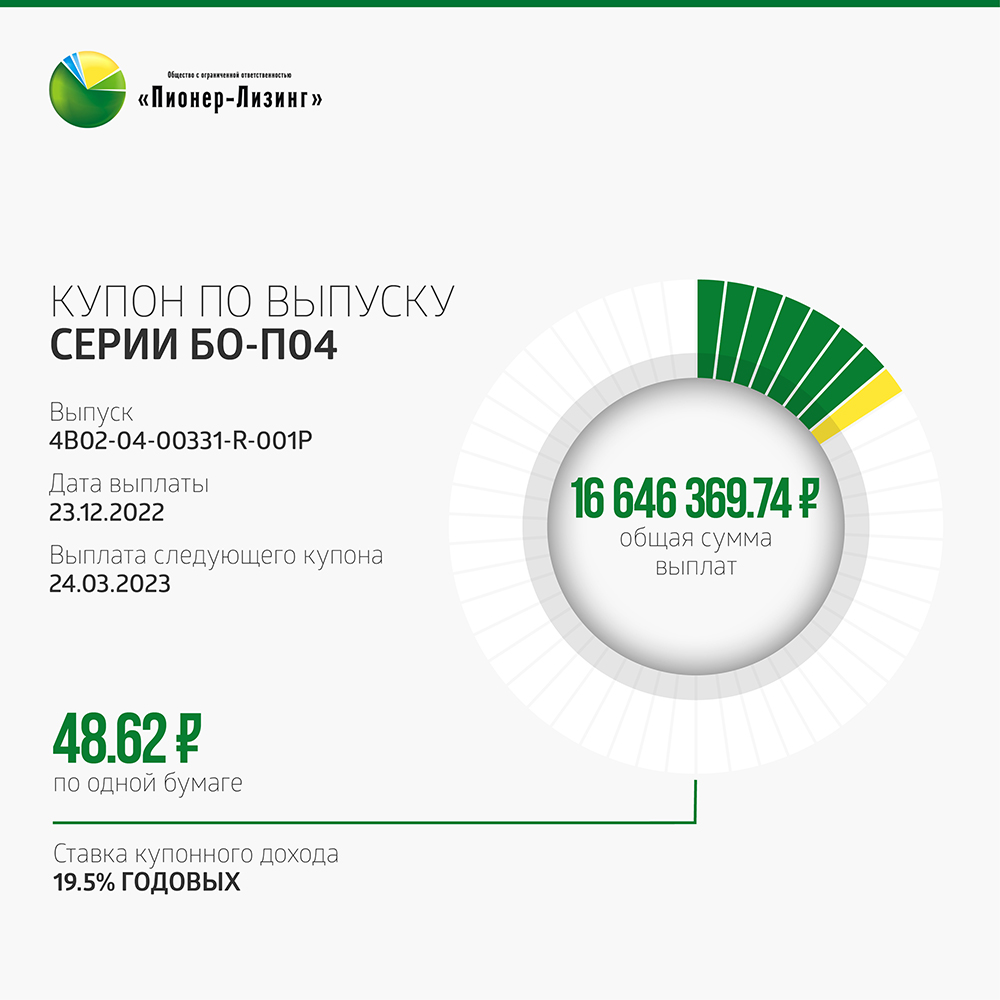

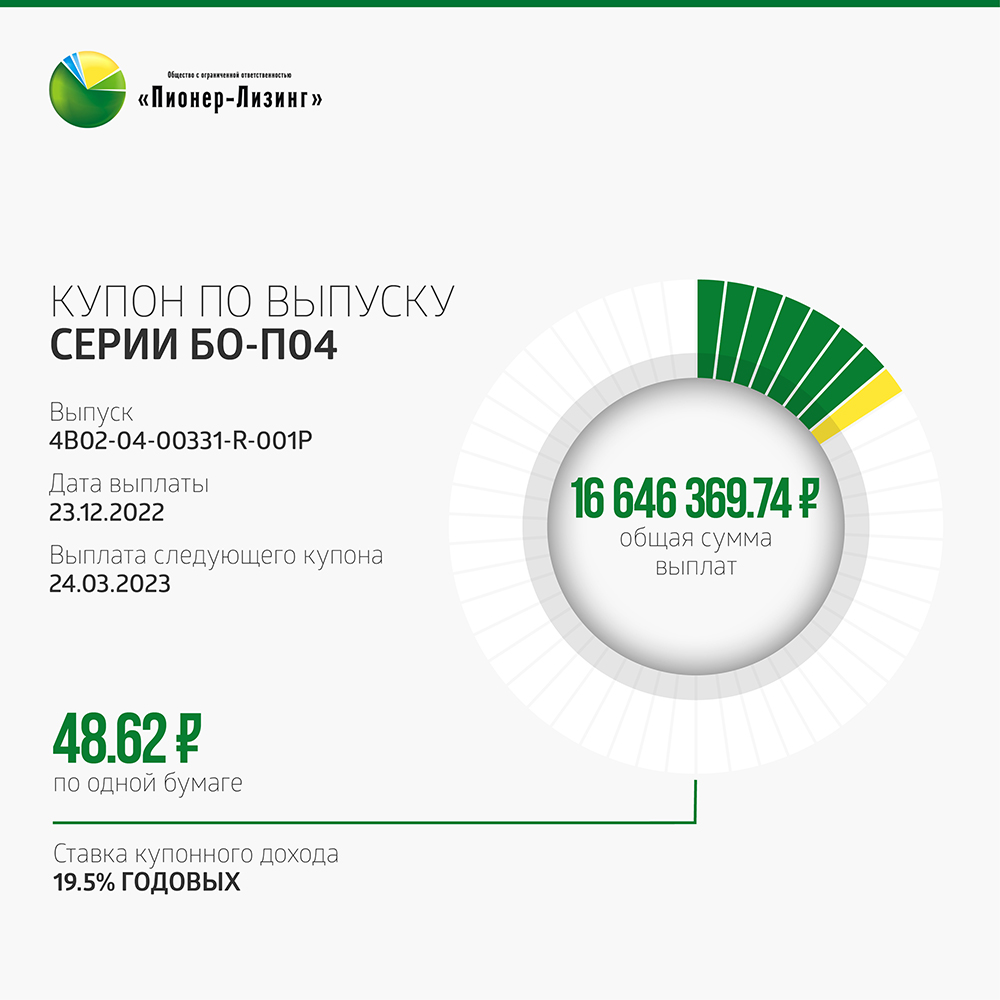

Купонные выплаты по выпуску серии БО-П04 начислены из расчета 19,5% годовых. Общая сумма выплат по выпуску составила 16 646 369,74 рублей, по одной бумаге — 48,62 рублей. Десятилетний выпуск биржевых облигаций серии БО-П04 (4B02-04-00331-R-001P) объемом 350 млн рублей был размещен эмитентом в период с декабря 2020-го по сентябрь 2021 гг. По выпуску предусмотрено 40 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Выплаты осуществлены по 342 377 бумагам. Купонная ставка определяется эмитентом на регулярной основе с учетом рыночной конъюнктуры. В декабре эмитент выкупил по оферте 4 964 облигаций серии БО-П04 на 5 186 784,32 рубля (включая накопленный купонный доход).

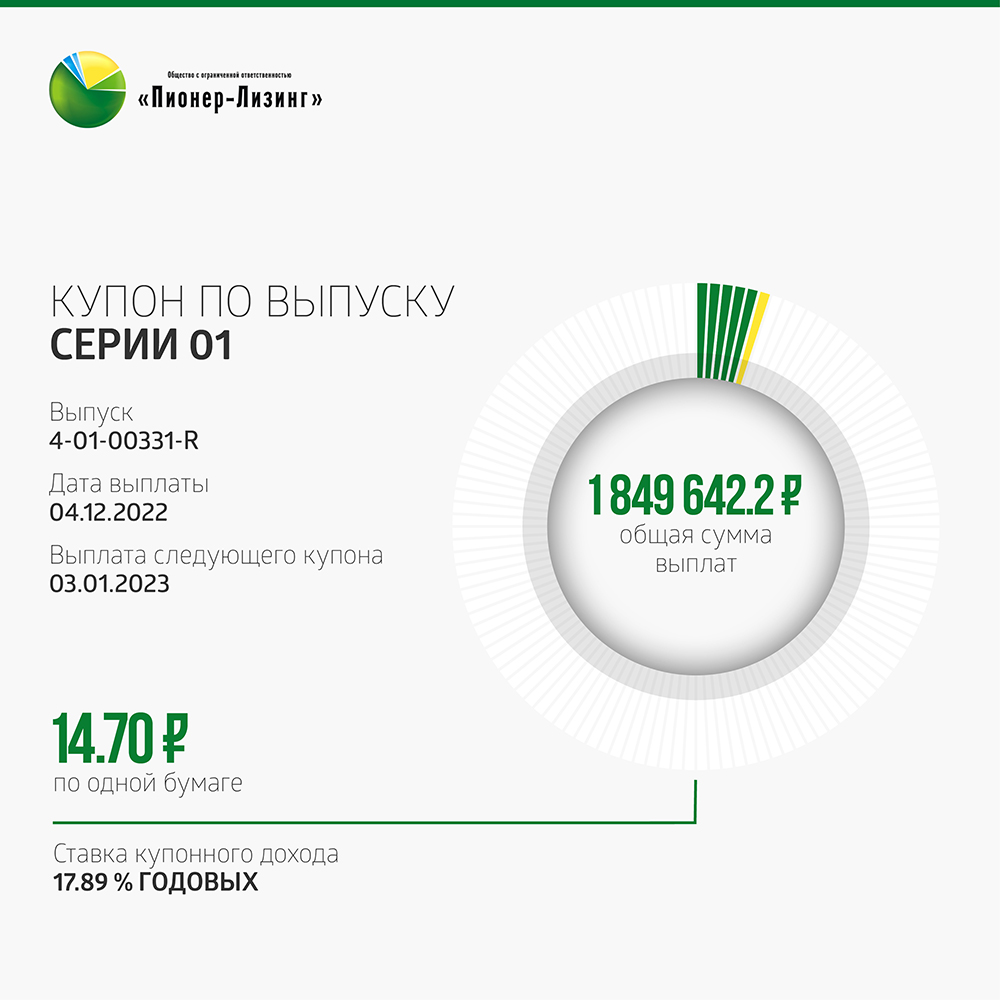

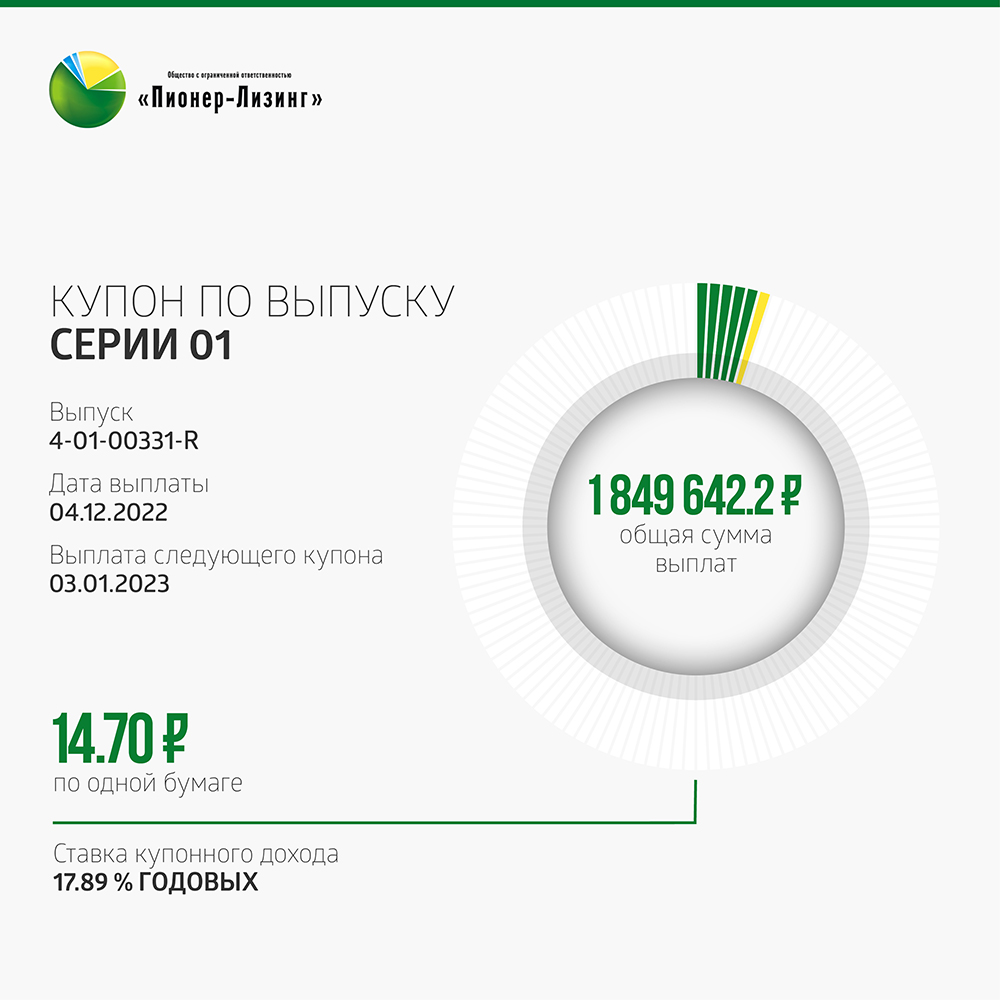

Купонные выплаты по выпуску серии 01 (Пионер-Лизинг БР5) начислены из расчета 17,89% годовых. Общая сумма выплат по выпуску составила 1 849 642,2 рублей, по одной бумаге — 14,7 рублей. Размещение десятилетнего выпуска биржевых облигаций серии 01 (4-01-00331-R) номинальным объемом 400 млн рублей стартовало в июне 2022 г. Бумаги предназначены для квалифицированных инвесторов. По выпуску предусмотрено 120 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Выплаты осуществлены по 125 826 бумагам. Ставка купона определяется исходя из значения срочной шестимесячной процентной ставки RUONIA + 7%. Таким образом, общая сумма выплат по пяти выпускам составила 27 312 011,94 рублей.

Справка: ООО «Пионер-Лизинг» — холдинговая компания, одним из ключевых направлений деятельности которой является лизинг. Организация осуществляет деятельность с 2005 г., оказывает услуги по всей России. «Пионер-Лизинг» специализируется на лизинге автотранспорта, спецтехники, оборудования и недвижимости для малого и среднего бизнеса. Владеет дочерними обществами — АО «НФК-Сбережения», АО «НФК-ФинТех» и АО «НФК-СИ». Компания имеет действующий кредитный рейтинг на уровне В+(RU) со стабильным прогнозом от АКРА. На протяжении многих лет «Пионер-Лизинг» своевременно исполняет обязательства перед инвесторами, по праву заслужив статус надежного эмитента. Бессрочную программу биржевых облигаций, которая предусматривает привлечение до 10 млрд рублей, компания зарегистрировала весной 2018 г. С тех пор «Пионер-Лизинг» эмитировал уже пять выпусков облигаций, доступных различным категориям инвесторов на вторичных торгах на Московской бирже. В настоящее время также продолжается размещение 5-го выпуска (ПионЛизБР5), предназначенного для квалифицированных инвесторов. Выпуск доступен в системе Boomerang c кешбэком 0,5%. На сегодня общий объем денежных средств, привлеченных от размещения облигаций, составляет 1,276 млрд рублей. Привлеченные на публичном долговом рынке инвестиции компания направляет на финансирование новых договоров лизинга.

|