|

На конец II квартала 2020 г. объем биржевых корпоративных облигаций в обращении составил 14 054 млрд рублей, из которых 79% принадлежит эмитентам первого эшелона, а 4% — эмитентам третьего. Всего 342 эмитента разместили 1 580 выпусков биржевых облигаций, при этом ликвидным из них являются 762 выпуска 210 эмитентов общим объемом 5 976 млрд рублей. Больше половины неликвидных выпусков принадлежат эмитентам нефтегазовой (3 962 млрд руб.; 49%) и банковской (1 240 млрд руб.; 15%) отрасли. В нефтегазовой отрасли большую часть занимают выпуски «Роснефти» (3 722 млрд руб.), в банках большую часть занимают это неликвидные выпуски «Сбербанка» (171 млрд руб.), ВЭБ.РФ (372 млрд руб.), «Газпромбанка» (131 млрд руб.).

Больше трети (57%) объема облигаций в обращении приходится на нефтегазовые компании (34%) и банки (23%). Также в пятерку крупнейших отраслей на облигационном рынке входят транспорт и логистика (6%), финансы (5%) и ипотечные агенты (5%). Оставшиеся 27% приходятся на 16 других отраслей, где среди крупнейших связь и коммуникации, энергетика, лизинг.

Около половины объема облигаций (49,6%) в обращении приходится на шесть крупнейших эмитентов: Роснефть (28%), Сбербанк (7%), РЖД (5%), ДОМ.РФ ИА (4%), ВЭБ.РФ (4%), ДОМ.РФ (2%). На оставшиеся 50,4% приходится 336 эмитентов.

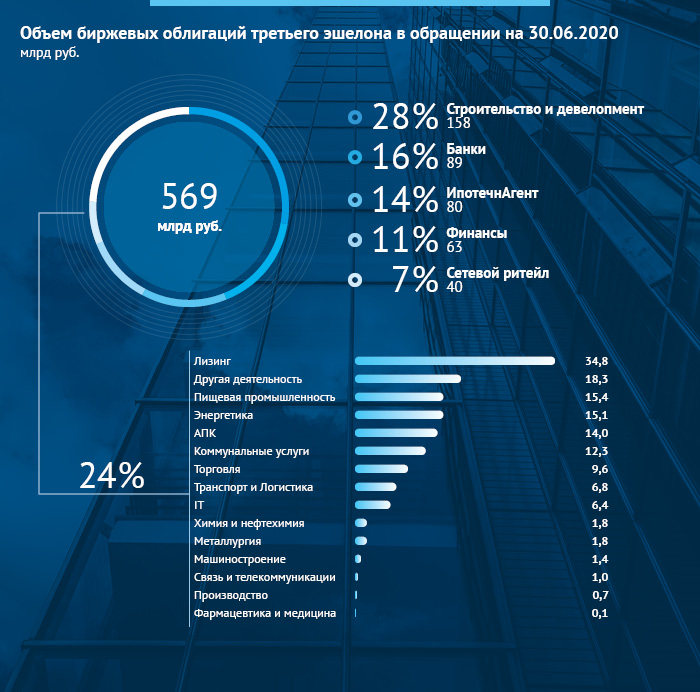

Среди облигаций в обращении эмитентов третьего эшелона почти половину рынка (44%) занимают представители двух отраслей: строительство и девелопмент (28%), банки (16%). Также в пятерку крупнейших отраслей входят ипотечные агенты (14%), финансы (11%), сетевой ритейл (7 %). На оставшиеся 16 отраслей приходится 56% объема.

На конец второго квартала в обращении находилось 319 выпусков биржевых облигаций эмитентов третьего эшелона, из которых 165 бумаг ликвидны и доступны для покупки частному инвестору в обычном режиме T0 на Московской Бирже. Количество ликвидных бумаг в третьем эшелоне продолжает расти, средняя доходность к погашению к концу II квартала составила 10,14%.

РазмещенияЗа I квартал 2020 года размещено 138 выпусков биржевых облигаций 56 эмитентов объемом 727 млрд рублей. Из этого объема 77% приходится на эмитентов первого эшелона, 20% — второго, и оставшиеся 3% — на эмитентов третьего. При этом, распределение по количеству выпусков следующее: 103 выпуска разместили компании первого эшелона, 23 — второго и 12 — третьего.

Отраслевое распределение по размещениям эмитентов выглядит следующим образом: почти половина (41%) пришлась на банки, далее лизинг (13%) и энергетика (9%). Также в пятерке крупнейших связь и телекоммуникации (6%), строительство и девелопмент (5%). На оставшиеся 10 отраслей пришлось 26% размещенного объема.

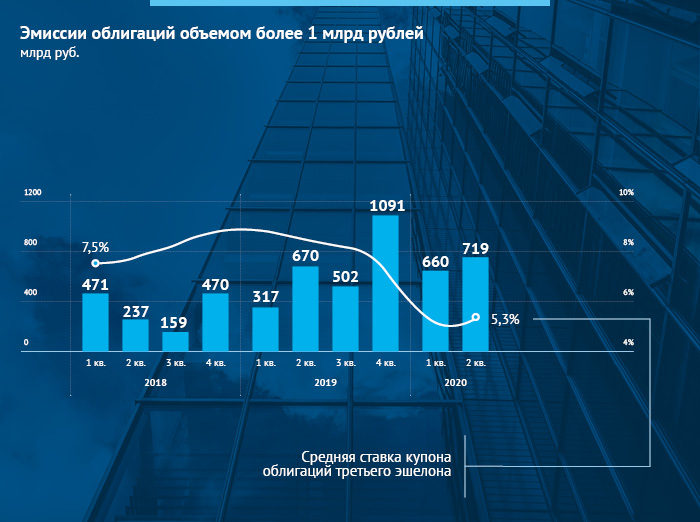

По итогам II квартала 2020 г. сумма эмиссий облигаций объемом более 1 млрд рублей без учета технических займов и овернайтов составила 719 млрд руб. — на 9% больше результата прошлого квартала. При этом средняя ставка купона остается на низком уровне — 5,3%, чему способствует курс ЦБ на снижение ставки.

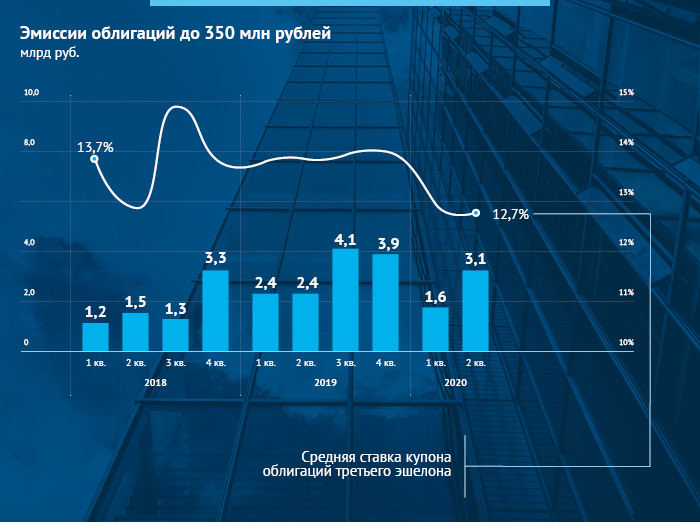

В третьем эшелоне отмечается прирост объема размещений: объем эмиссий облигаций размером до 350 млн руб. во II квартале 2020 года составил 3,1 млрд рублей. Средняя ставка купона по размещенным высокодоходным выпускам эмитентов третьего эшелона составила 12,7%.

Динамика размещений высокодоходных облигацийКритерии выборки бумаг: ставка купона более 11%, нет ограничений на объем эмиссии. На конец II квартала 2020 года в выборку попало 246 выпусков облигаций. В данном разделе мы учитывали не номинальный объем эмиссии, а только тот объем, который фактически был размещен на приобретателей ценных бумаг. В 2017 г. был ряд крупных размещений по высоким ставкам, о которых мы писали в прошлых обзорах. Впоследствии объемы размещений начали сокращаться. Последние два года на сумму более 1 млрд рублей приходилось не больше четырех размещений выпусков за квартал, с максимальным объемом в 6 млрд рублей. В 2019 году объем эмиссий высокодоходных облигаций составил 41,5 млрд рублей, что больше результата прошлого года в два раза (за 2018 год размещено 20,9 млрд рублей таких бумаг). В I квартале 2020 года зафиксирован один из самых низких объемов размещения за последние три года — 3,4 млрд рублей. Причинами такого сокращения выступили изменения в законодательстве, осложнившие процедуру эмиссии облигаций, а также введение режима самоизоляции во избежание распространения коронавирусной инфекции, что создало негативный фон для деятельности эмитентов. Во II квартале отмечается восстановление объема — размещено облигаций на сумму более 7 млрд рублей.

В результате объем рынка ВДО в обращении на конец II квартала 2020 года достиг 103,9 млрд рублей, из которых 70% выпусков — рыночные. В данном случае под объемом рынка подразумевается объем, полученный в результате постепенного размещения бумаг из выборки и их последующие погашения, в том числе и выбытия бумаг из оборота вследствие дефолтов. К рыночному объему отнесены те выпуски, которые регулярно торгуются на бирже.

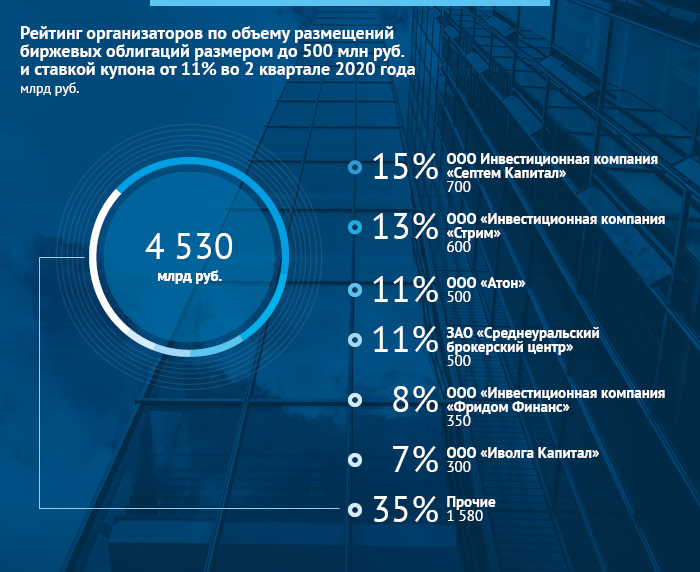

После роста в 2019 году, в первом полугодии 2020 года на рынке ВДО отмечается стагнация. Крупнейшие размещения за шесть месяцев: выпуск «Легенды» на 2 млрд. рублей (март 2020 г.), «СофтЛайн Трейд» на 1,35 млрд. рублей (апрель 2020 г.), «Джи-групп» на 2 млрд. рублей (июнь 2020 г.). В I квартале 2020 года разместились выпуски таких эмитентов, как «Лизинг-Трейд», «Ломбард Мастер», «Легенда», «Дядя Денер», «ГрузовичкоФ-Центр». При этом только четыре выпуска смогли разместиться за один день: «Легенда», «Лизинг Трейд», «Ломбард Мастер» и «НПП Моторные технологии». Во II квартале продолжил размещаться «ГрузовичкоФ-Центр», а также состоялись размещения «ЧЗПСН-Профнастил», «Ред софт», «Ломбард Мастер», АО им. Т.Г. Шевченко. За прошедший квартал размещено 4 530 млн рублей выпусков облигаций объемом до 500 млн рублей и ставкой купона от 11%. По итогам II квартала крупнейшими организаторами выпусков стали: «Септем Капитал», Инвестиционная компания «Стрим», «Атон», «Среднеуральский брокерский центр», «Фридом Финанс», «Иволга Капитал».

ДефолтНа конец II квартала 2020 года в обращении находилась 381 эмиссия 108 эмитентов из второго эшелона и 393 эмиссии 213 эмитентов третьего эшелона. Допустили дефолт 14 эмитентов: четыре компании второго эшелона, девять компаний третьего, а также впервые допущен дефолт компанией из первого эшелона — «Открытие Холдинг». В результате риск дефолта составил в первом эшелоне 3,7%, во втором — 4,2%, в третьем — 1,2%. Во втором эшелоне дефолты совершили «О1 Груп Финанс», «Регион-Инвест», «Инвест-девелопмент», «ФИнСтандарт», в третьем — «Диджитал Инвест», «Самаратранснефть-терминал», «ИФК Союз», «Еврофинансы-Недвижимость» и другие. Суммарно за II квартал было допущено 36 дефолтов на 319,1 млрд рублей.

Большую часть дефолтов за период с 2017 года допустили эмитенты третьего эшелона из финансовой отрасли.

Среди впервые совершивших дефолт во II квартале 2020 года: «Еврофинансы-Недвижимость», «Инвест-девелопмент», «Каскад», «Открытие Холдинг», «СЖИ», «Фондовые стратегические инициативы».

ИнвесторыНа Московской бирже на конец II квартала 2020 года зарегистрировано 8,8 млн счетов физических лиц. Из них 1,4 млн открыто во II квартале 2020 года. За год их число увеличилось в 2,2 раза (в июне 2019 года было открыто 3,9 млн счетов), а за два года увеличение четырехкратное (на конец июня 2018 года количество счетов составило 2,2 млн). При этом во II квартале количество активных клиентов, то есть тех, кто совершает хотя бы одну сделку в месяц, осталось на уровне 8%, год назад — 5,6%. В абсолютном выражении число активных клиентов на конец 2019 года составило 705,3 тысяч человек, что на 16% больше, чем кварталом ранее. Таким образом, несмотря на рост числа клиентов, большинство являются инвесторами, совершающими торговые операции нерегулярно.

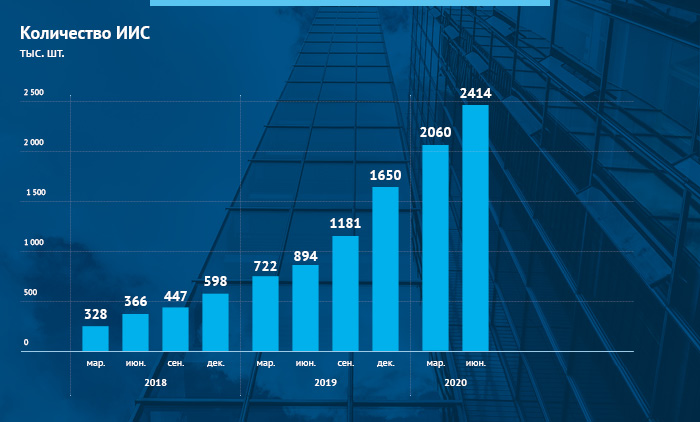

В июне 2020 года количество открытых ИИС превысило 2,4 млн и составило 2 414 тыс. шт. — на 354 тыс. больше, чем в конце I квартала 2020 года. Всего за первое полугодие прирост составил 765 тыс. счетов.

По окончании II квартала 2020 года лидером по количеству зарегистрированных клиентов стал «Тинькофф Банк» с долей на рынке 21,2%, на втором месте — «Сбербанк» (20,7%), на третьем — «ВТБ» (10,3%). В I квартале 2019 года третье место в этом списке занимал «БКС», начиная с апреля 2019 года он отошел на 4-е место с долей 5,6% на конец июня 2020 года. «Тинькофф Банк» стал лидером по росту доли в первом полугодии 2020 года: за полгода увеличение составило 4,5%, доли на рынке других лидеров сокращаются.

При этом по состоянию на июнь 2020 года из перечисленных организаторов самые активные клиенты также у «Тинькофф Банка» (14,7%), далее в рейтинге «ВТБ» (14,3%) и «Альфа-Банк» (13,7%).

События на облигационном рынке во втором квартале 2020 г.1. ЦБ может допустить неквалифицированных инвесторов к структурным облигациям Закон о структурных облигациях вступил в силу в октябре 2018 года. Сейчас покупать структурные облигации могут только квалифицированные инвесторы, так как выплаты по таким бумагам зависят от определенных обстоятельств без гарантии полного возврата номинальной стоимости. Если регулятору удастся отделить низкорискованные структурные облигации от высокорискованных, их можно будет сделать доступными для неквалифицированных инвесторов после тестирования. 2. Тренд по притоку частных инвесторов на фондовый рынок России ускоряется Если в прошлом году физлица скупали в основном облигации, в которых видели альтернативу стремительно теряющим доходность депозитам, то теперь «пальму первенства» постепенно перехватывают акции. Бонды теряют интерес широкой публики по мере того, как снижается ключевая ставка ЦБ: если за весь прошлый год нетто-приток со стороны частных инвесторов составил почти 700 млрд рублей, то за пять месяцев этого года — 192 млрд рублей. Прим этом частные инвесторы теперь в большей степени предпочитают корпоративные облигации и чуть меньше государственные. Рынок акций по притоку частных клиентов догоняет рынок облигаций: за январь-май инвесторы вложили 155 млрд рублей. В сообщении ESMA отмечено, что Московская биржа удовлетворяет всем критериям, в том числе критерию об обязательном раскрытии информации о сделках, заключаемых в ходе торгов, изложенным в ESMA Opinion, в отношении инструментов Московской биржи, включая акции, депозитарные расписки, облигации и биржевые фонды на фондовом рынке, фьючерсы и опционы на срочном рынке, свопы на валютном рынке и деривативы рынка стандартизированных производных финансовых инструментов. Признание ESMA соответствия Московской биржи требованиям европейского регулирования делает российский биржевой рынок более доступным и привлекательным для международных инвесторов. 4. Московская биржа начала торги паями БПИФа на рублевые облигации 2 июня 2020 года на Московской бирже начались торги паями биржевого паевого инвестиционного фонда (БПИФ) «Альфа-Капитал Управляемые облигации» (торговый код — AKMB). В состав БПИФа включены преимущественно облигации федерального займа (ОФЗ) и корпоративные облигации российских эмитентов. Всего на бирже торгуется 39 биржевых фондов, семь из которых созданы в 2020 году. 5. На Московской бирже начались торги в режиме «Сектор ПИР» С целью информирования инвесторов о ценных бумагах повышенного инвестиционного риска (ПИР) для акций и облигаций с 22 июня введены новые режимы торгов — «Сектор ПИР». Акции, которые торговались в режимах торгов «Акции Д», включенные в Сектор ПИР, а также облигации, включенные в Сектор ПИР, переведены в новые режимы «Сектор ПИР». |

| |||||

Поиск котировок:Например: Газпром

|

|