|

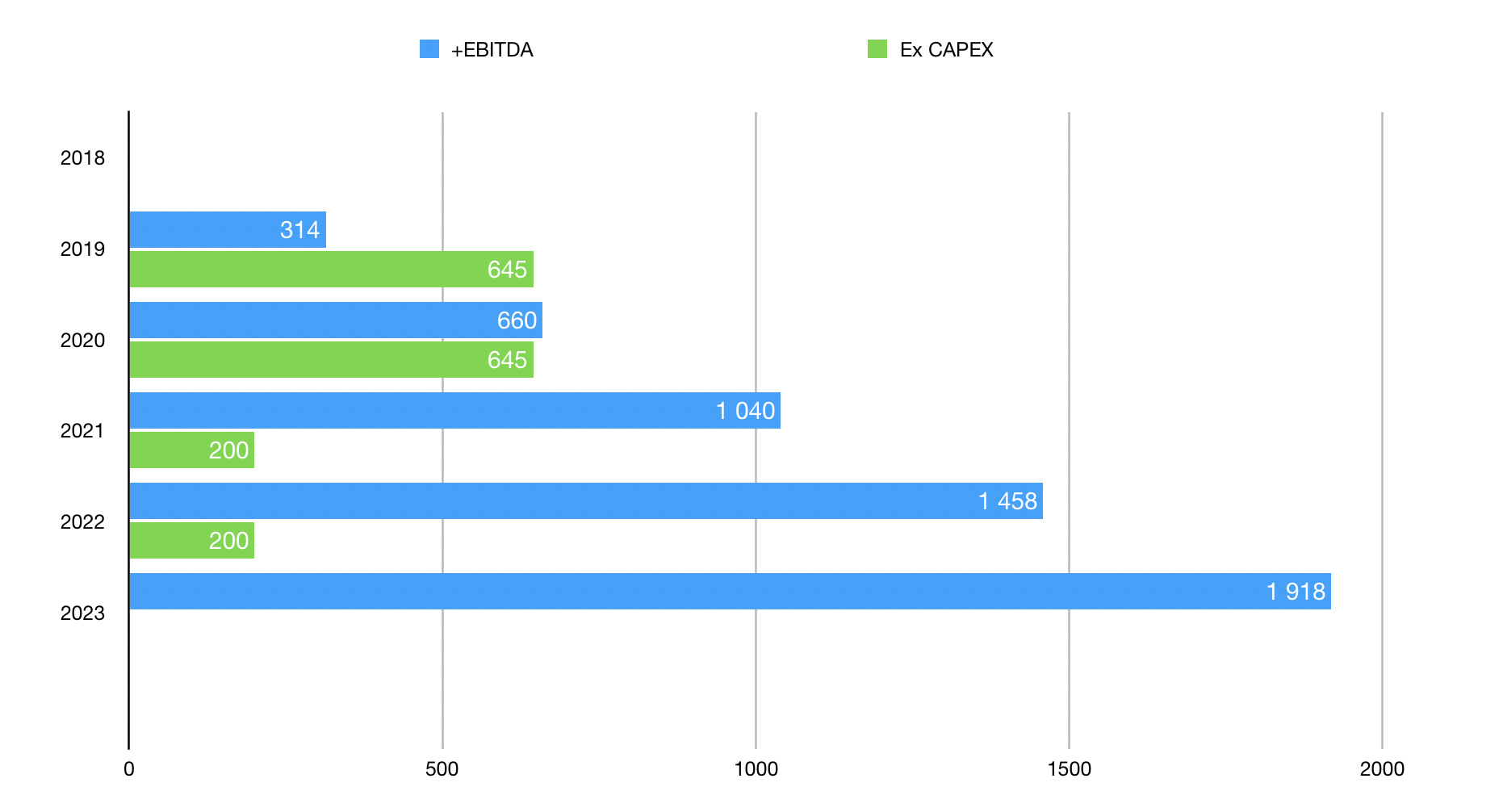

Братцы, всем привет. upd Внимание! Блог Каракурта переехал на новый адрес: Акции Северстали (CHMF; SVST). Сегодня обыкновенные бумаги Мечела выросли на +21,32%. Моё отношение к этому такое. 30 октября 2014 года глава Apple Тиму Кук признался, что он пидор и при этом гордится этим. Но это не говорит о том, что чтобы стать главой крупной компании, нужно быть пидором. Или, если ты пидор, то ты лучше других. Или о чём-то ещё. Если ты пидор - то ты просто пидор и всё. О чём там я?.. О Мечеле, да =) Сравнивать буду с Северсталью. Поехали. Данные в таблице указаны в млн долларов США. >> EBITDA EBITDA - (earnings before interest, taxes, depreciation and amortization) прибыль до вычета процентов, налогов, износа и амортизации. EBITDA позволяет сравнивать между собой компании и их операционную прибыль без учёта структуры капитала.

Показатель EBITDA Мечел за 4 квартала, закончившихся 30 сентября 2019 года в 3,55 раза меньше, чем у Северстали. >> EBITDA Margin Рентабельность по EBITDA показывает, как выручка трансформируется в прибыль.

Показатель EBITDA Margin Мечел за 4 квартала, закончившихся 30 сентября 2019 года в 2,36 раза меньше, чем у Северстали. >> Net Debt

Чистый долг Мечел на конец третьего квартала 2019 года в 4,9 раз больше, чем у Северстали. Ещё в конце 4 квартала 2018 года ЧД был больше, чем у Северстали в 15 раз. >> Annualised ROCE

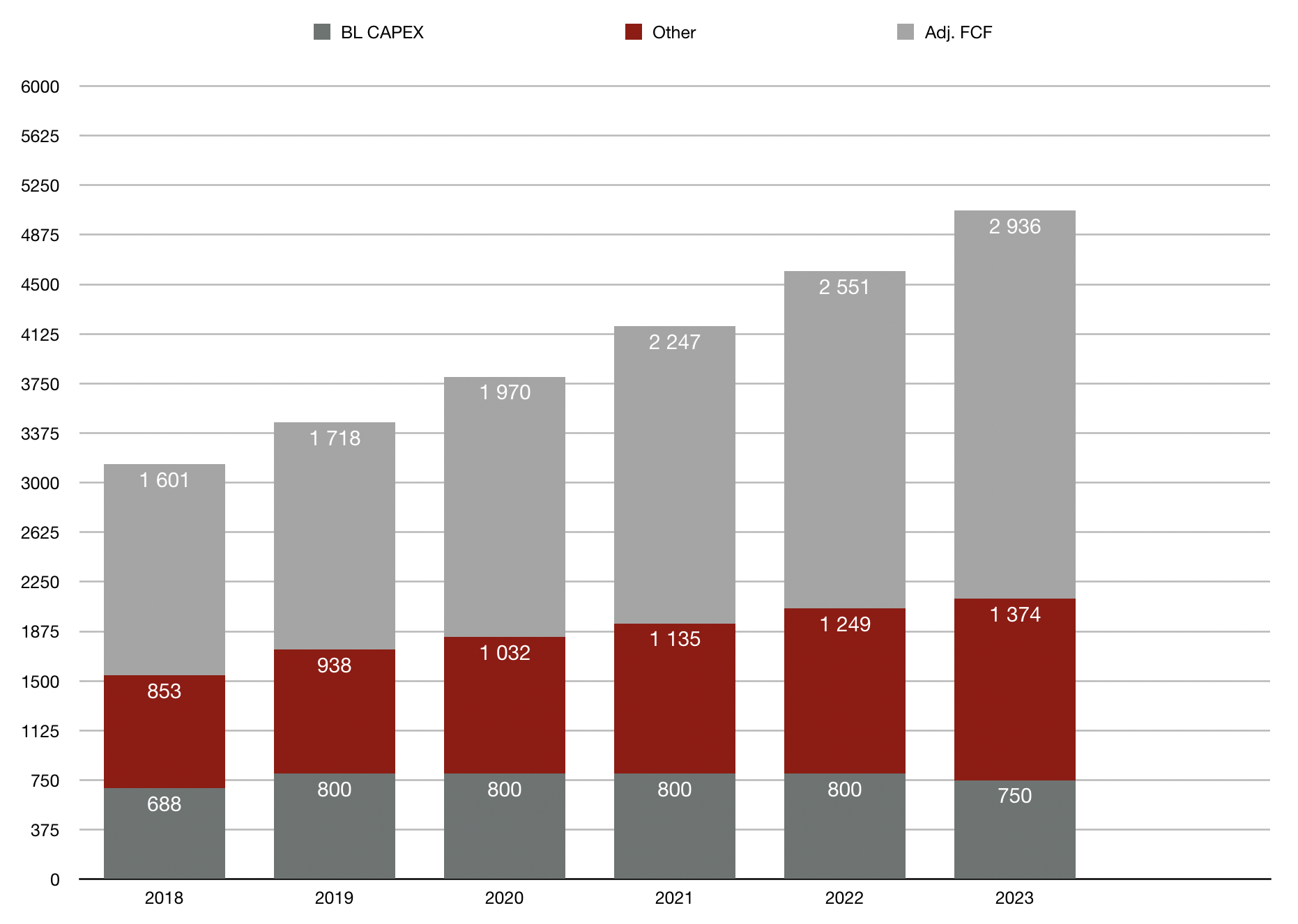

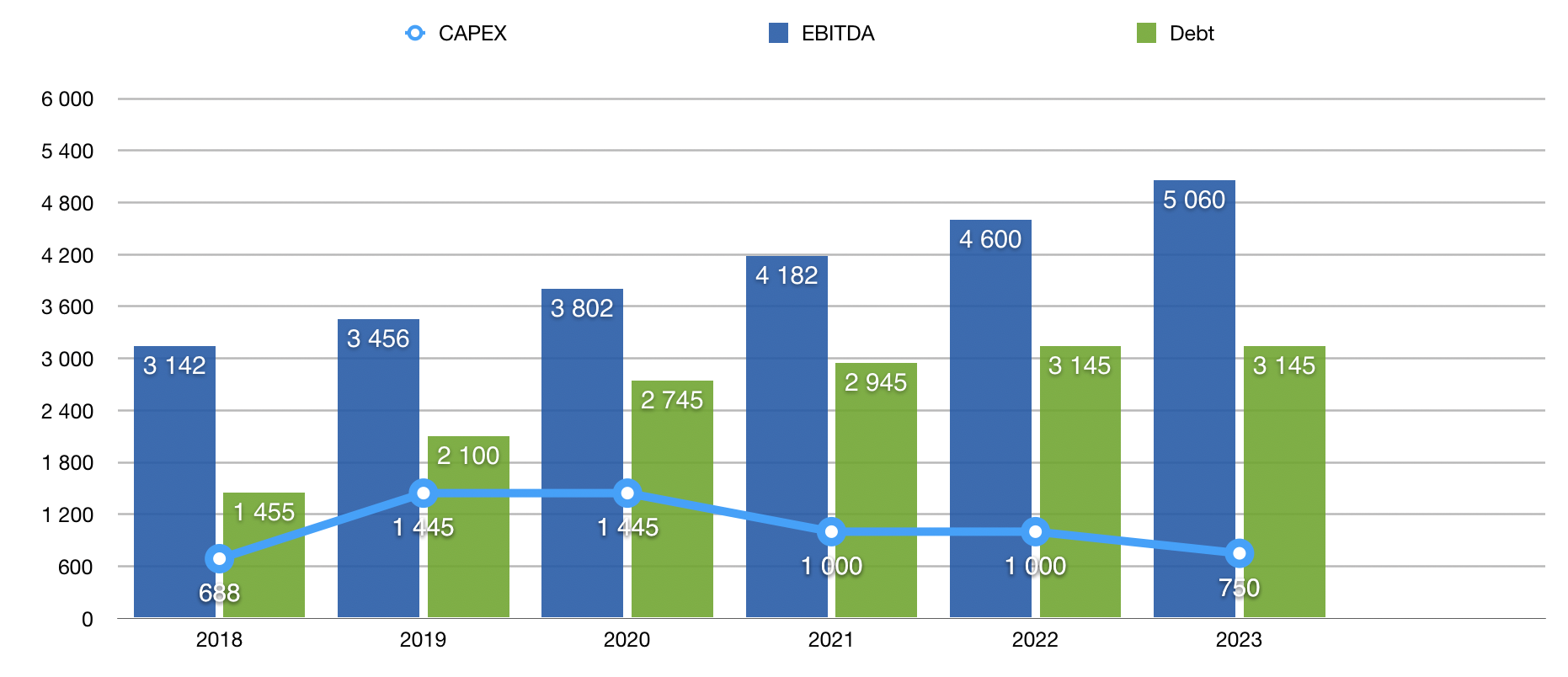

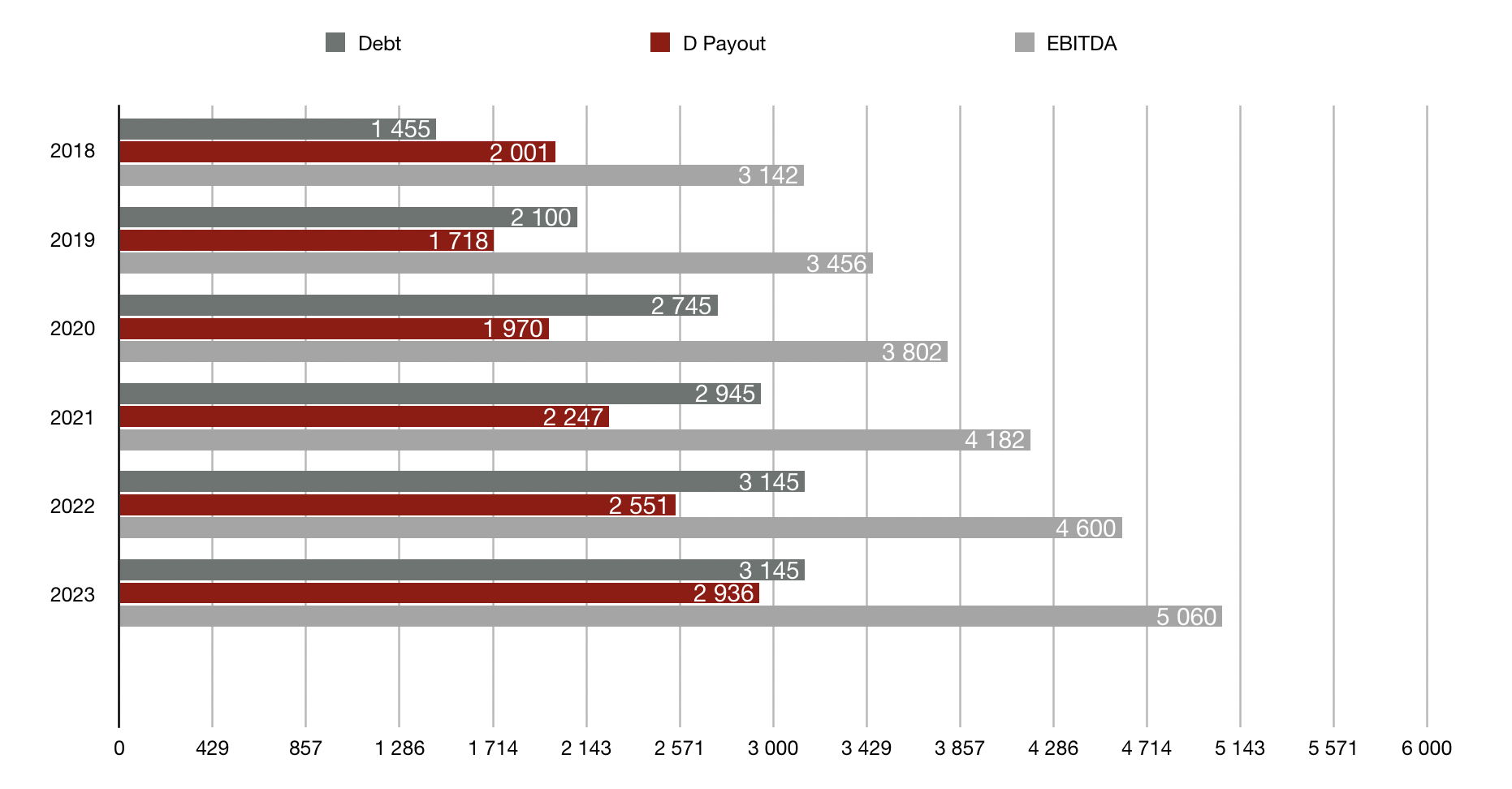

ROCE - рентабельность используемого капитала ( return on capital employed), один из наиболее популярных показателей для оценки успешности бизнеса в достижении поставленных целей. Главной целью инвестиций в бизнес является получение соответствующей прибыли на инвестированный капитал. ROCE показывает, насколько грамотно руководство компании использует вложения собственников и кредиторов в бизнес. Рассчитывается ROCE, как отношение EBIT (прибыль до уплаты процентов и налогов) к используемому капиталу (капитальные вложения, необходимые для функционирования и развиия компании). Рентабельность используемого капитала в Мечеле почти минум 20%. >> NetDebt/EBITDA Mechel.ND/EBITDA(3K19) = 6 374 / (190 + 208 + 220 + 226) = 7,55 Severstal.ND/EBITDA(3K19) = 1 300 / (787 + 753 + 663 + 794) = 0,43 Решим обратную задачу. Какой чистый долг должен быть у Северстали, чтобы показатель ND/EBITDA был, как у Мечела. Х = 2 997 х 7,55 = 22 627 млн долларов Свободный денежный поток (FCF) в 2018 году у компании Северсталь составил 1 601 млн долларов. Дивидендов было выплачено почти 2 000 млн долларов. Таким образом Северсталь может взять в долг 20 ярдов и выплачивать себе рекордные дивы по 2 ярда в течение 10 лет. Можем ещё вот так сделать. Возьмём чистый долг НЛМК на 3К19 ($1 736 млн), ММК (-$70 млн) и Евраз ($3 594 млн). И посчитаем такой вот уровень чистого долга (долг возьмём общий, а EBITDA только Северстали): Severstal.ND/EBITDA(3K19) = (1 300 + 1 736 - 70 + 3 594) / (2 997) = 2,19 Сравните теперь 2,19 и 7,55. Теперь о новостях: ПАО «Мечел» (NYSE: MTL) получил средний рейтинг «Покупать» от шести аналитиков, которые в настоящее время изучают компанию. Пишут о BlackRock (2 150 404 акции), Northern Trust Corp (774 370 акций), Envestnet Asset Management (26 691 акция). Посмотрим информацию с Morningstar.com на 31 декабря 2019 года (вкладка Ownership Funds/Institutions):

Тут придётся ещё немного попотеть и прочитать две другие мои статьи: Считаем EBITDA, как её считает Северсталь и Считаем FCF и Adjusted FCF, как его считает Северсталь. Статьи дадут представление о том, как выручка трансформируется в EBITDA, а EBITDA в FCF (свободный денежный поток). Напомню, именно свободный денежный поток может забрать Акционер. Так вот! Почему же растёт Мечел? Да мне вообще похер, почему он растёт. Я не покупаю компании, потому что они растут или нет. Тим Кук тоже пидарок, хоть и глава Apple. Если учесть сложившуюся ситуацию с углём в мире и в России в частности, можно сделать угрюмый прогноз для EBITDA Мечела на 2020 год - он упадёт на 30%. Всем пока и удачи в торговле! Прежде, чем принимать какие-либо инвестиционные решения, внимательно ознакомьтесь с ограничениями по Раскрытию информации в блоге Каракурта. Будь ближе к Северстали: подписывайся на YuoTube-канал и Instagram! Читай другие мои посты блога "Акции Северстали (CHMF; SVST)", к примеру: "Северсталь: анализ денежных потоков, прогноз дивидендов за 4К19 и куда делись Балаковские деньги", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (продажи и цены)", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (коксующийся уголь)", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (железная руда)", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (чугун и сталь)", "Привет Сергею Елисееву (SAE United)", "Данные по глобальной чёрной металлургии: 2К19/1К19 (+ROCE)", "Про экономику, Кризис, Циклы и Куда катится Северсталь", |

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Поиск котировок:Например: Газпром

|

|