|

Компания «Феррум», основанная в 2002 году, является одним из крупнейших игроков на рынке металлопроката для судостроения и судоремонта, который выбивается из общего рынка металлотрейдинга. В данный момент реализуются программы по строительству гражданского флота и рыболовецких судов, а также своё воздействие на рынок оказывает Гособоронзаказ. С предприятиями, занятыми во всех трёх направлениях, Эмитент имеет прочные отношения, подтверждаемые контрактным портфелем. Рынок Эмитента делится на судостроение и судоремонт. В судоремонте ООО «Феррум» занимает 70% всего рынка, в судостроении – 35%. В первом квартале текущего года отчётность Эмитента фиксировала негативную динамику деятельности. Она связана с отраслевыми проблемами на рынке металлопроката, основные — это снижение спроса, падение цен, что отразилось и на рынке судового металлопроката, а также период длительной жёсткой ДКП. Второй квартал 2025 года демонстрирует признаки стабилизации, что можно увидеть в отчётности Эмитента: значительный рост поквартальной выручки и чистой прибыли. Улучшение рыночной ситуации ожидается в 2026 году.

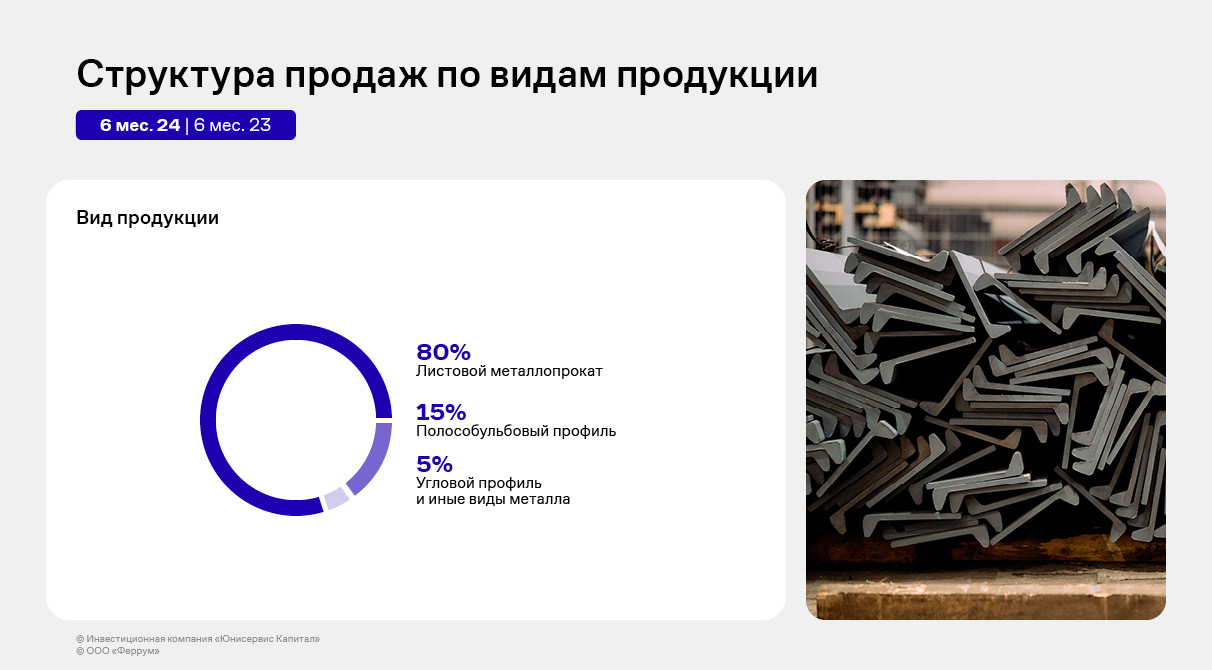

Суть деятельности ООО «Феррум» заключается в поставках обработанного (покрытого межоперационным грунтом) и необработанного судового металлопроката судоремонтным и судостроительным предприятиям России. Компания работает как «магазин судового металлопроката», где в одном месте можно найти весь ассортимент любого производителя в любом количестве (от одной штуки до объёма в несколько вагонов), что позволяет сократить сроки отгрузки необходимого товара. Эмитент реализует следующие виды продукции:

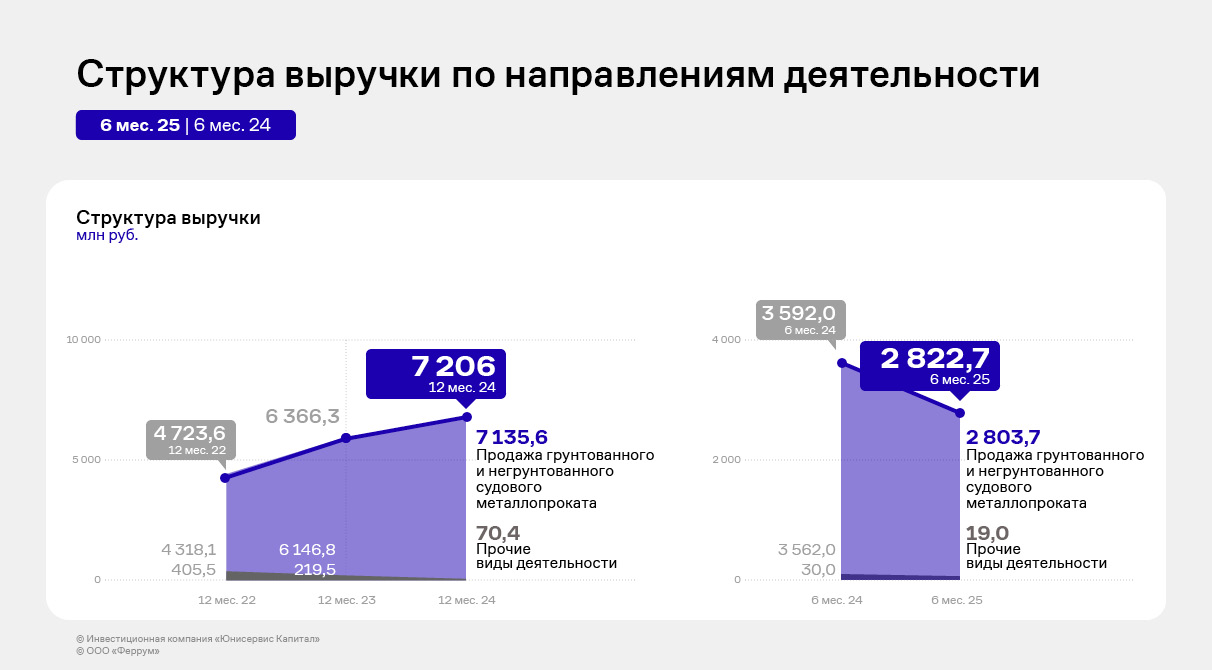

Помимо основной деятельности по торговле судовым металлопрокатом, в структуре выручки Эмитента в незначительном объёме присутствует дополнительная деятельность – это поставки сопутствующего металлопроката, который прямо не относится к судовому (угловой профиль, иные виды металла).

Выручка ООО «Феррум» за 6 месяцев 2025 года сократилась на 21,4% относительно АППГ и составила 2,8 млрд руб., чистая прибыль составила 40,3 млн руб., что на 28,2% ниже уровня 6 месяцев 2024 года. Однако следует отметить существенный рост данных финансовых показателей во 2 квартале 2025 года по сравнению с 1 кварталом 2025 года: выручка составила 1,6 млрд руб. против 1,2 млрд руб., чистая прибыль – 39,1 млн руб. во 2 квартале против 1,2 млн руб. за первые 3 месяца 2025 года. EBITDA Adj LTM, ключевой финансовый показатель, отражающий реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности, остался на том же уровне относительно АППГ – 459,2 млн руб. Выручка по итогам 2025 года ожидается на уровне 6 млрд руб., чистая прибыль – более 100 млн руб.

Деятельность Эмитента осуществляется на контрактной основе. Крупнейшим покупателем за 6 месяцев 2025 года является один из ведущих судостроительных и машиностроительных предприятий в РФ – завод «Красное Сормово», который также занимает крупнейшую долю в контрактном портфеле ООО «Феррум». Объём предполагаемых поступлений выручки по заключённым контрактам с внешними контрагентами, то есть показатель Fcash, согласно текущему контрактному портфелю (3 квартал 2025 года – 2 квартал 2026 года) составляет порядка 7,7 млрд руб., что вызывает уверенность в будущих поступлениях Эмитента. Сумма заключённых контрактов на остаток 2025 года составляет более 3 млрд руб., что соответствует прогнозной выручке Эмитента в 6 млрд руб. по итогам 2025 года. Средний срок контрактов Эмитента составляет 30-90 дней. Средняя сумма контрактов от 5 до 20 млн руб.

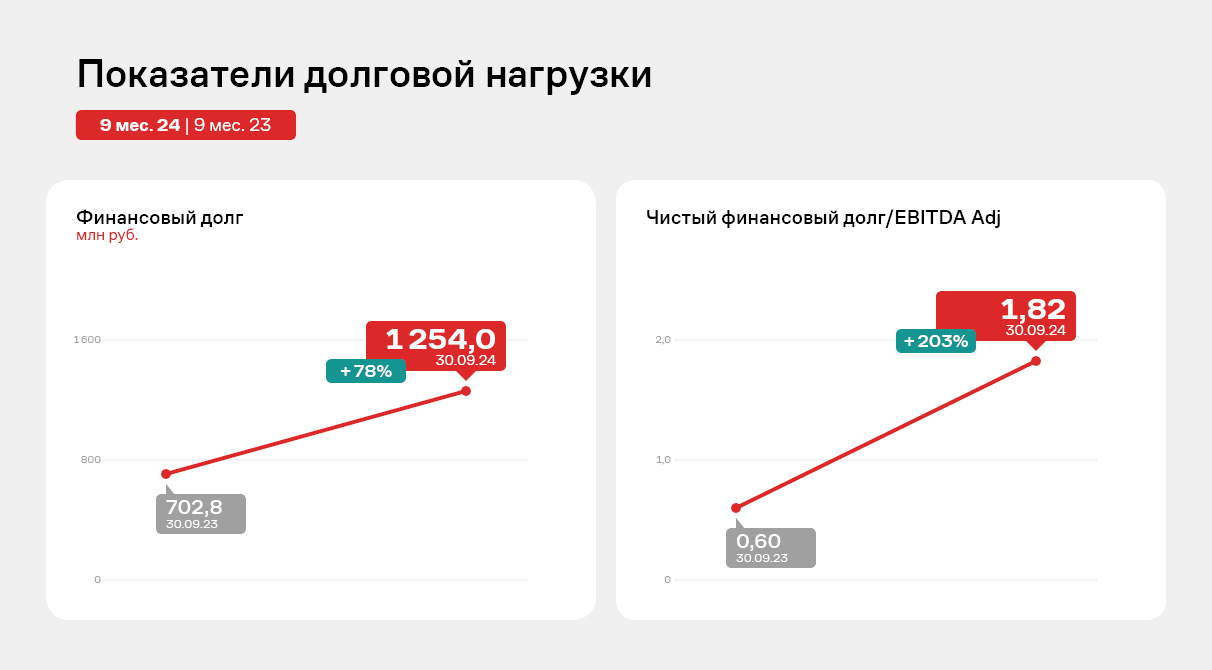

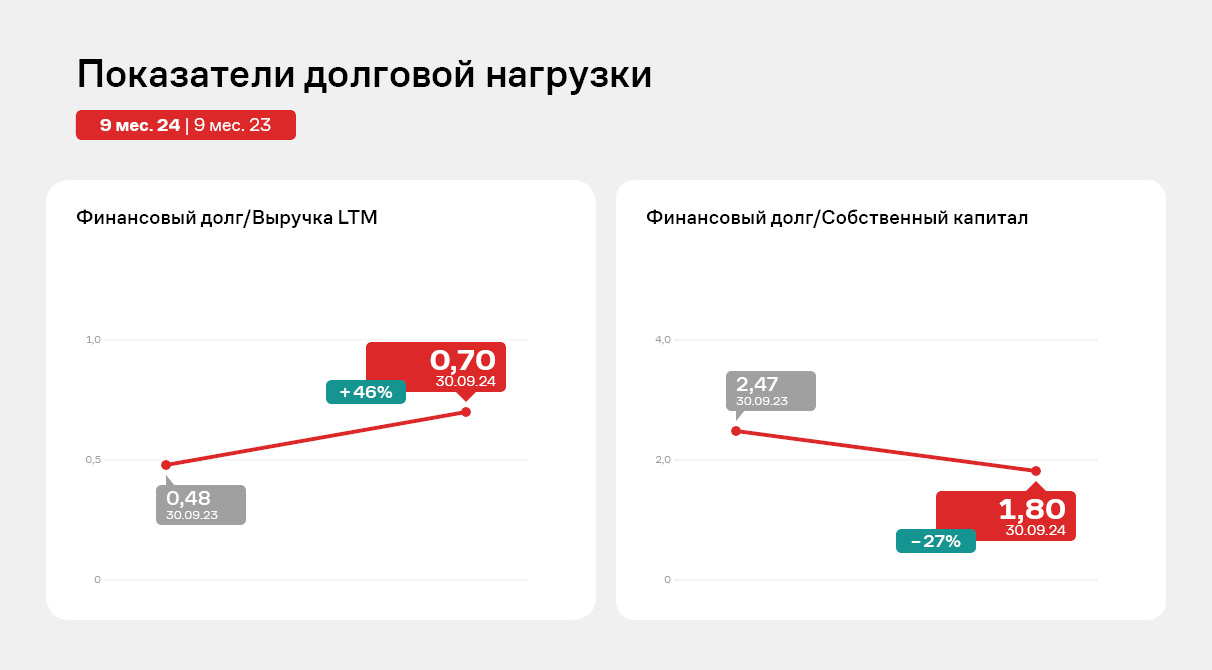

Долговая нагрузка осталась на сопоставимом уровне к АППГ и сократилась по отношению к 2024 году – на данный момент её уровень является комфортным для Эмитента. Процентная нагрузка составила 1,56х, что ниже уровня АППГ в связи с длительным периодом жёсткой ДКП – проценты к уплате LTM выросли на 16% до 294 млн руб. Однако ООО «Феррум» заключает сделки хеджирования процентных ставок по всем кредитным продуктам, что позволяет сокращать расходы Компании.

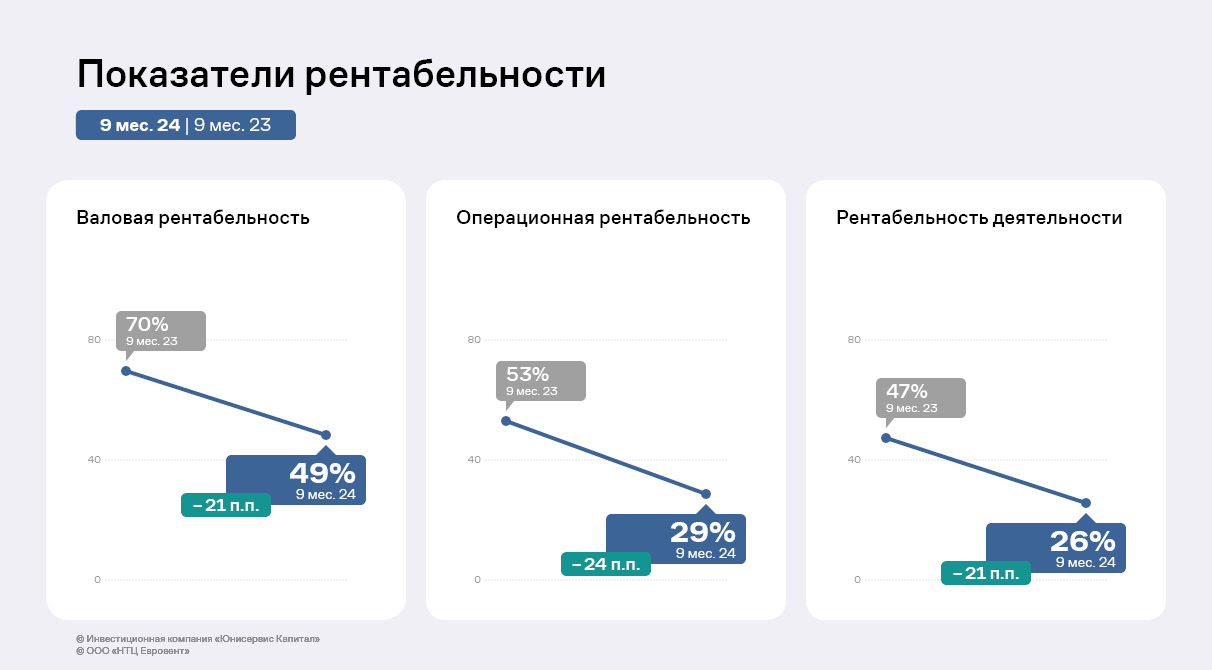

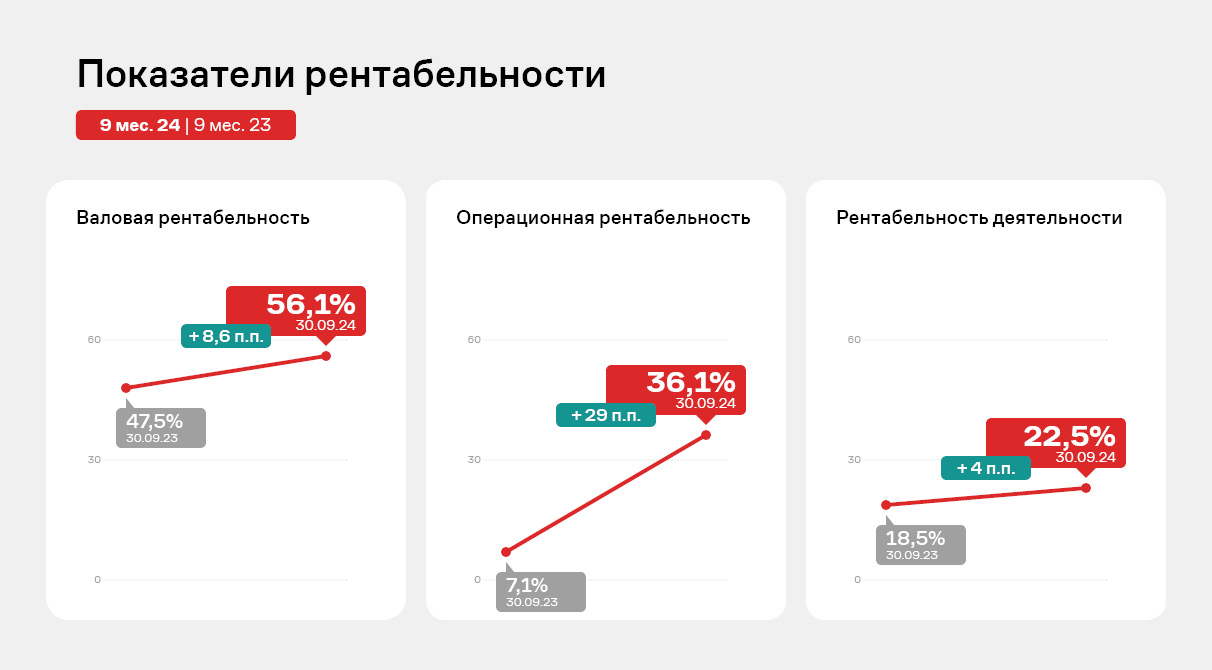

Показатели рентабельности демонстрируют позитивную динамику несмотря на снижение финансового результата, что свидетельствует о финансовой устойчивости и развитии ООО «Феррум». Во втором квартале 2025 года ООО «Феррум» получило подтверждение кредитного рейтинга на уровне ВВ- со стабильным прогнозом от агентства АКРА. Компания имеет в обращении один облигационный выпуск объёмом 102,3 млн руб., размещённый в 2023-2024 гг. В августе 2025 г. «Феррум» зарегистрировал на Московской бирже новый выпуск серии БО-02-001Р, разместить который планирует осенью текущего года. Цель привлечения средств – пополнение оборотного капитала. |

| |||||

Поиск котировок:Например: Газпром

|

|