|

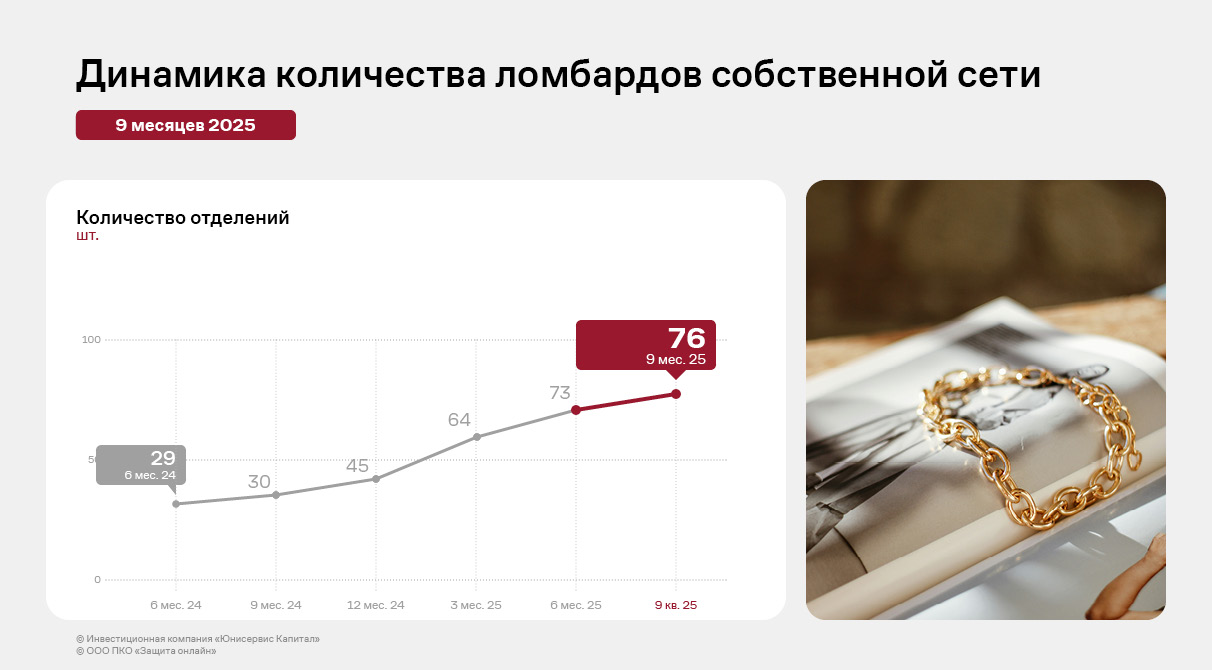

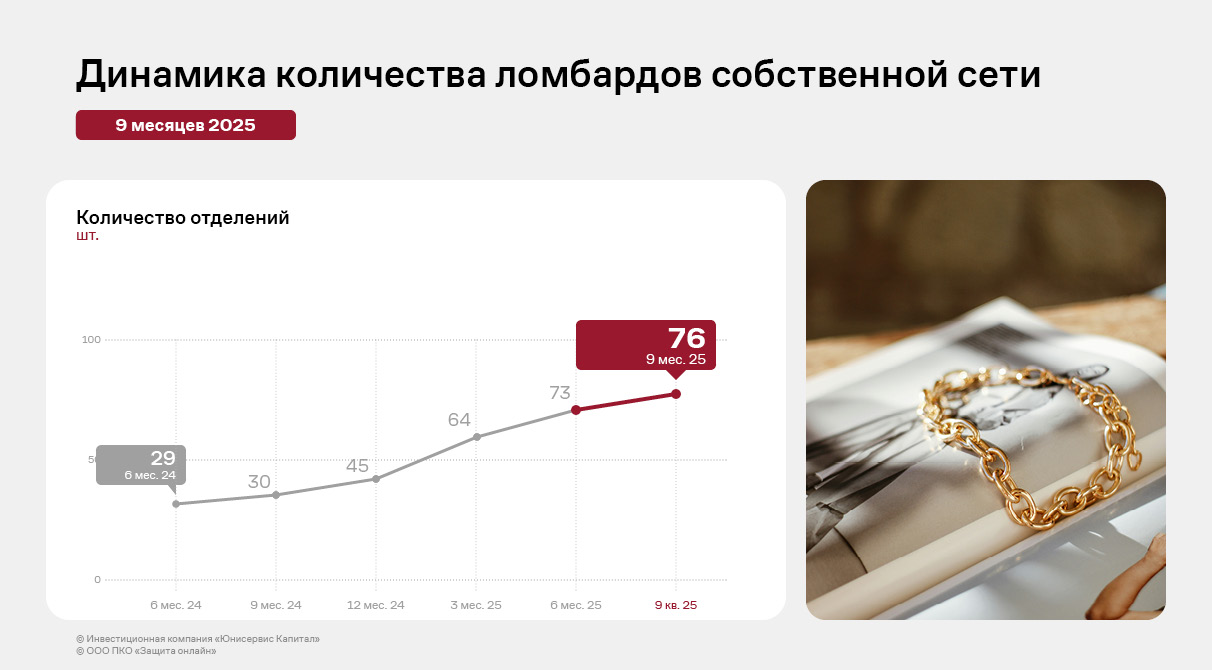

Дебютант рынка биржевых облигаций ООО «Ломбард 888» по итогам 9 месяцев 2025 года увеличил процентные доходы от выданных займов и уже превысил результат за полный 2024 год. В планах компании — расширение собственной сети финансовых офисов и дальнейшее увеличение ключевых метрик. ООО «Ломбард 888» — быстрорастущая сеть финансовых офисов в 7 регионах России. Эмитент предоставляет займы под залог изделий из драгоценных камней и металлов, электронной и бытовой техники. Текущий портфель займов был выдан преимущественно под залог изделий из драгоценных металлов и камней (99%), на займы под залог техники приходится всего 1% портфеля. Основная статья дохода компании — получение процентов по выданным займам. Ключевое конкурентное преимущество «Ломбарда 888» — возможность выдавать займы по ставкам ниже, чем у конкурентов: от 0,11% в день при среднерыночных значениях в 0,25% в день. Так компания не только поддерживает клиентов, но и повышает привлекательность собственных услуг, долю погашенных займов. Дополнительно для расширения клиентского портфеля компания регулярно улучшает доступные клиентам сервисы: в 2020 г. было запущено собственное мобильное приложение, позволяющее выплачивать проценты по займам онлайн. В процессе подготовка к запуску предварительной онлайн-оценки залогового имущества с помощью AI-инструментов. Собственная сеть Получить заём клиенты могут в одном из 76 действующих на 30.09.2025 г. отделений ООО «Ломбард 888». Компания расширяет собственную сеть, открывая одиночные ломбарды и поглощая небольшие сети. Например, в сентябре 2024 года к эмитенту перешли отделения в Башкирии и Оренбурге, ранее принадлежавшие ООО «Финанс Ломбард». В 1 квартале 2025 года компания открыла 19 отделений, во 2 квартале 2025 г. — 9, в 3 квартале 2025 г. компания выкупила два финансовых офиса у ООО «Ломбард «Магнит».

Сегодня отделения ООО «Ломбард 888» расположены в 7 регионах России: г. Москва, Московская область, Оренбургская область, г. Санкт-Петербург, г. Сочи, г. Краснодар, республика Башкортостан. В планах — дальнейшее расширение собственной представленности. Так, в начале 2026 года ООО «Ломбард 888» планирует приобрести до 10 отделений существующих ломбардов, а также открыть одно новое в г. Сочи.

Выданные займы Основные операционные показателями ломбарда — портфель выданных займов и процентные доходы по нему. Ежеквартально ООО «Ломбард 888» наращивает процентные доходы от выданных займов. За 2 квартал 2025 г. прирост к 1 кварталу составил рекордные за последний год 49,2%. В 3 квартале давление на выдачу новых займов оказал сезонный фактор — ежегодное снижение спроса в период отпусков перед его скачком накануне новогодних праздников (в 4 квартале). Так, по итогам 3 квартала сумма выданных займов сократилась на 1,8% относительно 2 квартала. Однако процентные доходы выросли на 9,7%, что свидетельствует об устойчивости бизнес-модели.

Если рассматривать результат накопительно за 9 мес. 2025 года, то основные операционные показали ООО «Ломбард 888» превысили значения за полный 2024 г. Увеличение процентных доходов эмитента по итогам отчётного периода также подкреплено ростом спроса на услуги ломбардов на фоне существенного роста цены золота на рынке.

Финансовые результаты В 2024 году ООО «Ломбард 888» повысил требования к клиентам и изменил скоринговую модель: компания стала тщательнее проверять залоговое имущество, особенно ювелирные изделия, что повысило качество портфеля эмитента. Также в 2024 году от Банка России компания получила разрешение на пересмотр условий резервирования. Изменения в расчёте резерва под обесценения коснулись изменения ставок резерва и упразднения третьей группы займов с просрочкой более 91 дня (резерв в группе был на уровне 99%). В дальнейшем получение дохода от резерва не планируется, так как не планируется его пересмотр. Прошедший пересмотр в значительной мере повлиял на динамику совокупного дохода (чистой прибыли): по итогам 2024 г. показатель значительно вырос. При этом по итогам 9 мес. 2025 года совокупный доход сократился относительно АППГ, что связано с намеренным увеличением административных расходов для открытия новых подразделений.

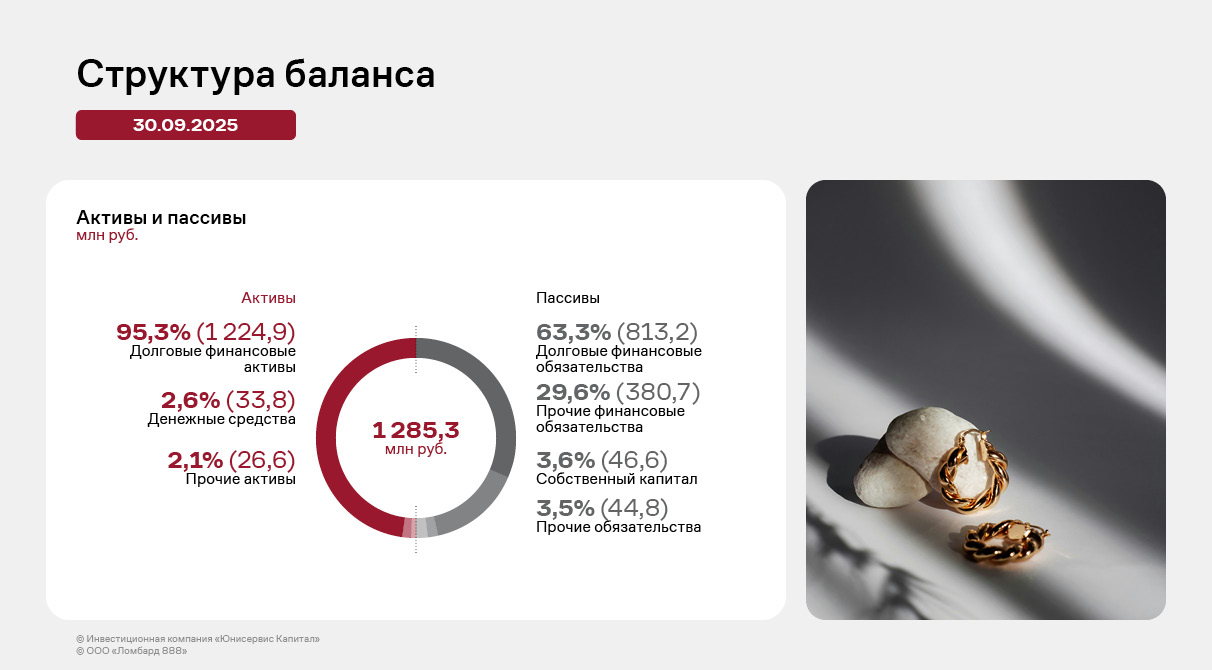

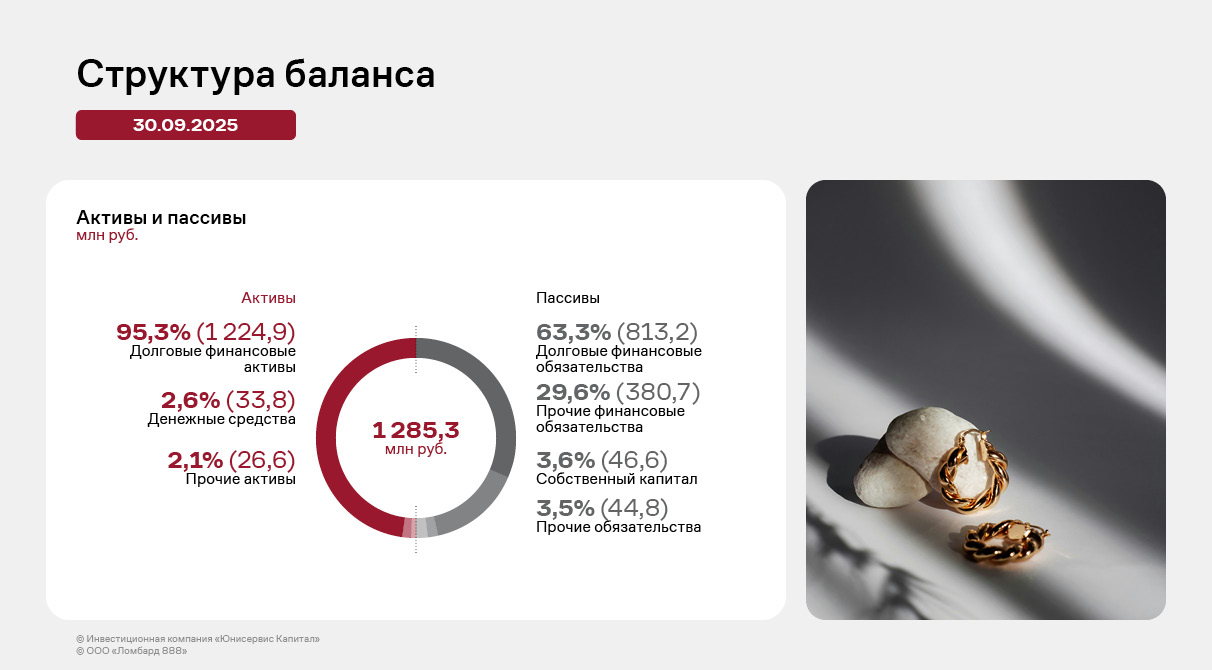

Структура баланса Валюта баланса эмитента по итогам 9 месяцев 2025 года составила 1 285 млн руб. Практически все активы являются внеоборотными, большую часть составляют долговые финансовые активы (95,3%) ввиду специфики деятельности компании. Долговые финансовые активы — это преимущественно выданные займы, проценты по ним и прочие активы. Эмитент по итогам 2024 г. нарастил портфель выданных займов практически в 2 раза: их балансовая стоимость составила 727 млн руб. (из них 93% выдано резидентам и 7% — нерезидентам). По итогам 9 месяцев 2025 г. балансовая стоимость выданных займов составила 1 224 млн руб. Динамика роста портфеля выданных займов за последние 3 квартала 2025 года увеличилась на 68% или почти на 500 млн руб. относительно конца 2024 г., что свидетельствует об успешности стратегии и высокой востребованности финансовых услуг компании. Пассив баланса на 63,3% состоит из долговых финансовых обязательств, еще 29,6% приходится на прочие финансовые обязательства. Долговые финансовые обязательства практически полностью, на 98,7%, сформированы беспроцентными займами от бенефициарного владельца компании.

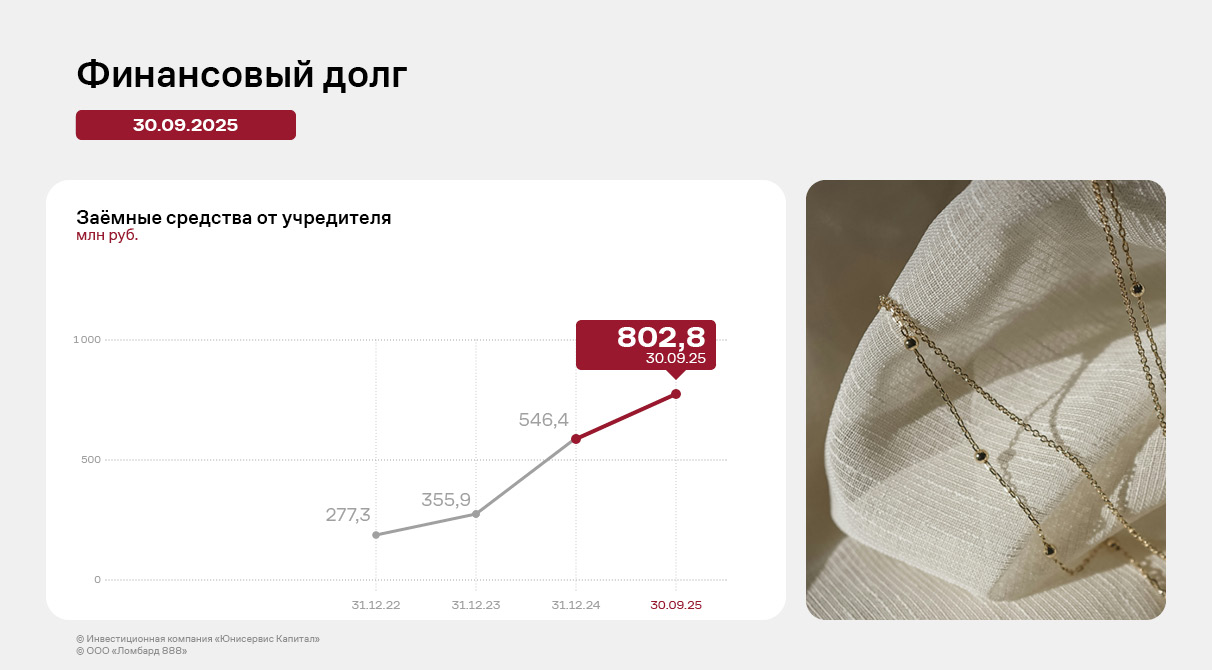

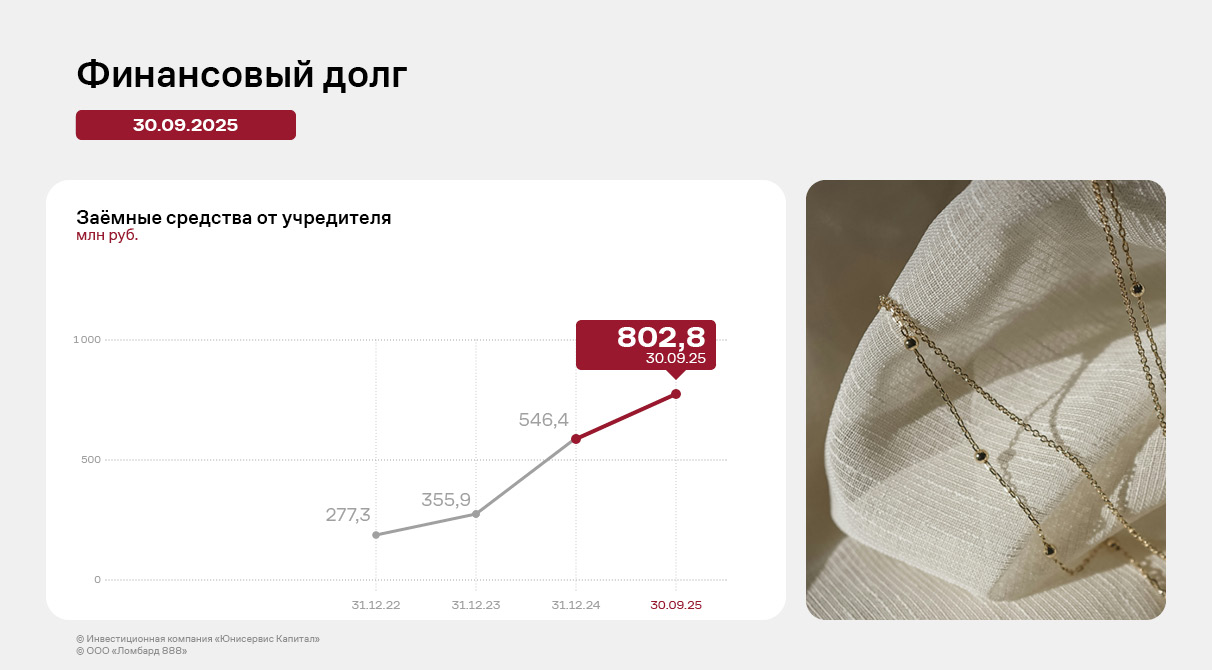

Кредитный портфель В балансе ООО «Ломбард 888» привлечённые средства отражаются в статье «долговые финансовые обязательства», оцениваемые по амортизированной стоимости. Эта статья баланса почти на 99% состоит из займов, полученных от собственника компании, ещё 1,3% приходится на обязательства по аренде, которые не учитываются в долговой нагрузке ООО «Ломбард 888». Таким образом, структура обязательств компании на текущий момент состоит на 100% из беспроцентных займов учредителя сроком на 5 лет с возможностью пролонгации, общий лимит заимствования на 30.09.2025 г. — 803 млн руб. Эти заёмные средства являются квазикапиталом и не учувствуют в долговой нагрузке эмитента. Собственник подтверждает этот подход и готов зафиксировать неснижаемый остаток средств. При этом рост кредитного портфеля выданных займов опережает темпы финансирования.

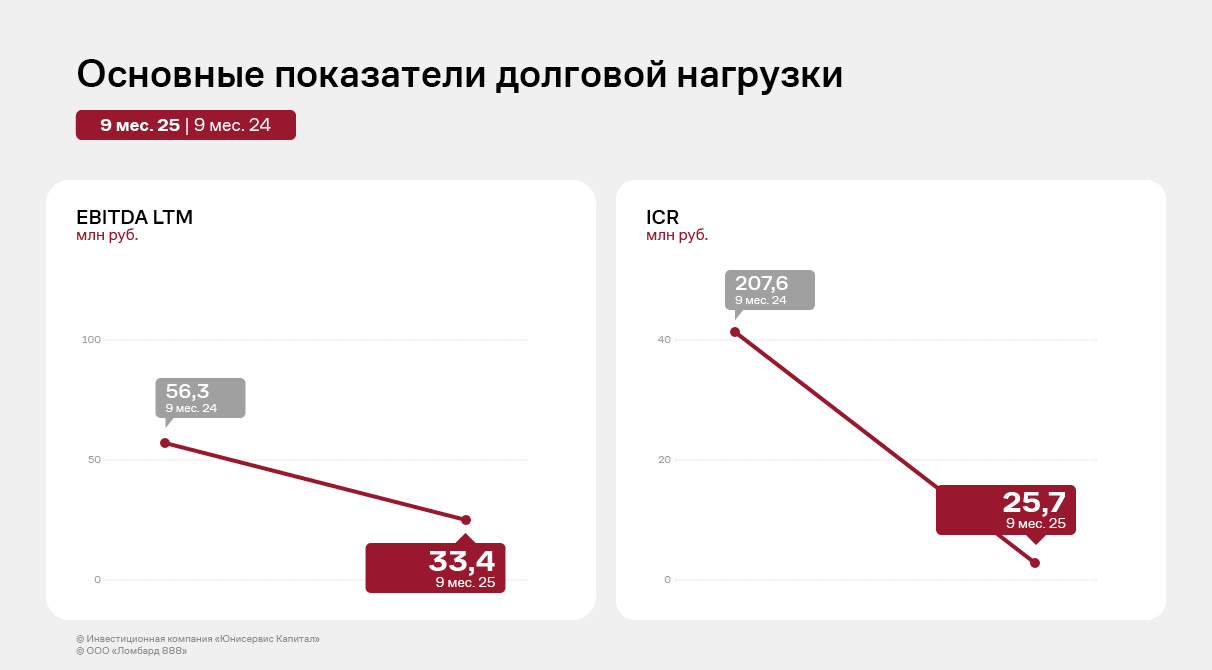

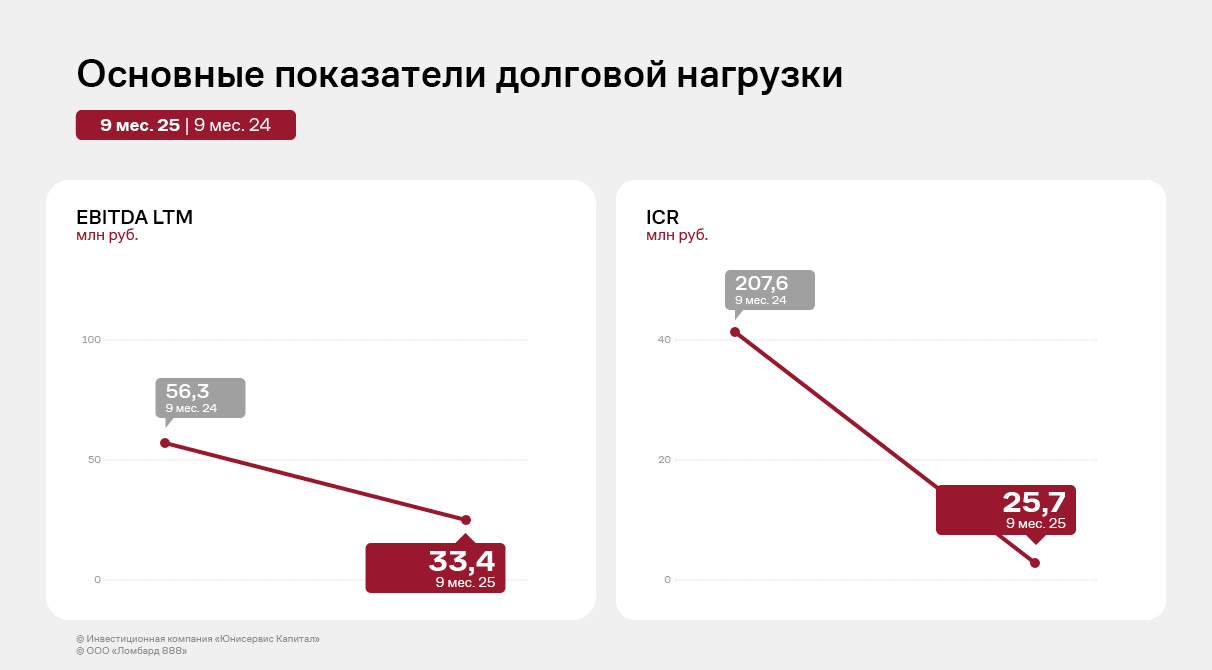

Долговая нагрузка В 9 месяцах 2025 г. компания зафиксировала снижение совокупного дохода (чистой прибыли) и EBITDA LTM по сравнению с АППГ в основном по причине получения дохода от пересчёта резерва под обесценение в 2024 г. (в 1 квартале 2024 г. наблюдался доход от создания резерва в размере 40 млн руб., а в 1 квартале 2025 г. — убыток 327 тыс. руб.). По итогам последних двенадцати месяцев на 31.12.2025 года показатель EBITDA LTM ожидается на уровне выше 50 млн руб. Такой результат во многом обусловлен сезонными особенностями бизнеса и активной выдачей займов в конце года. После размещения облигационного займа процентная и долговая нагрузки ООО «Ломбард 888» будут на комфортном для эмитента уровне. По прогнозам на 2025 год, коэффициент долговой нагрузки составит около 4,0, а процентной — 46,4. Облигационный заём станет для ООО «Ломбард 888» первым шагом к диверсификации источников капитала. Платежи по обслуживанию нового долга будут комфортными для компании, так как до этого момента её рост обеспечивался исключительно беспроцентным финансированием от собственника. Это позволит высвободить собственные средства для инвестиций в развитие. Основным источником для выплаты купонного дохода и погашения выпуска облигаций станет прибыль от операционной деятельности.

|