|

О том, как сейчас обстоят дела на рынке пищевых добавок, и как чувствуют себя импортеры, и, в частности, ООО «СЕЛЛ-Сервис» в условиях «крепкого» рубля и семи пакетов санкций, мы узнали у директора ООО «СЕЛЛ-Сервис» Петра Новака.

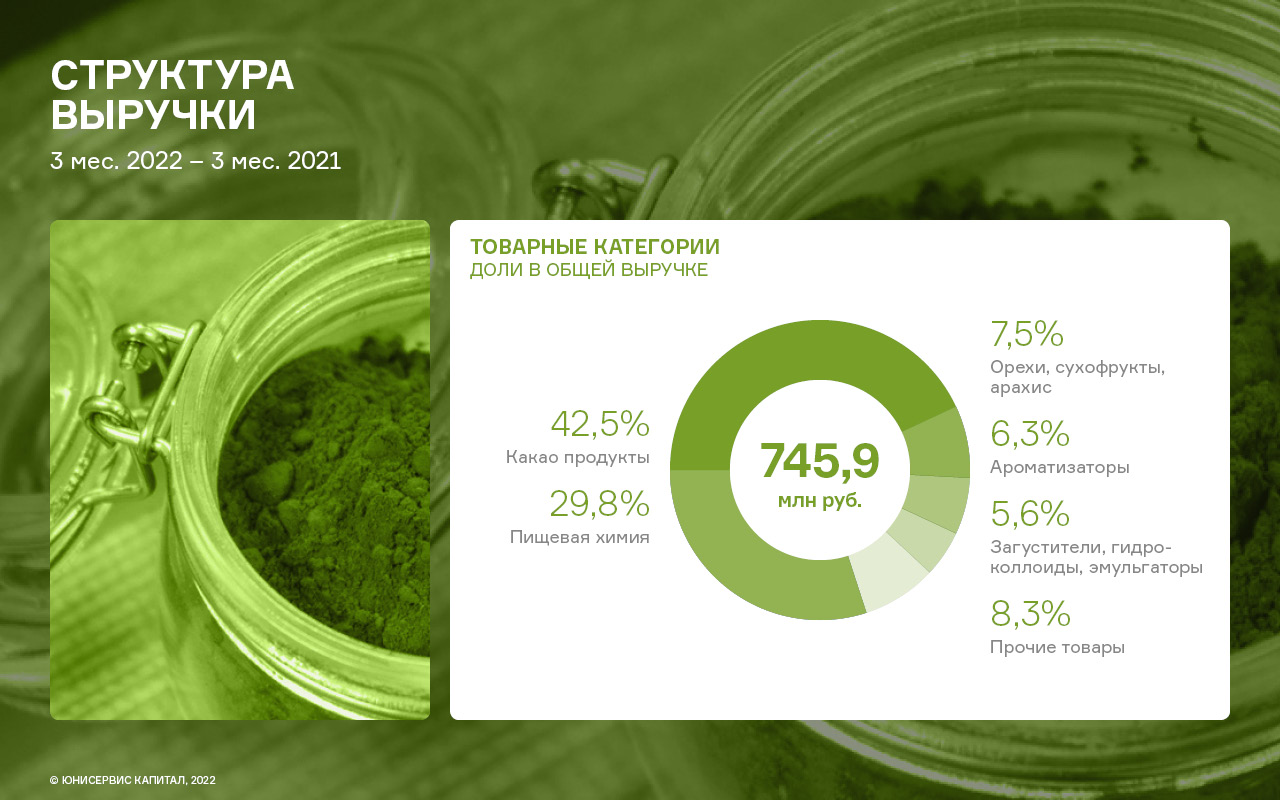

— Петр Геннадьевич, как сейчас обстоят дела в отрасли? — Настроения в отрасли разные. Импорт кондитерского сырья сейчас переживает определенные проблемы из-за нестабильного курса валюты, по которому идут расчеты с поставщиками. Цены на сырье увеличиваются также из-за повышения стоимости логистики по некоторым товарам из Европы, поставки по которым еще совершаются. Пересмотр цен на готовую продукцию во 2-м квартале 2022 г. негативно сказался на рынке сбыта России, а повышение цен снизило продажи. Торговые сети обычно контрактуют поставки готовой продукции на год, но, в связи с нестабильностью курса, производители не могут позволить себе сейчас такой длительный период контрактации, дабы не нести убытков, которые и так имеются из-за курсовых разниц (на закупаемое сырье). Многие крупные производители перешли на производство более дешевых конфет, а именно увеличили выпуск карамели, замещая этим объемы выпуска шоколада. Одновременно с этим, международные аналитические отчеты, в частности по какао-продуктам, указывают, что спрос на какао останется стабильным в течение 2022-2023 г.г. за счет исторически низких цен в валюте (особенно с поправкой на инфляцию), поддерживающих спрос. Важно также отметить, что в связи с уходом с российского рынка крупных поставщиков какао-продуктов, образуется некий дефицит, делая нас бенефициаром, так как мы завозим какао-продукты из Малайзии и Индонезии. Что же касается российских производителей напитков, молочных продуктов и мороженого, которые также являются нашими покупателями, то мы видим, что они продолжают выпускать весь ассортимент с незначительными корректировками. По некоторым сырьевым товарам (крахмал, красители, стабилизационные системы) у них также есть перебои, есть проблемы и с упаковкой — все это сказывается на выпуске готовой продукции. Направление HoReCa наращивает объемы продаж, и мы наблюдаем рост во всех товарных категориях, которые продаем в этом рынке. Сфера общепита, по нашему мнению, будет показывать быстрое восстановление после ограничений в пандемию. В целом создается ощущение, что крупные и средние производители прошли адаптацию, и лишь небольшое количество производств закрылись. Мы ожидаем, что оставшиеся игроки увеличат свои доли за счет покинувших рынок компаний, но некоторые малые предприятия закроются — у кого-то не хватит оборотных средств, у кого-то гибкости для поддержания деятельности в период постоянных колебаний цен и перебоев с поставками ингредиентов и сырья. К счастью, мы можем предложить недорогие аналоги некоторых продуктов — в частности низко-жирную кокосовую стружку, вместо высокожирной. Также у нас достаточно предложений по ароматизаторам, красителям и кислотам для производства напитков («Тип Кола», «Тип Фанта», «Тип Спрайт»). На наш взгляд производство продуктов питания будет переживать очередной виток бурного развития. Появится много аналогов ушедших импортных товаров, что приведет в повышенному интересу к таким компаниям как «СЕЛЛ-Сервис». Ведь наряду с сырьем и ингредиентами, мы предлагаем ряд интересных идей и предложений для новых разработок. Последние июльские отчеты ритейлеров (X5, «Лента», «Магнит») указывают на рост выручки во 2-м квартале на 18,6%-39%, и мы считаем, что спрос на продукты питания, включая сферу общепита все же будет расти. Снижение покупательской способности россиян, по нашему мнению, приведет к перераспределению расходов в пользу питания и развлечений, к которой также можно отнести сферу общепита (HoReCa). — Ранее вы говорили об обновлении базы перевозчиков. Как сейчас обстоят дела с логистикой у компании в частности, и у российских импортеров в целом? — Мы увеличили количество логистических операторов с 3-х до 7-ми. В целом, ситуация с морской логистикой из Юго-Восточной Азии улучшается. После ухода крупных судоходных компаний их место занимают более мелкие игроки, в том числе те, кто ранее оказывал фидерный сервис для ушедших гигантов. Самый тяжелый период был в марте-апреле, но ситуация улучшается с каждым месяцем. Локальные проблемы, такие как дефицит оборудования в том или ином порту, еще периодически возникают, но быстро устраняются. — Как вы охарактеризуете текущий уровень конкуренции на рынке после ухода ряда зарубежных поставщиков? — Основными конкурентами по какао-порошку для нас были именно европейские компании, покинувшие рынок, и для нас открылось много новых возможностей. Мы видим оживленный интерес у новых клиентов — крупных федеральных и транснациональных компаний, которые вынуждены искать альтернативы. Кроме того, у некоторых наших российских конкурентов часто возникает дефицит с товарами, и это дополнительно приводит к повышению интереса к нам и нашим товарам. — В части работы с контрагентами что-то изменилось? Поставщики все готовы работать только на условиях предоплаты? — К счастью, ситуация меняется в лучшую сторону. Многие поставщики перевели «СЕЛЛ-Сервис» на прежние условия с частичной предоплатой. Наша хорошая репутация в части выполнения обязательств по выборке товара и своевременности оплат оказала на это влияние. Помимо этого, на мировом рынке по ряду продуктов падает спрос, и поставщики заинтересованы в отгрузках, поэтому идут на уступки и договариваются с нами, если у нас есть потребность в отсрочке. — И как «СЕЛЛ-Сервис» строит работу со своими покупателями? — Сразу после начала СВО мы перевели многих покупателей на предоплату, а у части ключевых клиентов существенно сократили отсрочки. Но уже в июле мы решили вернуться к прежним договорным условиям. Конечно, это будет приводить к дефициту оборотных средств, но это важный аспект сервиса и поддержки наших покупателей. В результате мы должны получить рост продаж, так как для ряда наших клиентов отсрочка критично важна. Что же касается рисков неплатежей, то, по нашему мнению, те покупатели, которые находились в зоне риска, уже ушли с рынка, а тех, чье положение недостаточно устойчиво, мы оставили на предоплате. — Укрепившийся курс рубля оказал какое-либо влияние на бизнес-процессы и финансовые показатели компании? — Да, компания понесла потери во 2 квартале 2022 из-за укрепившегося рубля, так как часть товаров была закуплена на высоких курсах доллара к рублю, а продавать пришлось на низком курсе. Все-таки транспортное плечо у нас составляет 45-90 дней, и это привело к тому, что после 100% предоплаты и поступления товара на склад его планируемая цена реализации уже была значительно ниже в рублях, чем нами было оплачено. Тем не менее в 1-ом полугодии 2022 г. мы заработали больше, чем планировали. У нас остались еще некоторые товары, закупленные на высоких курсах, но ситуация уже начала выравниваться новыми поступлениями по низким курсам, что позволит нам не только усреднить потери в 3-м квартале 2022 г., но и добиться желаемых финансовых результатов. — Пополнился ли в последнее время ваш портфель клиентов новыми перспективными компаниями? — Да, заметно пополнился и составляет теперь 708 клиентов. Из транснациональных компаний это «Лотте КФ Рус» (российское производство корейского бренда), из крупных федеральных: ПАО «Красный Октябрь», «Южуралкондитер», ЗАО «Пензенская кондитерская фабрика». Из крупных региональных: ООО «Сладкий орешек», ЗАО «Холод» (Пятигорск), ООО «Сладуница», ОАО «Сладонеж», ООО «Метрополис», ООО «Арта Групп», ИП Цирикидзе, ООО «Персона», ООО «Омсквинпром». — С момента начала спецоперации изменился ли характер спроса на различные продукты/категории продуктов? — Есть некоторые изменения, вызванные уходом европейских компаний. Внутри ассортимента появился неожиданный для нас спрос на азиатские аналоги европейских товаров (определенные типы какао-порошков), которые мы раньше продавали в существенно меньших объемах. Но кондитерский сезон начнется в августе, поэтому результаты 3-го квартала 2022 г. позволят давать более взвешенные оценки. — Как обстоят дела с импортозамещением? — В нашем ассортименте новых российских поставщиков не появилось. Есть один, на наш взгляд, новый и перспективный российский производитель уникальных продуктов, которые могут быть очень востребованы у нашей целевой аудитории, но пока мы еще в процессе изучения рынка сбыта их продуктовых решений. — Продвигается ли сотрудничество с ведущим мировым производителем одноразовой посуды и упаковки для пищевых продуктов компанией Huhtamaki? — Как мы уже сообщали ранее, компания Huhtamaki приняла решение уйти из России, и сейчас занимается поиском покупателя на российский бизнес. Тем не менее материнская компания продолжает поддерживать российскую дочку как сырьем, так и технологиями, а российская команда продолжает сплоченно и эффективно работать, оставаясь лидером российского сегмента рынка. «Хухтамаки С.Н.Г.» продолжает поиск сырья в Китае и активно сотрудничает с производителями бумаги из России, чтобы те, в свою очередь, довели качество сырья до требуемых стандартов, и смогли произвести его импортозамещение. Важно отметить, что с сырьем для производства одноразовой посуды в России дела пока идут нестабильно. Локальные производители одноразовой посуды имеют больше рисков с поставками и качеством сырья, чем российское подразделение Huhtamaki. В итоге мы также видим повышающийся интерес со стороны новых клиентов к нашей компании, как к дистрибьютору продукции Huhtamaki. Новые клиенты сетуют, что у небольших региональных производителей возникают проблемы с качеством — протекают стаканы, например. Эти события приводят к тому, что новые клиенты охотнее рассматривают нас, как нового для них поставщика качественных и проверенных временем товаров от мирового лидера. В результате слаженной работы нашей команды, мы выполнили план, поставленный перед ООО «СЕЛЛ-Сервис» компанией Huhtamaki в первом полугодии 2022 на 182%, нарастили выручку по данному сегменту до 32 млн руб. с НДС, что на 67% больше, чем в первом полугодии 2021 г. У нас появилось много новых региональных и новосибирских клиентов в сегменте HoReCa, таких как «Чашка Кофе», «Бэйс-Кейтеринг», «Территория Кофе», Кофейня «Брюссель» (Brewsell), а также один крупный федеральный заказчик, которого мы не можем раскрывать согласно подписанному соглашению о конфиденциальности. Мы более чем удовлетворены сотрудничеством с Huhtamaki и нашими совместными достижениями на региональном рынке. Тем не менее, много еще предстоит сделать, так как мы планируем кратно прирасти по продукции Huhtamaki уже во 2-ом полугодии текущего года. — Как обстоят дела с банковским кредитованием, учитывая значительное снижение ключевой ставки? — «Альфа банк», наш основной партнер, снижает ставки по рублевым кредитам вслед за ключевой ставкой. Мы договорились о выгодной стоимости заимствований, которая практически приблизилась к уровню, предшествовавшему СВО. Также мы планируем начать использовать долларовые аккредитивы, что позволит существенно снизить стоимость привлеченных ресурсов. Так как свои отпускные цены мы номинируем в долларах США, и получаем денежные средства от покупателей преимущественно по курсу на день оплаты, что по сути можно назвать «квази-экспортной выручкой», то валютные риски по валютным аккредитивам минимальны. — Какие планы у компании на ближайшую перспективу? — В 3-м квартале 2022 года мы планируем запустить в эксплуатацию склады ответственного хранения в Краснодаре, а в 4 квартале — во Владивостоке. Это позволит нам быть ближе ко всем клиентам в этих и соседних с ними регионах, что приведет к увеличению объема продаж и росту клиентской базы. В начале 2023 года планируем аналогичный опыт перенести на Екатеринбург. Также во втором полугодии мы начинаем продажи новых продуктов: масла какао, какао тертого, цитрата натрия (относится к группе пищевой химии). Эти товары востребованы у наших клиентов.

|