|

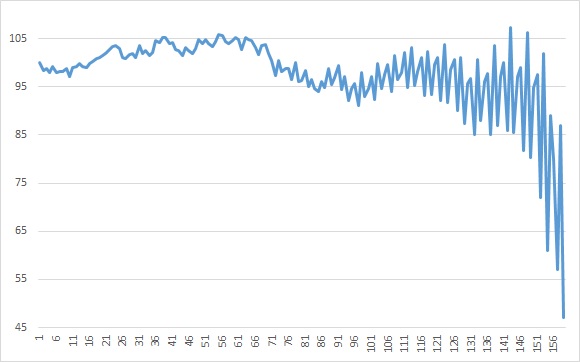

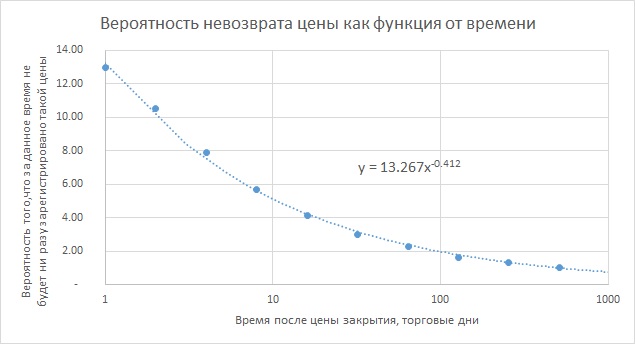

Михаил Самюэлевич пил чай. Уже много лет это была его персональная традиция – пить чай за полчаса до закрытия торгов. Пить чай и просматривать отчеты роботизированных систем об итогах торгов за день. Михаил Самюэлевич контролировал более трети торгового объема на крупнейших биржевых площадках в мире. Не сам, конечно. Совершать миллионы и даже тысячи операций в день одному человеку не под силу. Не под силу даже команде трейдеров. Уже давно, даже очень давно, более 80 % операций на всех биржах совершают роботы. Не огромные человекообразные, конечно. У торговых роботов нет физического тела. Это всего лишь строчки программного кода. Сотни и тысячи строчек кода, выполняемого отдельными компьютерами, суперкомпьютерами, кластерами суперкомпьютеров, разбросанных по всему миру. Алгоритмы сжирают биржевую информацию, от новостей в лентах до тиков, препарируют и перерабатывают ее в соответствии с замыслом автора алгоритма, подвергая всем известным видам анализа, и получают на выходе однозначный торговый сигнал, который отправляется в биржевые системы и реализуется в виде конкретных сделок по конкретным инструментам на конкретных торговых площадках. В последнее время у Михаила Самуэлевича работы было все меньше. Алгоритмы становились все совершеннее и совершеннее и контроль занимал все меньше времени. Фактически нужно было только просмотреть отчеты об ошибках или увидеть что-то необычное в истории сделок за день. И того и другого в последнее время было все меньше и все больше времени из традиционного чаепития Михаил Самюэлевич тратил на воспоминания о прошлом и размышления о будущем биржевой торговли. Вот и сейчас, просмотрев основные протоколы он не увидел ничего интересного и внутренним взором вернулся в далекий 1986 год, когда его биржевая карьера началась самым неожиданным образом. В тот день, который казался ему днем триумфа, он, самый молодой доктор наук из СССР, сделал блестящий доклад по стохастической математике на первой в соей жизни международной конференции Лондоне. Доклад касался очень узкой теоретической области и казался совершенно оторванным от реальной жизни, но, тем не менее, вызвал восторг научных мастодонтов, собравшихся в зале. А на вечернем кулуарном приеме, которые обычно сопровождают все мероприятия подобного рода и где, собственно, и происходит самое главное, к нему подошел неприметный человек, сидевший в первом ряду во время доклада и задавший пару весьма острых вопросов по теме во время дискуссии. Человек сделал Михаилу Самюэлевичу предложение от которого невозможно было отказаться. Действительно! Что такое старший научный сотрудник пусть даже стекловки по сравнению с биржевым монстром в самом центре финансового мира – на Уолл-стрит? Михаил Самюэлевич просто не вернулся в гостиницу делегации, а уже через неделю приступил к своим новым обязанностям в новом отделе одного из крупнейших мировых инвестбанков вместе с такими же как он математическими гениями, собранными разными способами со всего мира. К услугам отдела был мощнейший суперкомпьютер, закупленный инвестбанком у IBM. Официальные аналоги имели только NASA и советский ЦУП. Неофициальные использовались для моделирования стратегий мировой войны и разработок новых типов ядерного оружия. Метеорологи мечтали о подобной технике, но что такое прогноз погоды по сравнению с войной и торговлей на бирже? Первой задачей отдела был анализ всех известных методов торговли и разработка на его основе торговых алгоритмов. О, это был год адской работы! Тонны перфокарт и груды дисков с магнитной лентой заваливали все свободные технические помещения банка. Анализировалось все. От банальных технических индикаторов до самых современных на тот момент теорий цифровой фильтрации и моделей популяционной динамики. Из безумных астрологов, приглашенных в качестве консультантов, выжимались все ценные крохи информации, которая могла быть запрограммирована и использована для торговли. Математики переводили пространные рассуждения нобелевских лауреатов по экономике в сухие строчки кода для принятия торговых решений. Специальная группа лингвистического анализа обрабатывала новости и высказывания политиков в поисках возможности для покупки или продажи. Закупалась информация о действиях крупнейших операторов рынка на основе которой расшифровывались возможные алгоритмы торговли конкурентов. Итог был удивительным! Менее одного процента известных методов (как открытых, так и добытых отделом экономической разведки) можно было использовать для успешной и самое главное стабильно успешной торговли! Впрочем, даже этого процента вполне хватало для того, чтобы работа отдела вместе со стоимостью суперкомпьютеров, которых через год использовалось уже три, окупала себя с лихвой. А главное, накапливалась база провальных методов, которые можно было скармливать толпе под видом суперспособов быстрого заработка. И на этом тоже можно было зарабатывать деньги. То было золотое время! Пока не грянул гром. Михаил Самуэлевич хорошо запомнил тот октябрьский понедельник 1987 года. Он-то знал, что бы там не писали в отчетах комиссии по ценным бумагам и ФБР, в тот день кто-то начал целенаправленно действовать против роботов банка. Сначала это было незаметно, но когда индекс упал на 5 процентов появились первые подозрения. Времени было очень мало, а отключение компьютеров требовало согласований. Когда они были получены цены упали уже на 10 процентов. Закрытие позиций банка еще сильнее обвалило цены, а итоговый результат оказался фантастическим: минус 23 процента по индексу за один день. До сих пор это дневное падение остается рекордным в биржевой торговле. За один торговый день была проиграна годовая прибыль. В банке прошла массовая чистка. Сотрудники внутренней безопасности вместе с частными детективами и прикормленными сотрудниками ФБР искали кротов. В итоге начальник отдела с группой сотрудников были уволены. А может и не уволены, но факт заключался в том, что они перестали появляться на работе и отвечать на звонки по всем известным телефонам. Само существование отдела повисло на волоске. Основная проблема заключалась в следующем. Когда объем торгов, приходящийся на алгоритмы становится выше некоторого критического значения поведение цен становится вычисляемым. Это связано с тем, что успешных алгоритмов мало и их действия на рынке, вне зависимости от используемого метода анализа, имеют тенденцию концентрироваться около вполне определенных ценовых уровней и в течение вполне определенных временных интервалов. Но это полбеды. Поведение цен все равно остается очень сложным и найти точный алгоритм принятия решений невозможно. Основная беда заключалась в том, что некто Такенс (идеалист, которого так и не смогли купить) открыто опубликовал метод, который позволял по имеющейся истории торгов определить является ли ценовое поведение случайным, или же сгенерированым каким-то пусть и очень сложным, но, тем не менее, закономерным алгоритмом. А если поведение закономерно, то даже не зная алгоритма можно выстроить контрстратегию, основанную на прогнозе, который можно получить массой различных способов. Этим и воспользовались в тот черный понедельник конкуренты. Кем они были конкретно Михаил Самюэлевич не интересовался (в таких вопросах как нигде верна поговорка «меньше знаешь – лучше спишь!»), но по доходящим до него слухам ниточки тянулись в Лондон, Токио и... Москву (в ту самую стекловку, которая могла стать пристанищем Михаила Самюэлевича на долгие годы). Хозяев банка поставили вопрос ребром. Либо будет разработан алгоритм, который невозможно вычислить, либо отдел будет закрыт. Это и был момент истины для Михаила Самюэлевича! Его сугубо теоретическая работа в узкой области стохастической математики оказалась востребованной в самой что ни на есть практической области. Решение оказалось до смешного простым! В алгоритм нужно было добавить случайную компоненту. Простые случайные сделки. Случайно выбранные инструменты, случайно выбранные моменты времени, случайные объемы. Даже само количество случайных сделок можно было варьировать случайным образом! Да, конечно, это немного уменьшало общую прибыль, поскольку математическое ожидание результата случайных сделок строго равно нулю (а в реальности, с учетом комиссионных издержек, незначительно отрицательно), но вероятность вычислить алгоритм принятия решений так же снижалась практически до нуля (а, фактически, зависела от вычислительных возможностей компьютеров). План Михаила Самюэлевича был принят советом директоров банка и для отдела, да и для биржи в целом началась новая эра. Эра роботов. С тех пор прошло почти тридцать лет. Объем торгов, приходящийся на алгоритмы неуклонно рос и на долю банка неизменно приходилась максимальная доля алгоритмических следок. Прибыли? Прибыли... Сначала они были сверх, потом очень высокими, потом просто высокими, потом сравнимыми с альтернативами, потом выше банковского депозита... Это было связано с тем, что знание об успешных алгоритмах распространялось быстрее, чем появлялись новые методы, которые можно было использовать для успешной алгоритмической торговли. Действительно, что нового появилось в математических методах после 1987 года? Нейросети? О да, это была великолепная операция экономического шпионажа, когда первые образцы промышленных нейросетей увели из пентагона. Оказалось, однако, что эти машинные мозги великолепно справляются с распознаванием танков и самолетов вероятного противника, а так же хорошо различают «головы с плечей» и прочие «двойные вершины», но это не дает никакого статистического преимущества в торговле. Все чего добился от нейросетей Михаил Самюэлевич было подтверждение той базы неэффективных методов торговли, которая и так уже была собрана. Поэтому пришлось скормить нейросети конкурентам и широкому рынку, что дало примерно год форы (пока самые смышленые не разобрались что к чему и не переключились на действительно стоящие вещи). Потом были еще модификации метода главных компонент, локальный фрактальный анализ, варианты решения задачи о разладке и еще парочка методов менее полезных и известных. Новые идеи в математике появляются не каждый день. И даже не каждый год. А настоящие прорывы, позволяющие открыть новые направления и серьезно продвинуться в той же биржевой торговле так вообще встречаются даже не каждое десятилетие. И все они достаточно быстро распространяются среди алгоритмистов, создающих биржевых роботов. Поэтому конкуренция идет в основном за объем вычислительных мощностей, скорости подачи и обработки заявок и методы шифрации/дешифрации алгоритмов. Пресловутый «человеческий фактор», кстати, оказался весьма важным. Сделки людей, особенно новичков настолько иррациональны и нелогичны, что оказываются весьма существенным фактором маскировки действий алгоритмов. Как обычно к концу чаепития Михаил Самюэлевич задумался о том, что было бы, если бы сделки на бирже совершали только алгоритмы. В этом случае существует хоть и маленькая, но совсем не равная нулю вероятность того, что... От этих интереснейших воспоминаний и размышлений Михаила Самюэлевича отвлекли красные строки в отчетах роботов, которые стали появляться сразу на нескольких мониторах. Он бросил взгляд на тиковые графики наиболее важных индексов и его сердце забилось учащенно. Этого практически не могло быть, но именно этого он ждал все последние годы. Ждал и боялся, поскольку это точно полностью изменит его уже такую привычную жизнь. Ждал и надеялся увидеть воочию как исследователь. Ждал и готовился действовать быстро, наученный опытом пропавшего бывшего начальника отдела. Действительно, успешных методов анализа биржевой информации мало и они генерируют сигналы только в строго определенных временных и ценовых зонах. Поэтому существует хоть и небольшой, но совсем не нулевой шанс возникновения резонанса. И чем больше роботов на рынке, тем больше этот шанс. Все алгоритмы начинают совершать одинаковые сделки в одинаковые моменты времени. Как рота солдат на мосту. Если солдаты идут в ногу, и частота ударов ног совпадет с частотой колебаний самого моста, то амплитуда колебаний может резко вырасти и разрушить мост. И даже искусственная шумовая компонента может не спасти – если четверть солдат будет топать не в ногу, остальных трех четвертей вполне хватит для убийственного резонанса. Чего-то похожего ждал все последние годы Михаил Самюэлевич. Он хорошо представлял себе как может выглядеть такой резонанс на рынке: график из привычного изломанного превращается во что-то все больше похожее на синусоиду. Частота колебаний уменьшается, а амплитуда возрастает. Сначала она превосходит минутное колебание, потом часовое, очень быстро дневное а потом, через несколько достаточно коротких циклов наступает обвал. Мост рушится. Солдаты, и роботы летят в бездну, одни смешно кувыркаясь и размахивая конечностями, другие совершая хаотические и уже бесполезные сделки. Если только вовремя не заметят, если только не начнут противодействовать, если только не остановят торги, если... Слишком много если! Михаил Самюэлевич еще несколько мгновений смотрел на то как тиковый график превращается в синусоиду, потом достал из шкафа давно приготовленную на этот случай сумку с документами, запасом наличных и набором путешественника и быстро вышел из кабинета. Сейчас главное исчезнуть как можно быстрее, а в наступившем после глобального краха экономическом хаосе будет не до него. А биржа? Ну что биржа? Во времена Адама Смита жили же без глобального рынка капитала. Наверное, и теперь проживут.

P.S. Часть имен, названий и событий выдумана, но часть совершенно реальна. Доля реальности выбрана случайным образом. Резонансы в биржевых котировках можно наблюдать уже сейчас и совсем не так редко, как кажется. :) |

| ||||

Поиск котировок:Например: Газпром

|

|