Хорошо, что самому не надо писать: нашел обширный комментарий на русском. Дополню его двумя графиками и комментарием на английском.

ЛОНДОН, 15 июля /Dow Jones/. 8 банков провалили европейские «стресс-тесты»; совокупный дефицит капитала при наихудшем сценарии оценен в 2,5 млрд евро. Об этом заявил европейский банковский регулятор European Banking Authority в пятницу.

16 банков прошли тесты с трудом. В целом испытаниям были подвергнуты 90 важнейших кредитных институтов Европы; основным вопросом было — жизнеспособны ли они в условиях экономического спада и сложной ситуации в финансовой системе.

Результаты тестов довольно-таки благоприятны для большинства европейских банков, поэтому реакция инвесторов и аналитиков, скорее всего, будет достаточно скептической. По мнению экспертов, порядка 20 банков должны были потерпеть неудачу в тестах — и им должны были потребоваться десятки миллиардов евро нового капитала.

Прошлогодние тесты также не вызвали доверия — они были весьма мягкими. Несмотря на это, 7 банков не смогли преодолеть этот барьер, их дефицит капитала составил 3,5 млрд евро.

Новые тесты, проводившиеся с начала марта, стали очередной попыткой лиц, принимающих решения, обуздать финансовый кризис. Целью было утихомирить опасения инвесторов, аналитиков, регуляторов, банкиров в отношении того, что кредиторы располагают громадными портфелями рисковых кредитов и ценных бумаг /причем информации о их стоимости нет/, которые могут обрушить банковские системы и целые экономики.

Тесты 2011 г проверяли способности банков 20 стран работать в условиях 2 лет роста безработицы, падения цен на жилье и других неблагоприятных факторов, которые были названы регуляторами «наихудшим сценарием». От банков, чьи буферы капитала составили при таких условиях менее 5% взвешенных риском активов, потребуется привлечь новые средства до конца года путем продажи акций или активов. Тем, кому не удастся достичь этого, необходимо будет обратиться к своим национальным правительствам за помощью.

Испания, чьи экономика и банковская система сильно пострадали от краха на рынке жилья, оказалась в количественном отношении слабейшим звеном — целых 5 ее банков не смогли достичь заветного уровня 5%, сообщает EBA. Еще 7 испанских банков прошли тест с трудом, их коэффициенты капитала составили 5-6%.

2 греческих и 1 австрийский банк также провалили тесты. С трудом их прошли 1 банк с Кипра, 2 — из Германии, 2 — из Греции, 1 — из Италии, 2 — из Португалии, 1 — из Словении.

В Ирландии, которой пришлось принять масштабную зарубежную помощь прошлой осенью после резкого ухудшения ситуации в банковской системе, все 3 протестированных банка легко прошли испытания.

Небольшое число банков, которые не соответствуют требования, обусловлено тем, что в последний год в секторе активно привлекались капиталы. По информации EBA, банки, подвергнутые тестированию, привлекли 60 млрд евро в первые 4 месяца 2011 г. Если бы тесты проводились на основе финансовых позиций банков на 31 декабря 2010 г, их не смогли бы пройти 20 кредитных институтов, причем дефицит капитала составил бы 26,8 млрд евро.

Другая причина сравнительно благоприятных результатов тестов — довольно-таки мягкие предположения, которые были заложены в их основу. Так, наихудший сценарий предполагает уровень безработицы в Испании в этом году 21,3%, в следующем — 22,4%. При этом в конце 1-го квартала в стране было 21,29% безработных.

Помимо этого, тесты не проверяли на прочность глубину и стабильность банковских пулов депозитов и других источников финансирования — иначе говоря, как будут действовать кредиторы, если Греция или Португалия, к примеру, объявят о дефолте?

«Стресс-тесты проверяют банковскую систему на устойчивость к шоку — но не слишком жесткому», — подчеркивает Марчел Александрович из Jefferies International Ltd.

Представители EBA в частном порядке признают, что некоторые из предположений тестов никак не относятся к действительно кошмарным экономическим сценариям. По их словам, истинная ценность тестов — в увеличении транспарентности банковской системы. Для этого банкам нужно было раскрыть свои риски с самых разнообразных сторон — от греческих суверенных долгов до датских деривативов и мальтийских ипотечных кредитов. На этот раз потребовалась информация по 3200 категорий против 149 в прошлогодних тестах.

Увеличение транспарентности, полагают в EBA, позволит смягчить опасения в отношении скрытых убытков на балансах некоторых банков.

«Это упражнение в повышении прозрачности в большей степени, чем что-либо еще», — подчеркивает Эндрю Лим из Espirito Santo Investment Bank. «Цель не состоит в том, чтобы развеять опасения в отношении суверенных долгов. тесты всего лишь должны помочь определить, каким банка и в каком объеме нужен дополнительный капитал».

EBA, новый регулятор, базирующийся в Лондоне, пытался сделать процесс достаточно достоверным после того как в прошлом году качество и результаты тестов были поставлены под вопрос. 7 банков, которые провалили тесты в 2010 г, были или уже национализированы, или находились в процессе слияния с другими институтами. Это позволило регуляторам и политикам не предпринимать решительных мер по укреплению своих банковских систем.

В США имела место совершенно другая ситуация — весной 2009 г там были проведены стресс-тесты, которые эффективно положили конец панике. 9 из 19 крупнейших банков были признаны недостаточно капитализированными и их обязали привлечь 75 млрд долл.

Новые тесты EBA симулируют более жесткие экономические условия и требуют от банков соответствия куда более высокому коэффициенту капитала, чем в 2010 г. EBA также удалось справиться с попытками банков обойтись малой кровью. Так, они более не смогут просто утверждать, что их балансы будут сокращены, а прибыль вырастет — и это позволит покрыть дефицит капитала. Результаты каждого банка будут рассмотрены регуляторами другой страны, а также представителями EBA и ЕЦБ.

Ужесточение процесса вызвало протесты от таких стран как Испания и Германия, где регуляторы, политики и банки публично заявляли, что результатом может стать паника.

Осознав в среду, что тест будет провален, немецкий Helaba запретил EBA публиковать его результаты. Этого банка нет в числе тех 8, которые не прошли тесты, и о которых было объявлено сегодня.

А так выглядят результаты стресстестов.

Большинство банков в этом списке – испанские. Но в этом нет ничего особенного, т.к. Испания предложила наибольшее число банков для участия в стресстестах.

Участвовавшие в стресстестах испанские банки представляли 93% всех банковских активов страны.

Spanish banking sector in focus

It was Spanish banks in particular that attracted negative attention on Friday, with 12 of the 24 banks that failed or nearly failed (Tier 1 Capital Ratios below 6%) being Spanish. In particular, Caja de Ahorros del Meditarraneo was in the spotlight since it came out with a EUR947 million capital shortfall – nearly half of the aggregate capital shortfall of the eight banks failing.

But it is important to keep in mind that Spain also had the biggest number of banks participating in the test, and that the failing banks are relatively small. In total, 25 Spanish banking groups, representing 28% of the total sample and 93% of total Spanish banks' assets, participated in the stress tests. The five failing Spanish banks only represent 9% of total Spanish banking assets.

The Spanish Economic Ministry said on Friday that 'overall, the banking system in Spain is adequately capitalised'. Furthermore, the Ministry added that 'the Spanish financial system has a Core Tier 1 Capital Ratio after the stress test of 8.6%, with an excess of capital of EUR71,644 million over the 5% set by EBA. In the baseline scenario, this figure increases to 10.5% of Core Tier 1' (see statement).

The fact that it is primarily Spanish banks that do not meet the requirements reflects the collapse of the Spanish housing market. Market participants and rating agencies have previously expressed concerns about the solvency of the Spanish cajas (regional savings banks). There remains a lot of uncertainty about the size of the potential losses that the Spainsh cajas will eventually have to endure, due to their lending to real estate and construction activity, as we do not know how much more Spanish house prices will decline.

The Spanish banking system is currently undergoing a transformation. Earlier this year, new legislation was passed that increased significantly the capital requirements for Spanish credit institutions (Royal Decree Law 2/2011). If the Spanish banks themselves are not able to raise the necessary private capital, the Fund for Orderly Bank Restructuring (FROB) will be ready to provide public support temporarily. The FROB has financing capabilities of up to EUR99bn, has already invested EUR10bn in credit institutions and holds EUR9.8bn in liquidity.

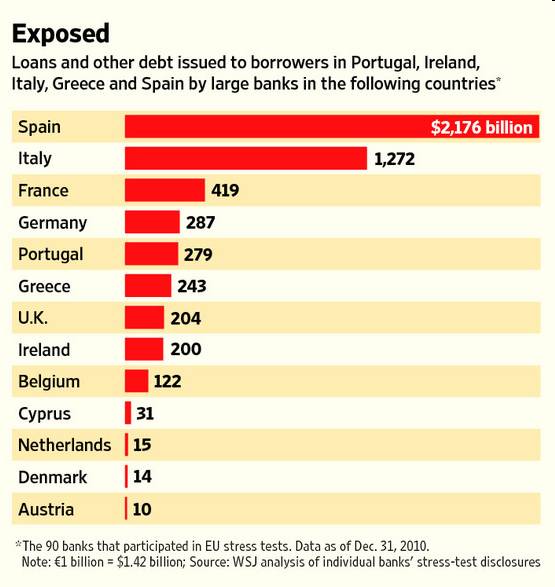

Интересен еще следующий график из исследования WSJ. На нем показан объем займов в странах PIIGS банков, участвовавших в стресстестах.

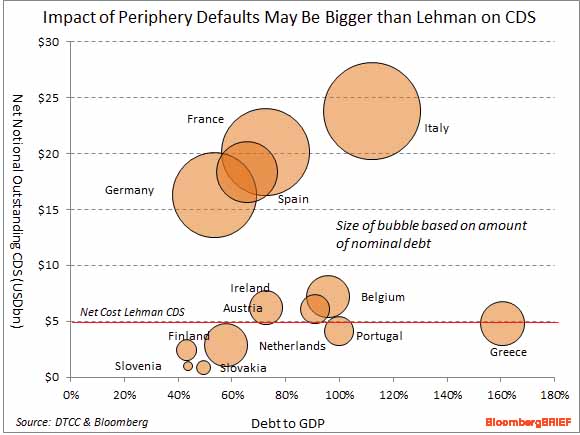

Европейская банковская система – это колосс на глиняных ногах.