|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 21 МАРТА 2012 ГОДА. Вчерашняя коррекция, которая началась еще во время азиатской сессии и продолжалась вплоть до начала американской, была вызвана выступлением одного из руководителей BHP Billiton, в котором тот посетовал на уменьшение спроса на металл в Китае. Подробности здесь: UH-OH: A Global Mining Giant Just Warned China's Demand For Iron Ore Is 'Flattening' Американский рынок тоже открылся с гэпом вниз, но затем большая часть снижения к концу сессии была выкуплена. Продолжается позитив в американском финансовом секторе.

В тоже время энергетический сектор и сектор commodities вызывают все больше опасений. Греция, а также вся еврозона с ее долговыми проблемами на какое-то время ушли в тень. В центре внимания теперь Китай. Помимо смены экономических приоритетов выявились политические разногласия внутри элиты. Картинка в Shanghai Composite очень похожа на разворотную.

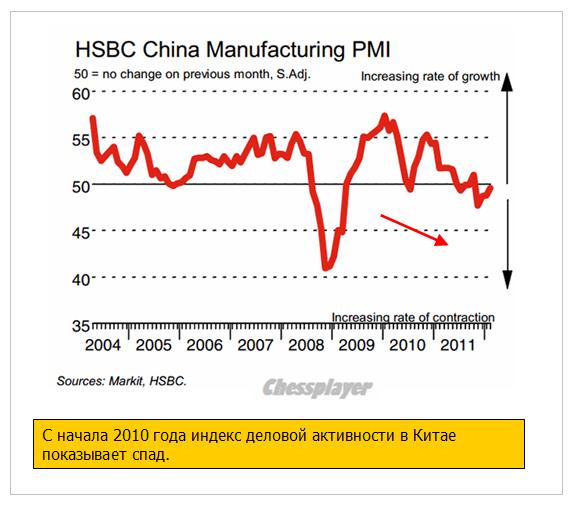

Завтра в 6.30 по Москве выйдет индекс деловой активности в производственном секторе Китая, рассчитываемый банком HSBC. Сейчас эта статистика приобрела особое значение и может вызвать сильную реакцию рынка.

Тренд в этом экономическом индикаторе очевиден. Если индекс завтра покажет продолжение снижения, то мы можем увидеть коррекцию в рискованных активах. Думаю, что завтрашний выход PMI в Китае будет сдерживать сегодня рост на американском рынке, даже если тот случится. Вопрос в том, что если значение PMI составит 48 или ниже, способно ли это развернуть среднесрочный восходящий тренд на фондовых рынках? Думаю, что, скорее всего, этого окажется недостаточно. Драйвером для среднесрочного разворота ИМХО станут плохие данные по американской экономике. Сегодня же в европейскую сессию в отсутствии статистики в еврозоне главными драйверами станут минутки Банка Англии (13.30) и проект бюджета страны на будущий год (16.30 по Москве). Это событие может вызвать серьезное движение в GBP/USD, которое отразится на других USD-парах и риске в целом. Вечером выступает глава ФРС Бен Бернанке, на речи которого рынки реагируют наиболее остро и здесь я не ожидаю позитива. Put/call –коэффициент показывает рост медвежьих настроений на американском рынке акций, но до окончания бычьего рынка согласно этому индикатору еще далеко.

Полагаю, что завтрашняя статистика в Китае является достаточно серьезным фактором, который поставит барьер сегодняшнему росту рынка. А далее многое будет зависеть от тех цифр, которые мы получим. Art Cashin недоумевает: огромная гора кэша образуется от продажи US Treasuries, но никто не знает, куда она направляется. ART CASHIN: A Mountain Of Cash Is Piling Up With Treasury Bonds Selling Off And Nobody Knows Where It Is Going Объемы на фондовом рынке низкие, роста во время обвала US Treasuries на рынке акций практически не было, commodities падают. Интересно было бы знать ответ на это вопрос.

|