|

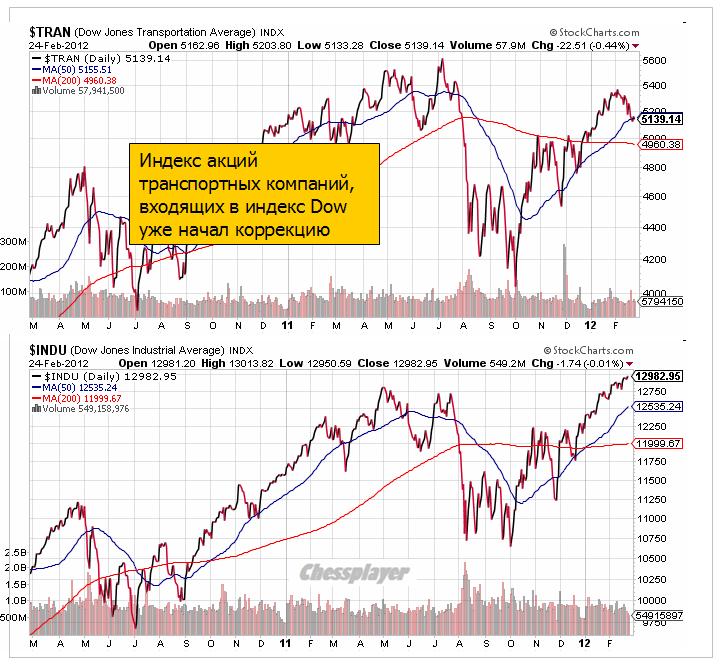

Хочу прокомментировать статью одного из лучших аналитиков Уоллстрит – Дэвида Розенберга, который в последнее время работает в Канаде. Этот год имеет шансы стать повторением прошлого года. David Rosenberg Presents The Six Pins That Can Pop The Complacency Bubble ДЭВИД РОЗЕНБЕРГ: ШЕСТЬ ШИПОВ, КОТОРЫЕ МОГУТ ПРОКОЛОТЬ ПУЗЫРЬ САМОДОВОЛЬСТВА. Вот эти шесть шипов 1. The nascent job market improvement was little more than a reflection of deteriorating productivity growth. Самая большая ошибка, какую можно сделать – это экстраполировать нынешние благоприятные данные по занятости на будущее. 2. The ballyhooed housing recovery represented a weather report. January was the fourth warmest on record, skewing the data, and February looks to be a record for balmy temperatures. As such, we could be in for a setback in the housing data, and the latest weekly data on mortgage applications for new purchases may already be signaling a renewed downturn in sales activity. Намеки на восстановление рынка недвижимости – погодный феномен. 3. The European recession is just getting started (See Recession Looms for 10 Nations on page 2 of the FT) and the impact on Asian trade flows is already evident in the data — with Chinese export growth completely vanishing in January and manufacturing diffusion indices flashing modest contraction in February. We are potentially one to two quarters away from seeing a significant shock to the U.S. GDP data from an eroding net foreign trade performance. Рецессия в Европе только началась. Данные по экспорту Китая за январь и февраль – этому свидетельство. Здесь идет самое важное Мы потенциально в одном или двух кварталах от значительного шока от данных по ВВП, которые нас ждут. . 4. What upset the apple cart this time last year was the run-up in oil prices, followed by a lag with a surge in gas prices at the pump. So instead of getting the 4.0% first quarter GDP growth number in 2011 that many pundits anticipated, we got 0.4% instead — right digits but in the wrong place. The problem was energy costs and what that did to the GDP price deflator — it crushed real economic growth (this time it's not the Arab Spring but heightened Israel-Iran tensions at play). Within 24 hours of the release of that GDP report in late April, the stock market peaked for the year. Как это было в прошлом году, когда вместо ожидаемой многими цифры в 4% получили 0,8% - правильные цифры, но в неправильное время. За 24 часа до выхода этих цифр рынок сделал максимум года. Нечто подобное нас может ждать и в этом году, поскольку ситуация в чем-то повторяется. The transport stocks see what's coming, having peaked on February 3rd, and since then this group has suffered 9 losses out of the past 13 sessions, representing a 4% decline from the nearby peak. This is a bit of a problem for the bulls because the transports never did confirm the new highs that the Dow and S&P 500 made — and the index is now at a critical juncture as it kisses the 50-day moving average on the downslope. Проблема в затратах на энергоносители и в том, какое влияние они оказывают на ценовой дефлятор ВВП. Транспортный сектор рынка акций сделал пик 3 февраля, и с того момента эта группа акций в 9 из 13 раз понесла потери, представив нам снижение в 4% от недавнего пика. Это проблема для быков – что транспортный индекс не сумел подтвердить недавние хаи по Dow и S&P 500 и индекс сейчас находится в критическом состоянии, поскольку уже коснулся 50-дневной скользящей средней. Добавлю рисунок, поясняющий этот пункт.

5. This hurdle will likely only become apparent in the second half of the year and it relates to tax uncertainties and the implications for rising personal and corporate savings rates. Эта проблема станет наиболее очевидной во второй половине и будет усугубляться неопределенностями в налоговой сфере. 6. Financial contagion. Монетарные власти пытаются лечить кризис вливанием огромных порций ликвидности, но с точки зрения экономики от этого не польза, а один только вред. Once again, oil prices have ratcheted up and with a lag, we can probably expect a return to $4 per gallon for regular gas at the pumps by the time spring rolls around. The front page of the USA Today makes the case for why $5 per gallon is likely coming ... that would represent more than a $200 billion drag out of household cash flows. As it stands, consumers have responded by cutting back on energy usage at a pace we have not seen in 15 years. Note that motorists in California are already paying north of $4 per gallon. And Brent crude prices have hit record highs in the U.K. in sterling terms and back to 2008 levels in euro terms for the already recession-gripped euro area. Как и в прошлом году цены на нефть устремились в небо. Тогда причиной было QE2 и «арабская весна», сейчас – Иран. Если цена на бензин достигнет 5 долларов – это будет означать изъятие из бюджетов домашних хозяйств 200 млрд. долларов. Потребители ответят на это экономией затрат на энергоресурсы, невиданной за последние 15 лет. The lack of confidence is so palpable that some corporates in Portugal, like Portugal Telecom, trade at a 600 basis point discount to comparable government bonds. Even Italy is far from out of the woods (let alone Spain) — the ECB's intervention efforts may have helped drag 10-year yields down to 5.4% from the recent peak of over 7%, but debt and debt-service dynamics are such that fiscal sustainability can only be achieved, barring an economic boom (which is not in the cards), if yields can break decisively below 4% and stay there. Доверие к государственным облигациям стран еврозоны вернулось, но оно не вернулось к корпоративным бондам. Бюджетная несостоятельность PIIGS сохраняется. Италия сможет обслуживать свой долг только в том случае, если доходность по 10-year бумагам упадет ниже 4%.

|