|

Новая цель по акциям Газпрома составляет 157 руб., а рекомендация сменилась с «покупать» на «держать». До тех пор пока компания не разрешит проблемы, которые негативно влияют на ее капитализацию, существенного роста котировок ожидать не стоит. Главные трудности корпорации связаны с сокращением доли внутреннего и европейского рынка и раздутой инвестпрограммой. С вершины лишь один путь — вниз Монопольное положение компании в условиях формирования рыночной экономики может означать лишь одно — либерализацию газового рынка в дальнейшем, рост добычи газа независимыми производителями и при более свободном доступе к трубам снижение доли рынка Газпрома. Именно это и продолжает происходить на внутреннем рынке газа России.

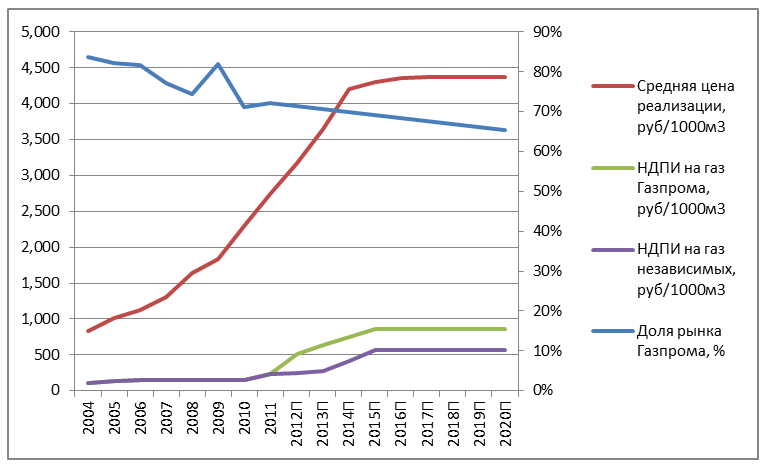

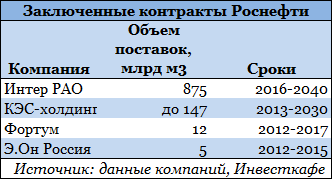

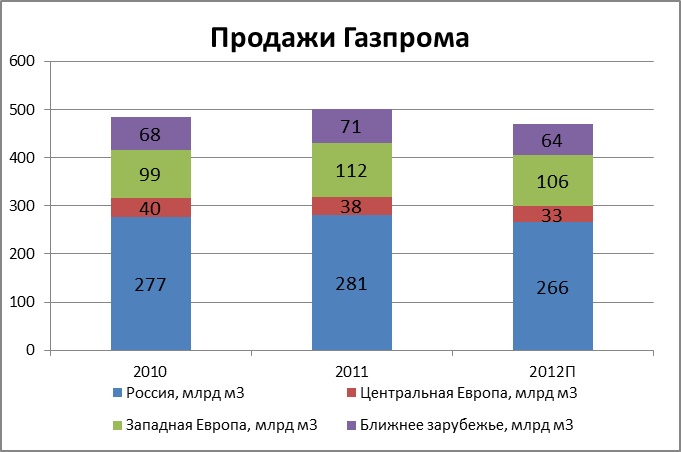

Для этого есть две основные причины. Первая — растущая привлекательность внутреннего рынка газа благодаря плановому повышению тарифов государством. Еще в 2010 году российский рынок стал безубыточным для Газпрома, и дальнейший рост цен лишь способствовал активному развитию независимых игроков. Вторая причина — дискриминационная налоговая политика в отношении Газпрома, или, лучше сказать, налоговая политика, поощряющая независимых производителей газа. НДПИ на газ для Газпрома в 2012 году более чем в два раза превышает НДПИ на газ, добытый независимыми производителями. По итогам 2012 года добыча Газпрома сократилась на 5% до 487 млрд куб. м, в то время как у Новатэка добыча по итогам года выросла на 7% и составила 57,3 млрд куб. м. Продажи Газпрома на внутреннем рынке также сократились. В дальнейшем уменьшение доли рынка Газпрома лишь продолжится. В прошлом году Новатэк и Роснефть заключили ряд крупных контрактов с бывшими клиентами Газпрома. В текущем году истекает более трети долгосрочных контрактов компании на поставку газа в России, и наверняка клиенты продолжат уходить от Газпрома к независимым компаниям, так как последние могут предложить более выгодную цену.

Crazy Russians Несмотря на растущую привлекательность основного для Газпрома рынка — внутреннего, финансовые результаты компании по-прежнему в большей степени зависят от ситуации на внешних, экспортных рынках. Самым важным для Газпрома является европейский рынок, на который приходится порядка 68% продаж компании в натуральном выражении.

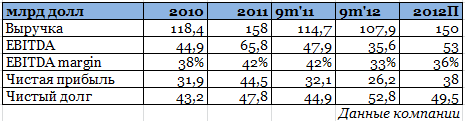

По итогам 2012 года компания прогнозирует снижение выручки на 5%, уменьшение EBITDA на уровне 19-20%, и снижение чистой прибыли на 15%. Основная причина — спад потребления российского газа иностранными клиентами Газпрома. Несомненно, одной из причин этого стали экономические проблемы в еврозоне.

Однако есть и более веские причины, по которым потребление газа Газпрома в Европе снижается, а именно высокие цены и жесткие условия долгосрочных контрактов.

Многим клиентам Газпрома удалось добиться скидок на газ, цена которого привязана к корзине нефтепродуктов, в результате чего в бюджет компании на 2012 год заложены ретроактивные скидки на газ в размере 300 млрд руб. Норвежская Statoil уже пошла на уступки потребителям, привязав цену поставок газа к спотовому рынку, и то, что Газпрому имеет смысл двигаться в том же направлении — очевидно. Клиенты недовольны не только тем, что цена на газ Газпрома существенно превышает спотовые цены, но и жесткими условиями «бери или плати», заложенными в долгосрочные контракты компании. Турция в прошлом грозилась сокращать закупку газа по контрактам, в которых заложены условия оплаты за неотобранный газ. Украина и вовсе отказалась уплачивать $7 млрд, которые с нее взыскивает Газпром по условию «бери или плати».

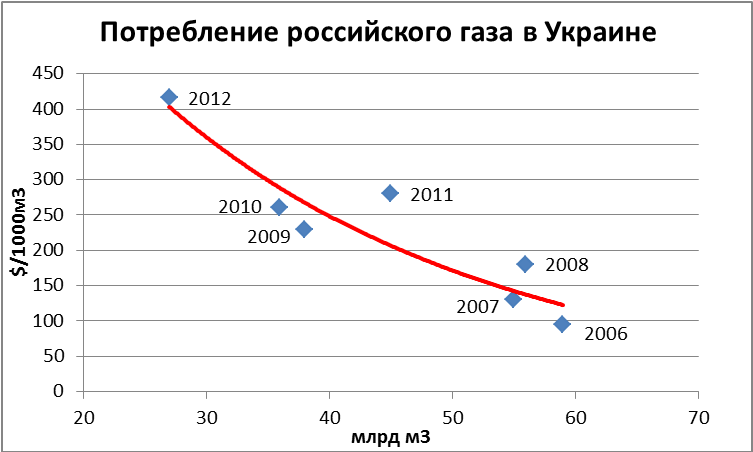

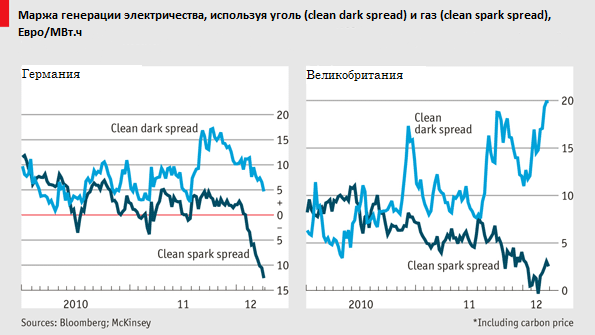

Резюмируя, отмечу, что Газпрому просто необходимо вести более мягкую ценовую политику в отношении своих иностранных клиентов, иначе ставшее нормой недовольство перерастет в стабильное снижение потребления газа. До сих пор Газпром непоколебим в этих вопросах, хотя пример Украины показывает, что снижение цены привело бы к относительно большему потреблению газа и, соответственно, к росту выручки. Дополнительным аргументом в пользу этого служит тот факт, что в ряде европейских стран стало выгоднее строить угольные электростанции.

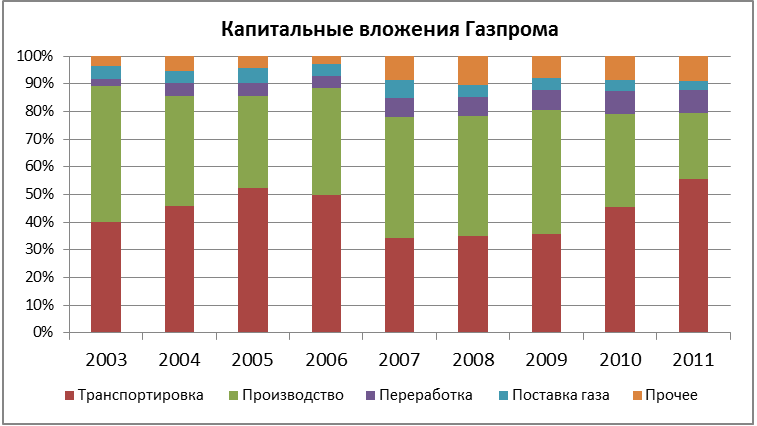

Деньги в трубу Учитывая снижение добычи компании при сокращении продаж как в России, так и за рубежом, Газпром продолжает активно инвестировать в добывающие и в газотранспортные мощности.

При всех вышеописанных проблемах Газпрома, он не планирует сокращать инвестпрограмму. Недавно стало известно, что расходы на увеличение мощности внутренней ГТС России для обеспечения Южного потока достаточными объемами газа, превысят $16 млрд, в то время как стоимость самого газопровода составит порядка $20-25 млрд до 2017 года. Среди других крупнейших проектов компании — трубопровод Якутия — Хабаровск — Владивосток, стоимость строительства которого может составить $20-25 млрд до 2015 года.

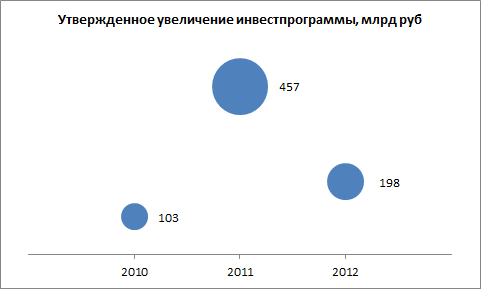

В конце 2012 года Газпром утвердил инвестпрограмму на 2013 год, которая существенно ниже ожиданий инвесторов. Капитальные вложения в 2013 году должны составить 660 млрд руб., а с учетом Газпром нефти и Газпром энергохолдинга — порядка 900-950 млрд руб. Однако доверия к подобным цифрам у инвесторов мало. В 2010 году увеличение инвестпрограммы по сравнению с бюджетом составило 103 млрд руб., в 2011 году — 457 млрд руб., а в прошедшем 2012-м — 198 млрд руб. По нашим прогнозам, общий размер инвестиций Газпрома с учетом нефтяных и энергетических сегментов может составить порядка 1,5 трлн руб. в 2013 году.

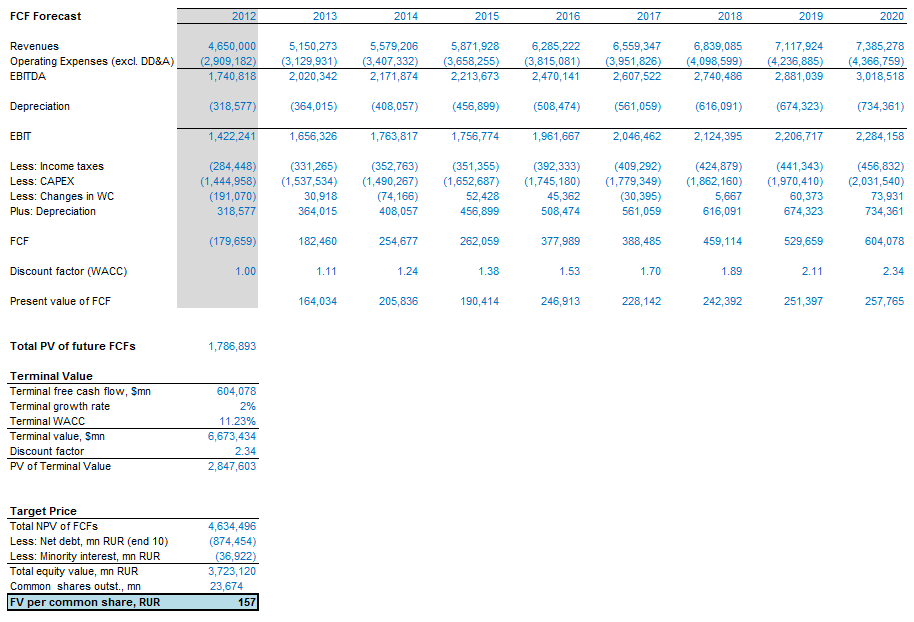

Я учел все вышесказанное в DCF-модели Газпрома, в результате чего целевая цена снизилась со 191 руб. до 157 руб., а рекомендация изменилась с «покупать» на «держать». Текущий потенциал роста у акций компании составляет 14%. |

| |||||||||||||||||||||||||||||||||||||||||||||

Поиск котировок:Например: Газпром

|

|

© 2025 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.