|

Трансконтейнер, 50% акций которого принадлежит РЖД, отчитался по МСФО за 2015 год, сообщив о росте выручки на 16,2% и падении чистой прибыли на 22,6%.

Несмотря на неблагоприятные макроэкономические условия и, как следствие, снижение объема железнодорожных контейнерных перевозок, в 2015 году Трансконтейнер сумел нарастить рыночную долю на 1,8%, до внушительных 47%. Правда, объем контейнерных перевозок компании в России за отчетный период снизился на 5,3%, до 1 390 тыс. ДФЭ. Стоит отметить, что российский рынок железнодорожных контейнерных перевозок в целом сократился более заметно — на 8,0%, а значит Трансконтейнер по праву может считать свой результат локальным успехом. Вместе с тем объем международных перевозок компании упал почти на 12% из-за сильного падения на экспортном и транзитном направлениях.

Совокупная выручка компании выросла на 16,2%, до 42,5 млрд руб., но за вычетом стоимости услуг соисполнителей доходы Трансконтейнера все же опустились примерно на 1%, до 20,3 млрд руб. Причинами этого в стали сократившиеся объемы перевозки и терминальной переработки контейнеров, а также неблагоприятная ценовая конъюнктура. Скорректированные операционные расходы, за вычетом затрат на оплату услуг сторонних организаций-соисполнителей по основной деятельности, увеличились почти на 4%, до 17,8 млрд руб. из-за повышения тарифов РЖД, инфляции издержек, а также возросших трат на порожние пробеги ввиду дисбаланса между импортом и экспортом на российском рынке контейнерных перевозок. Поэтому вполне закономерным результатом стало падение операционной прибыли Трансконтейнера почти на 20%, до 3,3 млрд руб. с прошлогодних 4,1 млрд.

Финансовые статьи отчетности не внесли серьезных изменений в общий расклад. Нетто финансовых расходов уменьшилось с 497 млн до 356 млн руб. А прошлогодняя прибыль от курсовых разниц, принесшая перевозчику почти 1 млрд руб., свелась к нулю. Именно из-за этого фактора чистая прибыль Трансконтейнера упала сильнее операционной — на 22,6%, до 2,8 млрд руб. EBITDA сократилась на 16,5%, до 6,5 млрд руб., что привело к падению рентабельности по этому показателю с 38,1% до 32,1%.

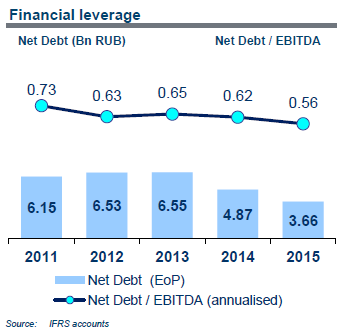

Позитивной остается ситуация с долгом, которая на сегодняшний день не вызывает никаких опасений. Если в 2014 году чистый долг оценивался в 4,87 млрд руб., то в конце минувшего года он сократился на четверть — до 3,67 млрд. Благодаря этому соотношение NetDebt/EBITDA снизилось с 0,62х до 0,56х, что является более чем комфортным уровнем для любой компании.

Продолжающийся спад в российской экономике продолжает оказывать негативное влияние на железнодорожные контейнерные перевозки, и выхода из рецессии вряд ли стоит рассчитывать на восстановление положительной динамики на этом рынке. Еще одним риском для Трансконтейнера является усиление конкуренции, причем не только между железнодорожными операторами, где компания отлично справляется со своей задачей, расширяя долю на этом рынке, но и между различными сегментами транспортного рынка. Однако здесь тоже можно найти определенный положительный момент, ведь конкуренция рождает качество, и руководство Трансконтейнера уже заявило о проведении мероприятий по повышению операционной эффективности и оптимизации бизнеса. Учитывая, что рынок российских контейнерных перевозок фундаментально остается довольно слабым, потенциал его роста огромен, нужно его лишь реализовать, постепенно увеличивая уровень контейнеризации в стране. Но, повторюсь, это возможно только при условии роста российской экономики, которого мы уже так заждались, а значит покупка акций Трансконтейнера подходит исключительно долгосрочным российским инвесторам, которые готовы ждать, получая при этом стабильные ежегодные дивиденды с доходностью не более 3-4%. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

| ||||

Поиск котировок:Например: Газпром

|

|