|

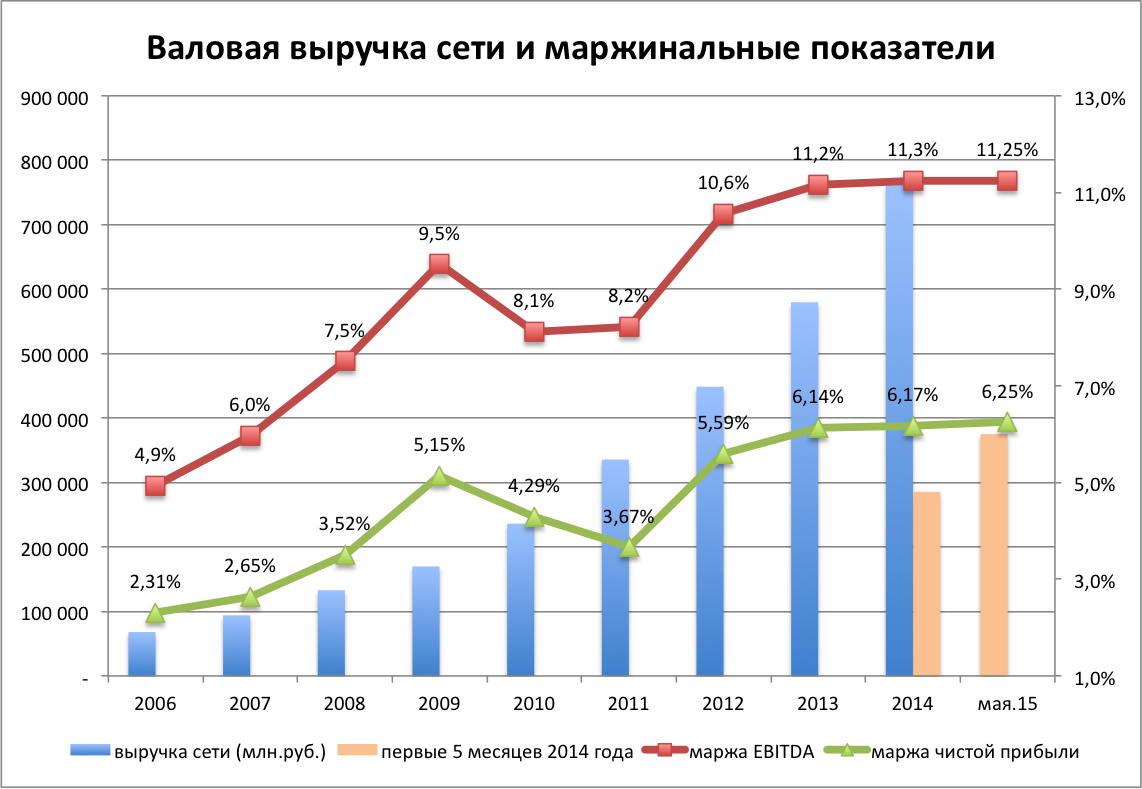

Продовольственная инфляция в России, наконец, стала сбрасывать свои темпы. Уже к декабрю 2015 года ожидается, что ее уровень замедлится до 13,6%. Однако крупные ритейлеры по-прежнему не могут похвастаться рекордным приростом своих оборотов, отмечая его двукратное замедление. Так, продажи сети Магнит в августе 2015 года, заметно уступая динамике 1-го квартала, выросли всего на 20,8%, Дикси — и вовсе на 12,9%. Но не все так плохо, как может показаться на первый взгляд, ведь, несмотря на сокращение покупательской активности и, как следствие, замедление рост продаж, ритейлеры могут рассчитывать на высокую рентабельность. Судя по прогнозам ведущих аналитиков, в последующих двух кварталах средняя валовая рентабельность крупных розничных сетей может порадовать своим ростом до 28,7%, а рентабельность по EBITDA превышением отметки в 10%, что станет очередным рекордом. Обычно валовая рентабельность достигает своих максимальных значений по истечении двух-трех кварталов после скачка инфляции, к тому же она, как правило, растет в 4-м квартале наряду с ускорением продовольственной инфляции. Примером может послужить май 2008 года, когда среднее значение валовой рентабельности Магнита, X5 Retail Group и Дикси к декабрю этого же года побило все рекорды, достигнув 25% при продовольственной инфляции в 22%.

Конечно, на фоне повышенного внимания государства к ценообразованию в отрасли стоит учитывать, что в случае принятия решения крупными ритейлерами вложить часть своей прибыли в снижение цен вполне вероятно незначительное снижение до 9,7% уровня средней рентабельности EBITDA в 4-м квартале. Известно, что Госдума уже приняла законопроект о сокращении совокупного размера бонусов поставщикам сетей до 3%, а Минпромторг и вовсе выступил за их обнуление и перевод маржи ритейлеров в наценку, хотя крупные сети готовы уже и к этому. В целом, прогнозы по рентабельности ритейлеров вполне оптимистичны, однако есть ряд факторов, которые могут омрачить положение дел. Речь идет об общей неопределенности, заметно сдавшей покупательской способности населения в реальном выражении, а также отсутствии роста зарплат. Ведь определяющим моментом в рентабельности розничных продавцов является не только цена, но и структура покупательской корзины, в которой заметно сократилась доля прибыльных для ритейлеров товаров. Доходы покупателей снижаются, затраты же напротив растут, люди становятся беднее, а сети все чаще инвестируют в цены, что ставит под сомнение будущие рекордные значения валовых прибылей. Клиенты в большей степени используют «магазины у дома», чтобы исключить крупные траты, от которых сложно удержаться в больших магазинах, к тому же люди активно ищут промоации, а также все чаще отдают предпочтение товарам с низкой ценой, а не известным брендам. Таким образом, общее количество товаров в корзине сокращается.

Однако не стоит спешить с выводами, ведь впереди более перспективный 4-й квартал наряду с празднованием Нового года, когда граждане охотнее тратят свои деньги, приобретая более дорогие товары. Как правило, маржа в период с октября по декабрь выше, чем в других кварталах. К тому же в обороте крупных сетей заметно прибавила доля собственных торговых марок, что гораздо прибыльнее с точки зрения валовой маржи. Таким образом, конец 2015 года вполне может быть рекордным для ритейлеров, если этому не помешает спад покупательской активности и пристальное внимание чиновников к отрасли. Если рассуждать о продуктовом ритейле с точки зрения фондового рынка, то самой интересной идеей для инвестиций представляются акции Дикси. Среди других российских представителей этого сегмента данные бумаги единственные имеют значительную рыночную недооценку, исходя из сравнения по мультипликатору P/E. На фоне укрепления рубля, которое мы наблюдаем в течение последних недель, по итогам 3-го квартала есть все шансы увидеть небольшое улучшение показателей Дикси. Рекомендация по акциям Дикси — «покупать». Потенциал роста — более 100%. |

| ||||

Поиск котировок:Например: Газпром

|

|