|

Amgen Inc. (NASDAQ: AMGN) транснациональная биофармацевтическая и крупнейшая в мире независимая биотехнологическая компания отчиталась за 3-й квартал. Как следует из представленного документа выручка Amgen увеличилась с $5,72 млрд до $5,81 млрд. Прибыль выросла на 8%, до $2,01 млрд. На этом фоне был повышен собственный прогноз по годовой прибыли с $11,10-11,40 до $11,40-11,55 на акцию. Вместе с тем результаты Amgen оказались немного слабее, чем ожидали аналитики. Несмотря на это, на мой взгляд, у компании есть потенциал роста.

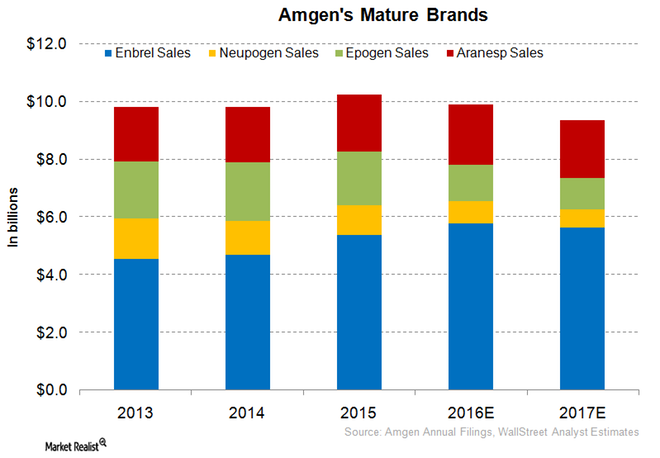

Источник: investors.amgen.com. Издержки компании в 3-м квартале сократились на 3% г/г. Свободный денежный поток составил 3,4 млрд. Для биотеха очень важно иметь свободные средства, так как в этой отрасли очень сильна конкуренция и велика потребность в сделках M&A. В сентябре 2015 года Zarxio Novartis выпустила свой препарат filgrastim, аналог Neupogen Amgen, что стало неблагоприятным фактором для выручки Amgen. Ожидается, что продукция других компаний сектора негативно отразится и на доходах от препарата Enbrel Amgen. Пока этого не произошло, я рассчитываю, что выручка компании в целом останется стабильной.

Источник: Amgen Filings, WallStret Analyst Estimates. В то же время у компании достаточно новых продуктов, из которых аналитики выделяют наиболее перспективные — Repatha и Kyprolis. Выручка от продаж Kyprolis демонстрирует устойчивый рост благодаря повышенному спросу в США и выходу на европейские рынки. Выручка от Repatha также поднимается хорошими темпами, но для потребителей продукт не слишком доступен из-за дороговизны. Компания ведет переговоры с властями США и других государств о компенсации за цены на этот препарат, поэтому есть основания рассчитывать, что новые продукты Amgen в среднесрочной перспективе внесут заметный вклад в ее выручку.

Источник: Amgen Filings, WallStret Analyst Estimates. Стоит отметить, что рынок биотехнологий с начала 2016 года оказался под большим давлением из-за заявлений кандидата в президенты США от Демократической партии, обещавшей ограничить рост цен на медицинские препараты. Таким образом, рынок ожидал усиления госрегулирования, которое негативно сказалось бы на доходах фармкомпаний, что и вызвало распродажу их акций. После того как выяснилось, что Хиллари проиграла своему республиканскому конкуренту Дональду Трампу, 8 ноября индекс NASDAQ Biotechnology Index (NBI) вырос почти на 9%. Причем, на мой взгляд, позитивная динамика имеет хорошие шансы продолжиться, так как исторически индекс (NBI) торгуется либо вместе с рынком (SPX и NDX), либо опережая его.

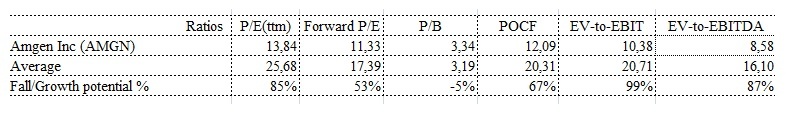

Источник: NASDAQ. Amgen недооценена по мультипликаторам по сравнению с конкурентами в секторе. По P/E с учетом прошлой 12-месячной прибыли на акцию (ttm) и прогнозируемой (forward) потенциал роста котировок компании равняется 85% и 53% соответственно. Судя по мультипликатору POCF (цена/операционный денежный поток), акции могут прибавить 67%. По EV/EBIT и EV/EBITDA потенциал их роста до среднеотраслевых уровней составляет 99% и 87%.

Источник: gurufocus.com. Amgen планирует масштабные инвестиции в разработку новых лекарств. Кроме того, ее руководство заявило об обострении конкуренции в секторе. Обе эти новости вызвали негативную реакцию на рынке.

Источник: tradingview.com. Учитывая в целом неплохие результаты за 3-й квартал, благоприятные перспективы для деятельности компании как в плане политических изменений в США, так и в разрезе продвижения новых продуктов, я предлагаю акции Amgen для среднесрочных покупок с первой целью $160. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|