|

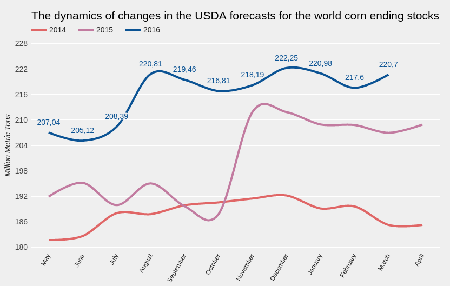

Ближайший фьючерс на кукурузу СВОТ вновь вернулся к цене, с которой начал текущий календарный год, и с точки зрения теханализа вновь привлекателен для покупки. Оценим, насколько рискованным может стать подобное решение. Мартовский отчет USDA оказал дополнительное давление на и без того дешевую кукурузу. Глобальный рост потребления этого продукта не смог обогнать рост предложения. В результате прогнозные конечные остатки кукурузы в 16/17 МГ были повышены на 2,1 млн тонн. Рекордные запасы остаются главной проблемой этого рынка.

Источник: USDA. Конкретно для США структуру балансов USDA не изменило. Остатки сохраняются на близком к рекорду уровне. Но, если посмотреть на баланс структуры и предложения рынка США через отношение остатков к уровню потребления и экспорта (stock-to-use ratio), можно заключить, что текущая цена ближайшего фьючерса на кукурузу вполне соответствует своему фундаментально обоснованному уровню, и это по крайней мере усложнит дальнейшее снижение цены.

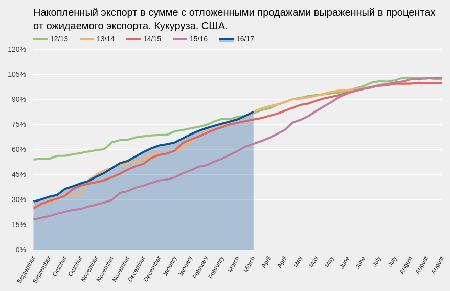

Экспорт в США идет прежними, относительно стабильными темпами. Для того чтобы текущий прогноз USDA (56,52 млн тонн) сбылся в оставшийся период маркетингового года, который в США закончится в августе, каждую неделю необходимо экспортировать чуть более 400 млн тонн кукурузы, и это вполне реально. На данный момент я не вижу предпосылок для существенной переоценки экспорта USDA в последующих прогнозах на нынешний сезон.

Источник: USDA. За неделю, завершившуюся 21 марта, производство этанола в США составило 1,044 млн баррелей в сутки, что стало рекордным результатом для этого времени года. При этом объем остатков также необычно высок: 22,595 млн баррелей. Как правило, в мае объемы производства этанола в США сокращаются, поэтому веских оснований для значительного увеличения потребления кукурузы в промышленных целях выше планов USDA, скорее всего, нет. На мой взгляд, фактор этанола сейчас также нейтрален для рынка. Основные для культивирования кукурузы регионы Штатов на данный момент испытывают недостаток влаги для качественного проведения посевной кампании: приблизительно на 12% площадей фиксируется засуха. Прогнозы указывают на высокую вероятность осадков в ближайшую неделю, но они пройдут ближе к центральной части страны. Погода всегда имела решающее значение для цен на кукурузу, особенно в период сева. Таким образом, в этом отношении наличествует фактор поддержки.

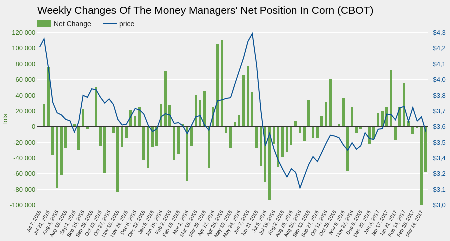

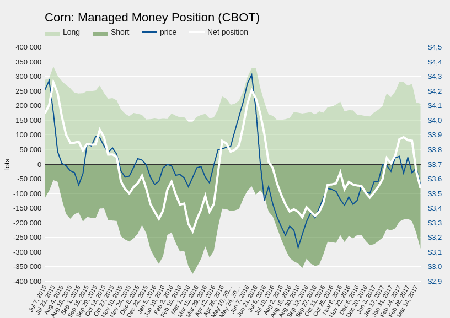

Последние две недели фонды рекордными темпами продавали кукурузу на CBOT, что ясно отразилось на динамике котировок. Причем как минимум на неделе к 21 марта фонды главным образом продавали новые контракты, а не закрывали ранее купленные. Хотя соотношение между шортами и лонгами фондов составляет 140%, фактически количество покупок лишь на 28% меньше, чем продаж. Иными словами, нельзя сказать, что фонды крайне негативно смотрят на кукурузу. Просто в данный момент они сместили баланс чистой позиции в сторону шортов.

Источник: COT. Итак, фундаментально значимых факторов, влияющих на цену кукурузы, за последний месяц не появилось, то есть зафиксированное снижение котировок стало следствием продаж со стороны фондов и носило спекулятивный характер. Экспорт и потребление для производства этанола остались на прежних уровнях. При этом стартовые погодные условия для посевной кампании нельзя назвать оптимальными. На мой взгляд, дальнейшее снижение кукурузного фьючерса до момента первых осмотров полей в июне маловероятно, и на этом можно строить торговую стратегию. В последний день марта USDA представит данные об остатках кукурузы в США по состоянию на 1 марта и оценит размер посевных площадей на новый сезон. Консенсус аналитиков предполагает, что объем остатков будет оценен в 8 534 млн бушелей, а посевные площади не превысят 91 млн акров. Если фактические данные отчета не будут существенно отличаться от этих уровней, я предлагаю продать пут-опцион на декабрьский фьючерс на кукурузу (ZCZ17) со страйком 3,70 по цене ~ $0,22 с целью снижения опциона до $0,1 в течение трех месяцев. Для подстраховки можно рассмотреть покупку пут-опциона со страйком 3,50 по июльскому фьючерсу, но только на ближайший месяц. Альтернативой вложениями в сельхозтовары может стать приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|