|

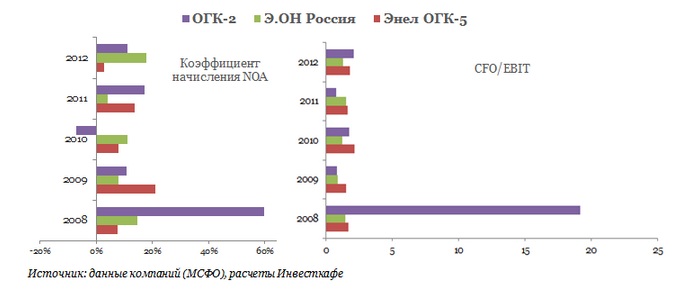

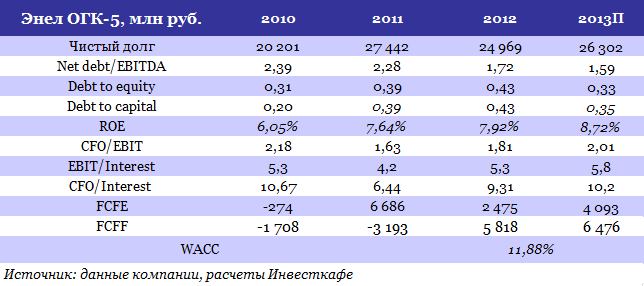

На текущей неделе международное рейтинговое агентство Moody's объявило о пересмотре со стабильного на позитивный прогноза рейтингов пятой оптовой генерирующей компании РФ Энел ОГК-5. На данный момент прогноз корпоративного рейтинга и рейтинга вероятности дефолта Энел находятся на уровнях Ba3 и Ba3-PD соответственно. Очевидно, что изменение прогноза стало следствием снижения долговой нагрузки компании и улучшения показателей кредитоспособности в 2012 году. Благоприятные перемены в финансовом профиле пятой ОГК также подтверждает рост свободного денежного потока, доступного акционерам и кредиторам компании (FCFF), с отрицательного уровня 2011 года до 5,8 млрд руб. по итогам года прошедшего. Соглашусь с мнением Moody's, что Энел удастся улучшить показатели кредитоспособности в краткосрочной и среднесрочной перспективе. Напомню, что финансовые итоги за 2012 год по МСФО, недавно представленные Энел, оказались весьма успешными. В первую очередь позитивен тот факт, что Энел, в отличие от многих отчитавшихся энергокомпаний, удалось сохранить высокий уровень операционной рентабельности — EBITDA margin осталась равна 22%. Пока по этому показателю Энел уступает лишь лидеру сектора, которым остается Э.ОН Россия. Однако по качеству начисления операционных активов (NOA accruals ratio) и по уровню соотношения чистого операционного денежного потока (CFO) и начисленной операционной прибыли (EBIT) Энел даже удалось обогнать Э.ОН. Так, коэффициент начисления чистых операционных активов Энел оказался ниже, чем, например, у Э.ОН и ОГК-2, что свидетельствует о лучшем качестве начисления NOA. Кроме того, CFO в 1,8 раза превышает EBIT, что выше Э.ОН, но ниже второй ОГК, у которой это соотношение выросло до 2,1х. Отмечу, что необычайно высокий CFOadj/EBIT у ОГК-2 в 2008 году был обусловлен крайне низким уровнем операционной маржи и EBIT.

Однако для рейтингового агентства, безусловно, важным показателем остается долговая нагрузка Энел, которая снизилась по итогам прошлого года. Так, соотношение чистый долг/EBITDA упало до 1,72х против 2,28х по итогам 2011 года, а финансовый леверидж составил 1,7х, почти не отклонившись от предыдущего результата. Думаю, что в текущем году, несмотря на некоторое увеличение чистого долга, соотношение Net debt/EBITDA снизится уже до 1,59х, что для сектора является более чем приемлемым уровнем. В текущем году Энел ожидает, что EBITDA вырастет на 10% г/г. Уровень годовых CAPEX был пересмотрен компанией в сторону снижения — до 7,5 млрд руб. В связи с этим я ожидаю увеличения свободного денежного потока акционеров компании (FCFE) с 2,5 млрд руб. в 2012 году до свыше 4 млрд руб. в 2013-м. По моим подсчетам, FCFF вырастет до 6,5 млрд руб., а ROE — до 8,72%.

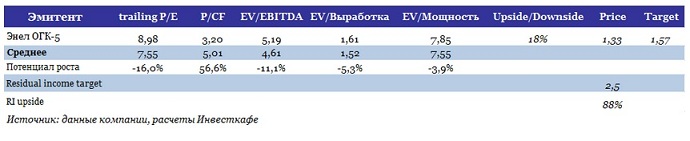

Соответственно, если прогноз увеличения свободных денежных средств компании подтвердится, можно ждать повышения рейтинга Энел, что окажет поддержку котировкам ее акций. С учетом отчетности Энел и ее аналогов на российском рынке новый таргет по бумагам компании установлен на уровне 1,57 руб.

Отмечу, что на основании только лишь сравнительного анализа основных рыночных мультипликаторов потенциал роста у Энел ОГК-5 был бы незначительным. Однако с учетом отсутствия дивидендов и нестабильного FCF я решила провести оценку справедливой стоимости акций ОГК-5 с учетом остаточной прибыли (Residual income). Речь идет о прибыли, которую может заработать инвестор сверх минимальной нормы прибыли для этого актива. С учетом этой оценки, которая оказалась на уровне справедливой цены в 2,5 руб. за акцию, совокупный потенциал роста у Энел составил 18%, что позволяет мне рекомендовать бумаги компании к покупке. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2024 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.