|

Сбербанк представил результаты за 11 месяцев 2015 года по РСБУ. В отчетности отразилось сокращение отставания чистого процентного дохода от прошлогодних результатов, а также чистая прибыль, превысившая 200 млрд руб., но по-прежнему демонстрирующая отрицательную динамику в годовом выражении.

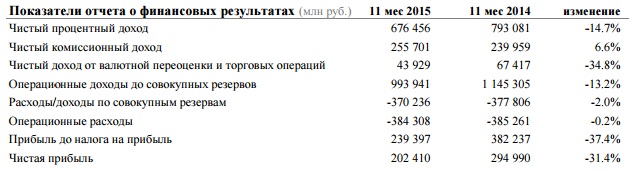

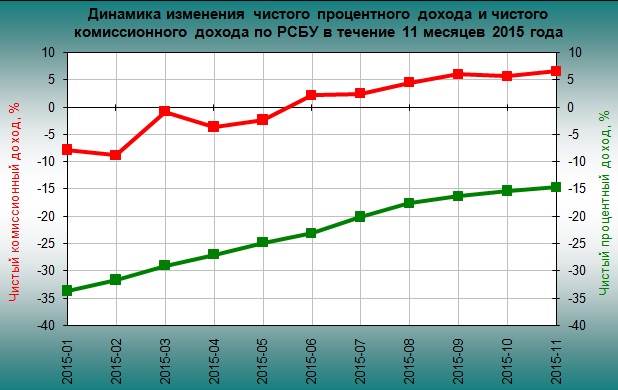

Благодаря повышению доходности займов юридическим лицам, увеличению объемов кредитования клиентов и банков, процентные доходы Сбербанка с января по ноябрь увеличились на 22,3%. При этом процентные расходы выросли сразу на 68,5% из-за повышения уровня процентных ставок на рынке по сравнению с прошлогодними и ввиду увеличения объема привлеченных средств. Правда, рост процентных расходов с каждым месяцем показывает планомерное снижение, поэтому чистый процентный доход банка снизился на 14,7% г/г, хотя еще по итогам 1-го квартала эта цифра составляла 27,9%. Несмотря на падение комиссионных доходов от кредитных операций и банковского страхования, Сбербанк продолжает наращивать чистый комиссионный доход, и по итогам 11 месяцев он вырос на 6,6%, до 255,7 млрд руб. В роли главного драйвера выступило увеличение объема операций с банковскими картами, которое поспособствовало повышению не связанного с кредитованием комиссионного дохода почти на 20%, значительно ускорившись в конце года.

Наконец, чистый доход от валютной переоценки и торговых операций на финансовых рынках из-за определенных нюансов, связанных с особенностями отражения операций СВОП в РПБУ, снизился с января по ноябрь на треть, до 43,9 млрд руб. На этом фоне операционные доходы до совокупных резервов опустились ниже 1 трлн руб., сократившись в годовом выражении на 13,2%. В свою очередь, программа оптимизации расходов помогает Сбербанку сдерживать операционные расходы и даже сокращать их. По итогам отчетного периода они снизились на 1,4%. Затраты на совокупные резервы тоже оказались меньше на 2%, составив 370,2 млрд руб. Чистая прибыль Сбера за 11 месяцев текущего года ожидаемо сократилась на 31,4%, едва удержавшись выше 200 млрд руб.

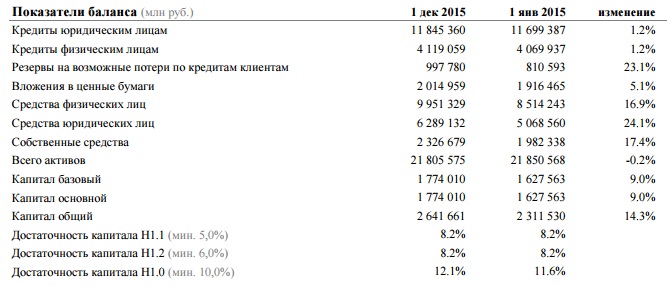

По линии балансовых показателей стоит отметить рост кредитного портфеля как юридическим, так и физическим лицам на 1,2% с начала год. Этот рост обеспечен за счет повышения интереса корпоративного сектора к рублевым кредитам, а также благодаря оживлению ипотечного кредитования. При этом уровень просроченной задолженности по кредитам за ноябрь вырос на 0,1 п.п., до 3,4%, но он остается существенно ниже, чем в среднем по банковской системе. Нестабильная ситуация в российской банковской отрасли и многочисленные случаи отзыва лицензий поспособствовали перетоку клиентских средств в более надежный Сбербанк. Объем этих средств с января по ноябрь в розничном сегменте увеличился на 16,9% г/г, в корпоративном — на 24,1%.

Несмотря на то, что Сбербанк ежеквартально отчитывается по стандартам МСФО, ценность данных РСБУ в том, что они выходят ежемесячно и дают возможность предвидеть финансовое состояние банка, хорошо коррелируя с данными международной отчетности, что особенно ярко проявляется в этом году. Учитывая, что за 11 месяцев 2015 года чистая прибыль Сбера по РСБУ перешагнула рубеж в 200 млрд руб., можно уже сейчас говорить об оправданности прогнозных показателей на весь 2015 год: Герман Греф называл сумму 200 млрд руб. как итоговый результат. И динамика предыдущих месяцев свидетельствует о том, что удержаться на этом уровне, Сбербанку, скорее всего, удастся, так что уходящий год закончится для него достаточно благополучно. В октябре на дне инвестора, который проходил в Лондоне, Сбербанк пообещал, что годовые дивиденды будут начислены в виде 20% от чистой прибыли по МСФО (напомню, что в прошлом году акционеры довольствовались символическими 3,5%). Этот посул был позитивно воспринят участниками рынка. Если чистая прибыль по итогам 2015 года окажется на уровне 200 млрд руб., то акционеры будут вправе рассчитывать на дивиденд 1,7-1,8 руб. на обыкновенную акцию, что означает доходность чуть ниже 2% в текущих котировках.

Результаты Сбербанка традиционно служат в роли индикатора самочувствия отечественной банковской системы в целом. В случае преодоления кризисных явлений Сбер станет главным бенефициаром и самой интересной инвестиционной идеей в своем секторе и сможет нарастить свои финансовые показатели за счет расширения клиентской базы и активной поддержки со стороны государства. Однако до конца 2015 года этого уже не произойдет, а текущие котировки учитывают указанные будущие выгоды, вынуждая рекомендовать обыкновенные акции Сбера к продаже. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. |

| ||||

Поиск котировок:Например: Газпром

|

|