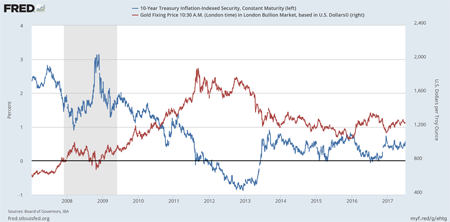

Рост процентных ставок на фоне снижения инфляции в США создает негативный фон для золотаФундаментальные факторы указывают на слабость рынка золота, что существенно повышает вероятность снижения котировок FXGD в ближайшей перспективе. Если отбросить влияние новостей как фактора, формирующего краткосрочную волатильность цены золота, то основным драйвером этого специфического товара остается уровень реальных процентных ставок в США. По крайней мере последние десять лет устойчивая зависимость между этими показателями видна невооруженным глазом.

Чем выше реальная процентная ставка (безрисковая доходность американских бондов минус ожидаемая долгосрочная инфляция), тем менее выгодно вкладывать средства в золото, и наоборот. Таким образом, повышение доходности американских бондов и уменьшение инфляции — это главные препятствия для удорожания золота. Специфика сложившейся ситуации в том, что сейчас одновременно наблюдаются оба этих фактора. В мае персональные доходы в США повысились на 0,4% г/г против ожидавшихся 0,3% г/г и 0,3% г/г месяцем ранее. При этом потребительские расходы выросли лишь на 0,1% после 0,4% в апреле. Это означает, что американские потребители предпочитают накапливать, а не потреблять. В результате инфляция в США падает уже третий месяц подряд, причем снижение цен на нефть в этом процессе играет второстепенную роль.

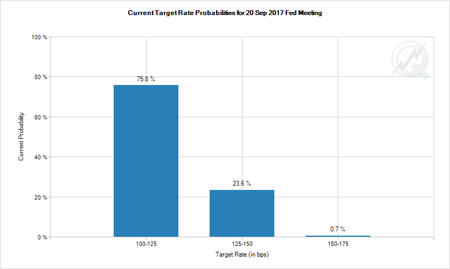

Вместе с тем за последние пять торговых сессий доходность UST10 подскочила на 25 б.п., а ожидания повышения учетной ставки в США остались на прежнем уровне, что говорит о фундаментальном характере роста этого показателя.

Как видим, реальная ставка растет, подстегиваемая одновременно снижением инфляции и ростом процентных ставок, и это положение практически не оставляет шансов золоту. Примечательно, что хедж-фонды действуют в полном соответствии с этой ситуацией. За три последние недели чистые лонги фондов по золоту (COMEX) совокупно сократились на 56%, до 76,732 тыс. контрактов, и это на 47% ниже среднего уровня на текущее время года с 2015-го.

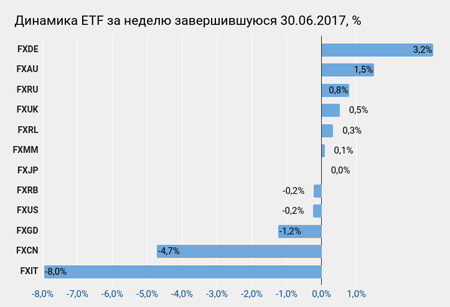

В свою очередь, ликвидность рынка спустилась ниже среднего значения за последние три года. Похожая картина наблюдается и на рынке серебра. Капитал явно утекает с рынка драгоценных металлов. Итак, судя по всему та консолидация, в которой находится рынок золота с начала текущего года подходит к бесславному концу и в ближайшие два месяца очень вероятно мы станет свидетелями нисходящей волны цены золота. В свою очередь это приведет к снижению цены FXGD к уровню 460 руб.

*С начала обращения 24 февраля 2016 года.

|

| |||

Поиск котировок:Например: Газпром

|

|

© 2025 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.