|

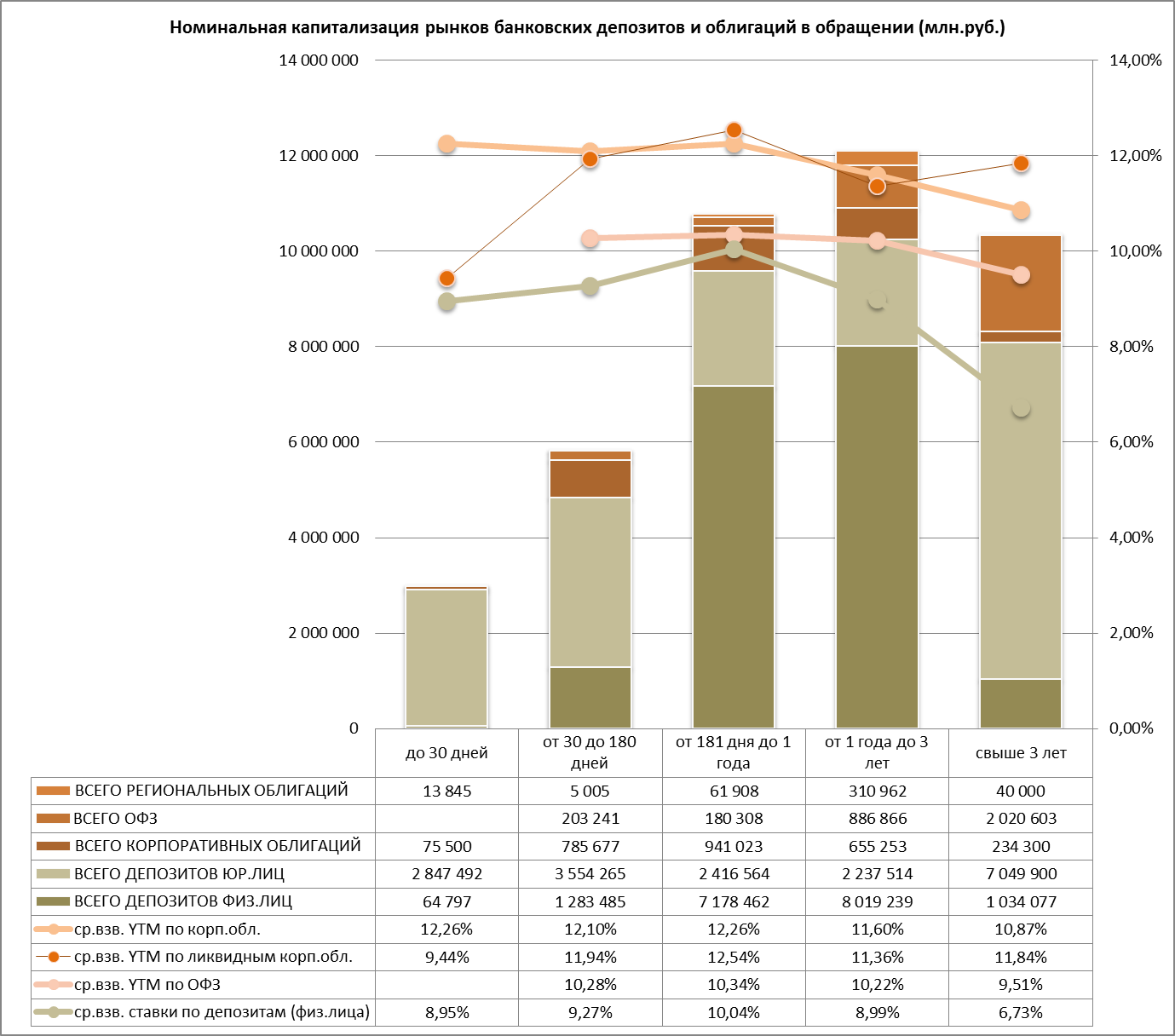

С 1 июля 2015 года размер отчислений в Фонд страхования вкладов (ФСВ) привязан к уровню ставок банков по вкладам. Базовая ставка в 0,1% распространяется только на те вклады, которые не превышают средневзвешенный уровень доходности, рассчитанный для максимальных ставок крупнейших представителей сектор, привлекающих до двух третей средств населения. В противном случае банк сталкивается с действием прогрессивной шкалы, которая может существенно увеличивать резервирование и, таким образом, наносить урон капиталу. Это было вызвано необходимостью регулятивными мерами отсечь от участия в программе страхования недобросовестные банки, устанавливающие завышенные ставки по депозитам, и обезопасить работу АСВ на рынке, где регулятор в это время серьезно активизировал работу по санации сектора, сопровождающуюся отзывом лицензий. Одновременное снижение ЦБ ключевой ставки и явная экономическая необходимость продолжения такой политики вынуждает банки к понижению предлагаемой доходности депозитов, которую рынок наблюдает последние месяцы. В связи с этим в финансовой среде развернулись дискуссии о поиске альтернативных рыночных инструментов привлечения средств населения, среди которых в первую очередь называются облигации надежных эмитентов прежде всего корпоративных. Это побуждает провести инвентаризацию рынка срочных депозитов и рынка корпоративного долга в части свободно обращающихся на торговых площадках облигаций, результаты которой представлены на диаграмме ниже.

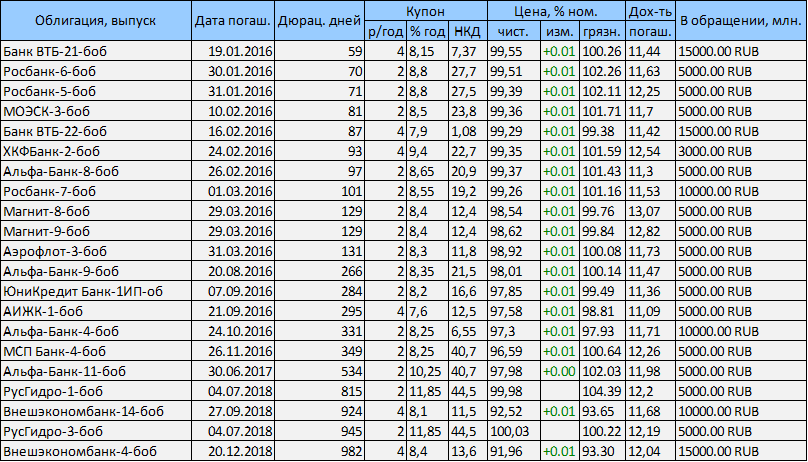

Заметно, что рынки срочных депозитов и рынки облигаций в принципе можно назвать сопоставимыми с точки зрения номинальной капитализации. Срочные депозиты составляют около 18% от рынка долговых бумаг и доступны вне закрытого режима сделок прямо или через посредничество специализированных фондов 6,93%, из которых корпоративных около половины. Однако свыше 61% всего рынка облигаций удерживается банками и редко поступают в продажу на основных площадках ММВБ. Тем не менее анализ торговой активности за девять месяцев 2015 года показывает, что в среднем в свободном обращении находится достаточно сравнительно надежных неконвертируемых облигаций без обеспечения и амортизации, то есть сопоставимых по характеру с банковскими вкладами, у которых эффективная доходность к погашению представляла бы инвестиционный, а не спекулятивный интерес и лежала бы в диапазоне 10-15% годовых, что выше кривой доходности банковских вкладов. Учитывая перспективу ослабления кредитно-денежной политики ЦБ РФ и одновременную неопределенность на валютном рынке, среди них в первую очередь следует ориентироваться на ликвидные биржевые инструменты с постоянным купоном, дюрацией от 60 дней и хорошими суверенными рейтингами, список которых по состоянию на 20 ноября приведен ниже.

Все бумаги входят в ломбардный список ЦБ. Внутри предложенного списка я предлагаю ориентироваться на бумаги Альфа-банка, Русгидро, Магнита, Аэрофлота, ВЭБ дюрацией от 90 дней. Доходность портфеля будет находиться в диапазоне 11,2-12,2% годовых, что приблизительно соответствует средневзвешенной для этого временного промежутка доходности рынка, представленной на диаграмме. Бумаги имеют высокую оборачиваемость, достаточную для нивелирования рисков ликвидности. Отсюда видно, что заинтересованный инвестор может обратиться к этой альтернативе на фоне снижения ставок по банковским депозитам. Спреды в доходности рынков депозитов и корпоративного долга, дающие такую возможность, по-видимому, сохранятся еще как минимум полгода, а, учитывая общефинансовую ситуацию, возможно, и дольше. Предложенный перечень может показаться ультраконсервативным, в особенности активным инвесторам с высокой толерантностью к риску, но содержание этого материала ориентировано прежде всего тех, кто не удовлетворен доходностями банковских депозитов и хотел бы попробовать себя на биржевых площадках. В дальнейшем я буду пополнять и видоизменять этот список в зависимости от развития ситуации на рынке корпоративного долга и появления новых решений. Неквалифицированным инвесторам при формировании портфеля рекомендую пользоваться услугами брокерских организаций, имеющих опыт хеджирования валютных и кредитных рисков. За консультацией по покупке облигаций вы можете обратиться к одному из крупнейших брокеров российского рынка. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.