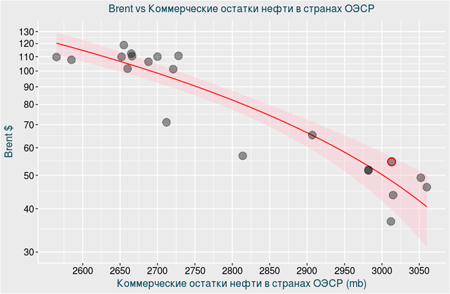

Действия ОПЕК по стабилизации глобального рынка нефти обусловят длительный период колебаний котировок Brent в границах $50-56 за баррельОПЕК приняла ожидаемое решение о продлении на девять месяцев соглашения по сокращению добычи нефти, достигнутого в ноябре прошлого года. Рынок на этот шаг отреагировал своеобразно — падением цены Brent на 5%. И что теперь? Забегая вперед, скажу: ничего хорошего. Цена любого сырьевого товара, в том числе нефти, зависит от баланса спроса и предложения. При этом наилучшим индикатором подобного баланса являются накопленные остатки, поскольку они чувствительны к динамике спроса и предложения. Недаром представители ОПЕК неоднократно официально заявляли, что ключевой целью для стабилизации рынка нефти видят достижение глобальными коммерческими остатками пятилетнего среднего уровня. По данным ОПЕК, в 1-м квартале текущего года накопленные коммерческие остатки нефти в странах ОЭСР составляли 3013 млн баррелей, а средний пятилетний уровень — около 2790 млн. Если посмотреть на кривую зависимости цены Brent и уровня остатков нефти в странах ОЭСР, становится ясно, что в случае достижения этой цели средняя цена Brent поднимется в район $80, а это очень даже неплохо.

Но теперь оценим, насколько реалистичные цели ставит перед собой ОПЕК. В 1-м квартале среднесуточная добыча по картелю составляла 31,9 млн баррелей. Следуя логике достигнутого соглашения, этот объем не будет увеличиваться до конца текущего года. При этом, согласно собственному прогнозу ОПЕК, нефтедобыча не входящих в организацию государств повысится с 64,3 млн баррелей в 1-м квартале до 65,4 млн в 4-м. И не последний вклад в эту динамику внесет сланцевая добыча в США. Таким образом, долгожданный дефицит образуется лишь в 3-4-м кварталах и составит 0,9 млн и 0,2 млн баррелей в сутки соответственно. Умножаем эти цифры на количество дней в квартале и получаем, что при прочих равных условиях остатки нефти за этот период снизятся на 100 млн баррелей, то есть приблизительно до 2900 млн. Получается, что ОПЕК необходимо удвоить усилия для достижения цели по остаткам путем сохранения лимитов добычи либо или ее снижения. На мой взгляд, ни один из этих вариантов не сработает, так как ни Саудовская Аравия, ни Россия не согласятся пассивно смотреть на то, как США активно наращивают производство по мере оживления ее сланцевой отрасли. Более того, просьба главы Роснефти Игоря Сечина к министру энергетики Александру Новаку о согласовании выхода России из соглашения через девять месяцев о многом говорит. Будут ли мировые инвесторы активно покупать нефть, зная, что через девять месяцев, вероятнее всего, соглашение об ограничении добычи прекратит действовать, а глобальные остатки сохранятся на уровнях выше среднего за последние пять лет? Ответ: нет. Будут ли они активно продавать в надежде на новый обвал рынка? И снова нет, поскольку текущая цена черного золота согласуется с текущим уровнем запасов, которые в горизонте года не будут увеличиваться. К тому же в цене нефти всегда присутствует фактор геополитических рисков. Все это означает, что Brent попала в боковик, который, судя по текущей «технике» рынка, будет ограничиваться рамками $50-56 за баррель. И выбраться из этого коридора ей будет нелегко. |

| ||||

Поиск котировок:Например: Газпром

|

|