|

Российский рынок мобильных гаджетов и сопутствующих товаров последние годы демонстрирует двузначные темпы роста. Например, в денежном выражении за 2012 год рынок в совокупности увеличился на 20,47% г/г и достиг 484,8 млрд руб. Судя по всему, в текущем году можно ожидать сохранения динамики. Так, продажи планшетов за 1-е полугодие повысились на 107% г/г, до 31,3 млрд руб., а продажи смартфонов — на 46,8% г/г, до 73,4 млрд руб. На мой взгляд, основные драйверы роста рынка — сегменты планшетных ПК и смартфонов будут прибавлять более 30% г/г в обозримом будущем. Динамика продаж основных категорий мобильных гаджетов за 2011-2012 годы и 1-е полугодие 2013 года по России, млрд руб.: Источник: исследование рынка от Евросети и Связного. Несмотря на бурный рост рынка, основные игроки мобильного ритейла не спешат выходить на IPO. Напомню, что в апреле 2011 года Euroset Holding отложила размещение на LSE. Связной в июне 2012 года, со слов Максима Ноготкова, также очередной раз отказался от первичного размещения. Инвесткафе решило разобраться, почему мобильные ритейлеры отказываются от выхода на IPO. Для этого я провел встречи с представителями топ-менеджмента ряда игроков рынка, в том числе и с руководством монобрендовой розницы сотовых операторов. Собеседники дали некоторые комментарии относительно перспектив развития всего рынка, возможных сделок M&A и влияния мобильной розницы на бизнес сотовых операторов. К сожалению, многие финансовые показатели так и остались нераскрытыми, так как компании, о которых идет речь, не являются публичными. Тем не менее на основе имеющихся данных я привожу оценочные показатели.

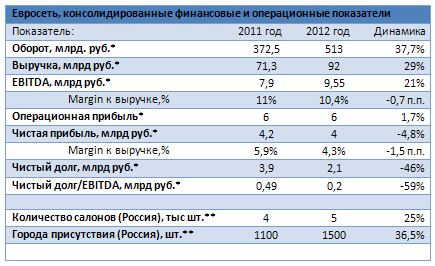

Источник:*расчеты и оценки Инвесткафе, **данные компании. Евросеть продолжает очень активно развиваться. Количество ее салонов в России возросло на 25% г/г, более чем до 5 тыс. Проникновение по городам увеличилось на 36,5% г/г, салоны сети представлены в 1500 населенных пунктов. Судя по всему, Евросеть делает ставку на повышение платежеспособного спроса на мобильные гаджеты в регионах. Стоит обратить внимание, что темпы роста оборота и выручки за 2012 год опережали темпы развития сети. Так, оборот по итогам 2012 года повысился на 37,7% г/г, до 513 млрд руб., а выручка увеличилась на 29% г/г, до 92 млрд руб. Ритейлеру удается все более эффективно использовать площадь салонов.

Источник: расчеты и оценки Инвесткафе.

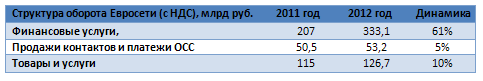

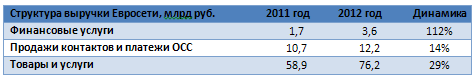

Источник: расчеты и оценки Инвесткафе. Я полагаю, что основной точкой роста оборота и выручки стали финансовые услуги и продажа товаров. Выручка от продажи контрактов и платежей операторам сотовой связи (ОСС) возросла всего лишь на 14%. Столь скромную динамику я объясняю тем, что абоненты все чаще осуществляют платежи со своих банковских счетов, а акционеры Евросети Мегафон и Вымпелком сокращают издержки на привлечение клиентов. Однако влияние на выручку от сокращения продаж контрактов и платежей ОСС менее значительное, чем у того же Связного. Структура собственности Евросети По Вымпелкому нет данных, однако Мегафон в своей отчетности за 2012 год отразил сокращение комиссий дилерам почти на 22%, до 7,098 млрд руб. Эффект от дилерских платежей всех ОСС на операционную прибыль Евросети, по моим оценкам, составляет около 10 млрд руб.

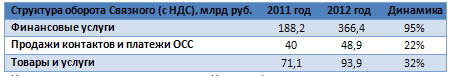

Источник: данные компании, расчеты Инвесткафе. Связной несколько отстает от Евросети по темпам расширения, в том числе и в отношении географии присутствия. Так, количество его салонов на начало 2012 года возросло на 17,8% г/г, до 3,322 тыс., а число населенных пунктов, где представлены точки Связного, увеличилось на 14,2% г/г, до 886. Здесь следует отметить, что средний салон Связного примерно на 40% больше, чем у Евросети. СЕО Связного Майкл Тач объяснил Инвесткафе, что замедление темпов роста происходит в связи с достижением сетью необходимого уровня покрытия. Далее как главные точки роста будут рассматриваться развитие одноименного интернет-магазина, который уже генерирует около 9% совокупной выручки, а также предоставление финансовых услуг и оптимизация товарного ассортимента. Значительные конкурентные преимущества компания видит в наращивании оборота и выручки от финансовых услуг, в том числе благодаря Связной-Банку. В целом рыночное позиционирование сети значительно отличается от позиционирования Евросети. Основной фокус направлен на крупные города, где достаточно высок спрос на устройства верхнего и среднего ценового диапазона, а также есть синергия от использования салонов в качестве отделений Связной-Банка. Именно этим я объясняю тот факт, что Связному удалось за 2012 год увеличить оборот на 70% г/г, до 509,2 млрд руб. Выручка также показала очень хорошие темпы, повысивишись на 31,5% г/г, до 92,2 млрд руб.

Источник: данные компании, расчеты Инвесткафе.

Источник: данные компании, расчеты Инвесткафе. Основным негативным фактором, который оказывает влияние на бизнес Связного, стало сокращение выручки от продажи контрактов и платежей ОСС в 2012 году на 5% г/г, до 6,1 млрд руб. Я ожидаю, что по итогам 2013 года выручка от сегмента будет в лучшем случае стагнировать. Дело в том, что в последнее время Связной постоянно сокращал продажи контрактов Мегафона и Вымпелкома, а в июле полностью прекратил сотрудничество с последним. МТС, на которые в последнее время приходилось более 40% продаж контрактов Связного, также постепенно сокращают комиссионные, выплачиваемые дилерам. Так, по итогам 2012 года МТС отразили в своей отчетности уменьшение данных затрат на 15,3%, до $257,2 млн. Всего же эффект от дилерских платежей всех ОСС на операционную прибыль Связного, по моим оценкам, за 2012 год составил около 3 млрд руб. По мнению СЕО Связного Майкла Тача, данная статья доходов даже при полном ее исключении значительно повлияет на операционную рентабельность Связного, но не уведет ее в минус. На мой взгляд, несмотря на краткосрочное и среднесрочное негативное влияние, в долгосрочной перспективе сокращение продаж контрактов ОСС окажет скорее позитивное влияние. Дело в том, что бизнес компании станет менее зависимым от этого трудно прогнозируемого сегмента В целом можно видеть, что сотовый ритейл становится операционно нерентабельным при отсутствии либо значительном сокращении одного из источников выручки, будь то финансовые услуги, продажи контрактов и платежи ОСС или реализации товаров и услуг. По данным, оказавшимся в распоряжении Инвесткафе, общее количество салонов всех сетей за 2013 год сократится более чем на 15% г/г, до 22 тыс. В данном случае основной риск для игроков рынка исходит от операторов «большой тройки», которые целенаправленно сокращают издержки на подключение новых абонентов. Этому процессу способствует «поляризация» рынка, когда сотовые операторы интенсивно развивают собственные монобрендовые сети. На данный момент у Евросети есть 5 тыс. салонов, у Связного 3,332 тыс., у Вымпелкома около 1 тыс. собственных точек плюс 50% в Евросети, у Мегафона 1,8 тыс. и 50% в Евросети, а у МТС 4,5 тыс. салонов. При отсутствии конкуренции за салоны, по прогнозам игроков рынка, стоимость привлечения абонента сотовой связи будет неуклонно снижаться — примерно с 650 руб. на начало 2013 года до 250 руб. к концу. На мой взгляд, IPO Евросети (вариант выхода из капитала для Мегафона и Вымпелкома) или Связного станет реальностью только после завершения процесса по сокращению операторами «большой тройки» дилерских отчислений. Я ожидаю, что подобная возможность появится не ранее лета 2014 года. Именно тогда в полную силу начнет действовать сервис по предоставлению услуги сохранения номера при переходе от одного оператора к другому (MNP). Уже сейчас можно видеть, что от этого процесса наибольшие потери понес Связной. Я не исключаю, что это обусловлено структурой акционеров его основного конкурента Евросети, владельцы которой способны оказывать значительное влияние на весь рынок ритейла. Однако, у Евросети также остается значительный потенциал снижения операционной прибыли при изъятии основными акционерами сети дивидендов в виде сокращения диллерских отчислений. Вероятность проведения Связным IPO или же продажи пакета стратегическому инвестору подкрепляется тем, что Холдингу Связной требуется примерно $200 млн для докапитализации Связной-Банка в связи с его интенсивным развитием. Я ожидаю, что во второй половине 2014 года может быть продано 25% сети примерно за 5,5-6,5 млрд руб., что соответствует оценке ритейлера на основании среднеотраслевых показателей компаний потребительского сектора, обращающихся на российском рынке. Впрочем, СЕО Связного не подтвердил, что уже достигнуты какие-либо конкретные договоренности. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2025 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.