|

Совет директоров группы Разгуляй 7 марта рассмотрит вопрос о прекращений полномочийРустема Миргалимова, который сейчас является генеральным директором компании. Также будет избран новый гендиректор. Смена руководства может повлечь за собой повышение финансовой прозрачности группы, что позитивно скажется на ее котировках в краткосрочном периоде. Напомню, что в 2010 году Рустем Миргалимов возглавил совет директоров компании, а в июне 2011 года был избран на пост генерального директора. Данное событие было связано с тем, что компания Avangard Asset Management, в котором Миргалимов является управляющим партнером, стала крупнейшим акционером Разгуляя, увеличив свою долю до 29,99%. Нынешняя смена руководства вполне может быть связана с появлением нового акционера в лице ВЭБа. В конце февраля текущего года стало известно, что ВЭБ может получить до 16,8% Разгуляя, поскольку допэмиссия может быть проведена в пользу банка в обмен на реструктуризацию долгов. В целом для компании это, конечно, позитивно, но ее долговая нагрузка все равно остается очень высокой, так как проводиться допэмиссия вряд ли будет намного выше рыночных котировок. Таким образом, привлечь компания сможет около 1-1,5 млрд руб. При этом только долг перед ВЭБом составляет около 19 млрд руб., а всего, судя по по последней отчетности, его объем оценивается почти в 25 млрд руб. На конец 2011 года долг компании, по информации СМИ, составлял около 30 млрд руб. То есть даже в случае если все привлеченные средства будут направлены на его погашение, этот объем останется крайне высоким. При этом тот факт, что более 60% долга будет контролировать акционер, повышает устойчивость компании, но самого факта очень высокой долговой нагрузки не отменяет. Впрочем, стратегия Разгуляя и не предусматривает ее снижения. Группа за последний год не публиковала никакой финансовой отчетности, а в 2010 году чистая прибыль составляла 143 млн руб. при снижении выручки на 17,7%, до 24 млрд руб. При этом рентабельность по EBITDA находилась на уровне 18%. В 2011 году, по моим ожиданиям, рост выручки был минимум 10%, то есть она увеличилась до 26,5 млрд руб. Также должна была восстановиться рентабельность, так как компания планировала сконцентрироваться на высокомаржинальных сегментах, да и ценовые тенденции были благоприятными. Это должно привести к уровню рентабельности в 20-22% по EBITDA.

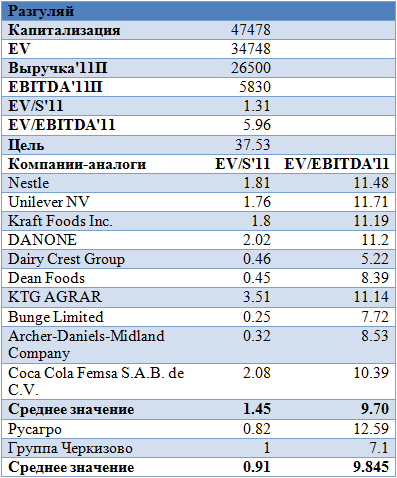

Сейчас группа Разгуляй торгуется с небольшим дисконтом к иностранным компаниям-аналогам по EV/S, но с премией к российским аналогам. При этом дисконт по EV/EBITDA ко всем аналогам достаточно большой и составляет более 60%. Целевая цена — 37,53 руб. за акцию, что предполагает потенциал роста около 25%. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2025 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.