|

За 2015 год НЛМК по МСФО увеличил чистую прибыль на 25%, до $967 млн. Столь существенный рост показателя связан с низкой базой 2014 года, когда были начислены убытки от обесценивания. Положительно на прибыли сказалось еще и снижение убытков NBH, составивших в прошлом году $103 млн при $194 млн в 2014-м.

Рентабельность EBITDA у компании осталась на высоком уровне 24%, что на 1 п.п. больше, чем годом ранее. Чистый долг сократился на 32%, до $1,1 млрд. Соотношение между этими двумя показателями оказалось равно 0,56х, и это один из самых низких результатов в металлургии. Вместе с тем общая EBITDA упала 18% на фоне ухудшения этого показателя во всех секторах группы. В сегменте плоского проката снижение составило 2%, в сегменте сортового проката — 68%, в сегменте добычи и переработки сырья — 54%. Это было вызвано падением спроса и цен на сталь, а также сужением спредов между ценами на сортовую продукцию и лом. Проект повышения операционной эффективности, реализованный группой в 2015 году, позволил снизить общехозяйственные и административные расходы на 28% по сравнению с прошлым годом. За счет реализации более 1800 проектов во всех дивизионах НЛМК удалось сэкономить $197 млн. Экспортная направленность бизнеса и девальвация рубля помогли компании снизить коммерческие расходы на 13% г/г. Общие процентные расходы сократились на 34% г/г, до $119 млн. Несмотря на хорошие результаты за минувший год, привлекательность компании в качестве долгосрочного инвестиционного инструмента остается под вопросом, что связано с недавно введенными Евросоюзом, США и Турцией антидемпинговыми пошлинами в размере 26,2%, 16,89% и 9,42% соответственно на российский холоднокатаный прокат. Этот шаг, безусловно, стал стрессом для группы, однако он открывает возможность для диверсификации экспорта, в том числе возможно возобновление поставок в Иран. Кроме того, НЛМК может развиваться за счет расширения доли рынка в строительном секторе в центральном регионе России после покупки РМЗ.

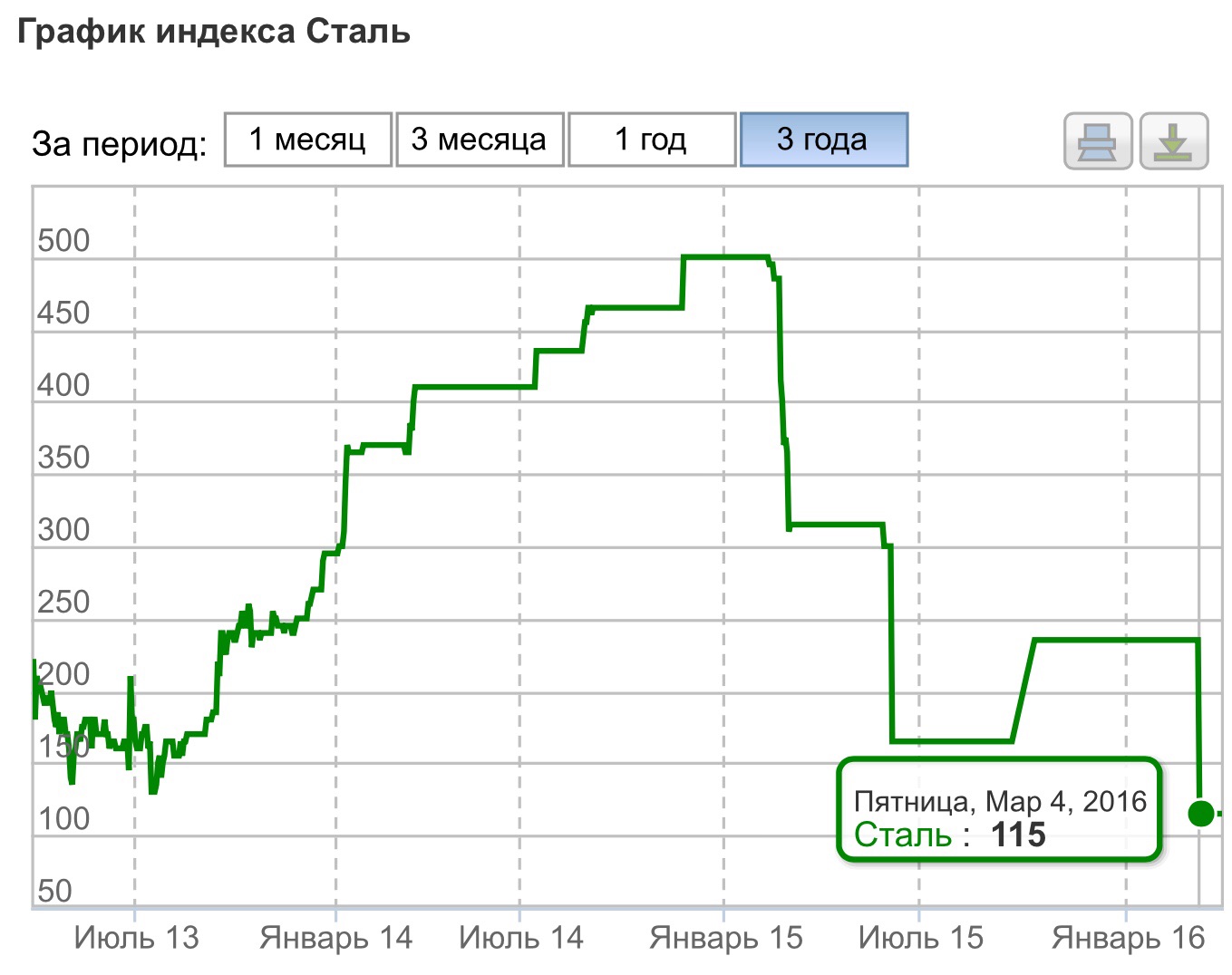

Не дает особых поводов для оптимизма динамика цен на сталь, которые за три года снизились на 48%. Причем 3 марта они обвалились более чем на 50% — с $235 до $115. В долларовом эквиваленте базовые марки плоского и сортового проката в России подешевели на 32%, в Европе — на 25%, в США — на 31%. Это привело к падению выручки НЛМК 23%, до $8 млрд. Доля выручки от продаж в России сократилась на 4 п.п., от экспортных — на 18%. Продукцией с наибольшей долей выручки от продаж стала продукция с высокой добавленной стоимостью: ее доля достигла 37%. Продажа полуфабрикатов внешним потребителям составила 19%, а сортовой и горячекатаный прокат принес 27% дохода, что на 4% меньше, чем годом ранее. Снижение цен на продукцию группы компенсировал лишь рост продаж, который удалось нарастить на 5%, до рекордных 15,9 млн тонн. По словам вице-президента НЛМК по финансам Григория Федоришина, это удалось благодаря конкурентному преимуществу по себестоимости производства и присутствию группы на ключевых рынках сбыта. Объемы реализации чугуна, сортовой заготовки и оцинкованного проката показали самый впечатляющий рост свыше 100%. Аутсайдером стал прокат с полимерными покрытиями, продажи которого сократились на 57%.

Динамика показателей НЛМК сопоставима с результатами его основных конкурентов ММК и Северсталь, у которых также наблюдалось падение выручки на уровне 20% (к 3-му кварталу 2015-го), а соответственно компания выглядит достаточно неплохо.

По мультипликатору Р/Е компания торгуется на уровне 7,77, что меньше среднего показателя по отрасли и свидетельствует о фундаментальной недооцененности. Показатель EPS равен 10,81. Целевая цена акции НЛМК — 118,39 руб., а потенциал роста — 40,9% (рассчитан при цене 84 руб.). Моя рекомендация по акциям компании — «покупать». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2024 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.