|

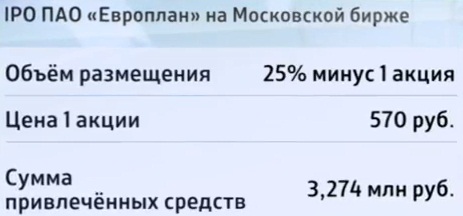

Автолизинговая компания Европлан провела на минувшей неделе первичное размещение акций, в рамках которого было реализовано 5,74 млн бумаг на общую сумму 3,2 млрд руб., или 570 руб. на акцию. В результате в свободном обращении оказалось 25% минус одна бумага компании, а остальной пакет по-прежнему принадлежит кипрской финансовой группе Europlan Holdings Limited Михаила Шишханова.

Ценовой диапазон в рамках IPO был установлен от 525 до 570 руб. за бумагу, и благодаря тому, что спрос превысил предложение почти в полтора раза, размещение состоялось по верхней границе. Большинство бумаг скупили россияне, наблюдался спрос со стороны европейских инвесторов, а игроки азиатских площадок проигнорировали IPO крупнейшей в России автолизинговой компании. В пятницу, 4 декабря, состоялись первые торги по акциям Европлан, которые прошли относительно спокойно в узком коридоре 570-587 руб. и закрылись по нижней его границе.

Официальные представители Европлана, комментируя размещение, заявили, что спекулятивно настроенных якорных инвесторов в капитале компании нет, при этом имена миноритарных акционеров не раскрываются. Но одно можно сказать точно: негосударственные пенсионные фонды, в том числе НПФ пенсионной группы Бин, в соответствии с требованиями закона в данном IPO участвовать не могли. Это говорит о том, что на вторичном рынке вполне можно ожидать со стороны НПФ определенного интереса к акциям Европлана, имеющего высокий рейтинг, хорошие перспективы роста и стабильные финансовые результаты. Так, за девять месяцев текущего года Европлан получил 1,55 млрд руб. чистой прибыли по МСФО (+34% г/г), чистая процентная маржа немного превысила 10%, рентабельность активов составляет почти 5%. Правда, замечу, что на операционном уровне компания выглядит хуже, чем в прошлом году, а рост чистой прибыли в этом связан исключительно с финансовыми статьями отчетности: заметно сократились резервы под обесценение и расходы на персонал. Компания из года в год устойчиво генерирует чистую прибыль, а капитал за последние десять лет вырос в 11 раз. На мой взгляд, это довольно впечатляющие достижения, особенно если учитывать, что лизинг в отличие от кредитования обеспечен не залогом, а прямым правом собственности на предметы лизинга, в данном случае на автомобили.

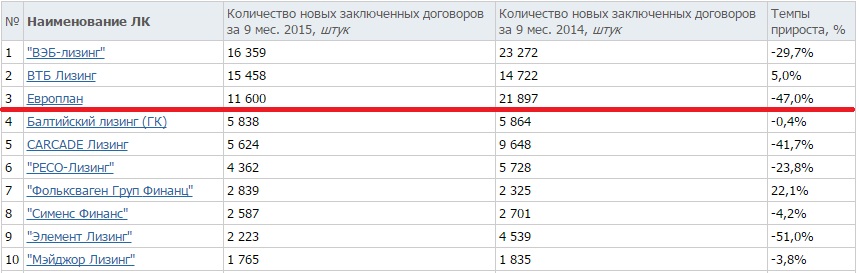

Однако за на первый взгляд убедительными цифрами кроется главный риск инвестирования в акции Европлана. Риск этот заключается в тяжелом положении российской экономики, которое провоцирует ослабление спроса на лизинг, прежде всего со стороны малого и среднего бизнеса. Кроме того, рост кредитных ставок приводит сворачиванию активности лизинговых компаний на рынке. Судите сами: с января по сентябрь 2015 года количество лизинговых сделок на рынке сократилось примерно на четверть, при этом в первой десятке компаний сегмента Европлан является одним из аутсайдеров по этому показателю.

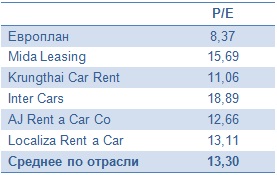

Основные финансовые мультипликаторы компании по итогам первого дня торгов выглядели следующим образом: P/B=1,21, P/E=8,37. Много это или мало, сказать сложно, так как подходящих для сравнения отечественных игроков данного сектора найти проблематично. Опираясь исключительно на текущую экономическую ситуацию в нашей стране и резкое сокращение спроса на лизинг со стороны бизнеса я рекомендую консервативным инвесторам воздержаться от инвестиций в акции компании Европлан до появления четких драйверов роста.

Тем рыночным игрокам, которые предпочитают ориентироваться на мультипликаторы, сравнение Европлана с мировыми представителями сектора может показаться интересным, так как из этого сравнения следует, что бумаги свежеиспеченного эмитента серьезно недооценены. Однако хочу предостеречь инвесторов от ошибок и разочарований и советую оставаться по этой бумаге вне рынка до выхода финансовых итогов 2015 года, на основе которых можно будет судить о перспективах компании. Пока же можно считать текущую низкую оценку компании обоснованной. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.