|

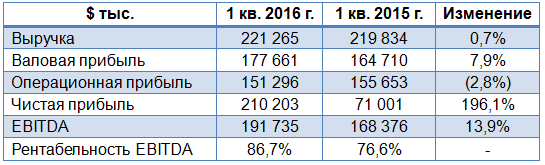

НМТП опубликовал финансовые результаты за 1-й квартал, в которых зафиксирован почти трехкратный рост чистой прибыли год к году.

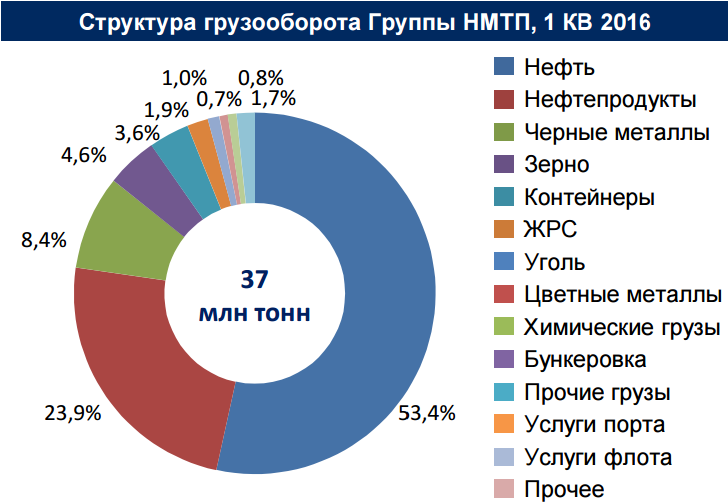

Грузооборот компании увеличился за отчетный период почти на 4%, перешагнув отметку в 37 млн тонн. Главный вклад в показатель внесли наливные грузы, перевалка которых составила 28,8 млн тонн. Наиболее высокими темпами увеличивалась перевалка навалочных грузов: ее объем вырос более чем на четверть, до 3,3 млн тонн. В том числе отгрузка зерновых повысилась на 25%, до 1,7 млн тонн, а перевалка руды и железорудного концентрата поднялась более чем вдвое, приблизившись к700 млн тонн. Скромным ростом на 2% отметились генеральные грузы, перевалка которых составила 3,6 млн тонн. Объем контейнерных перевозок вырос на 13%, до 1,3 млн тонн.

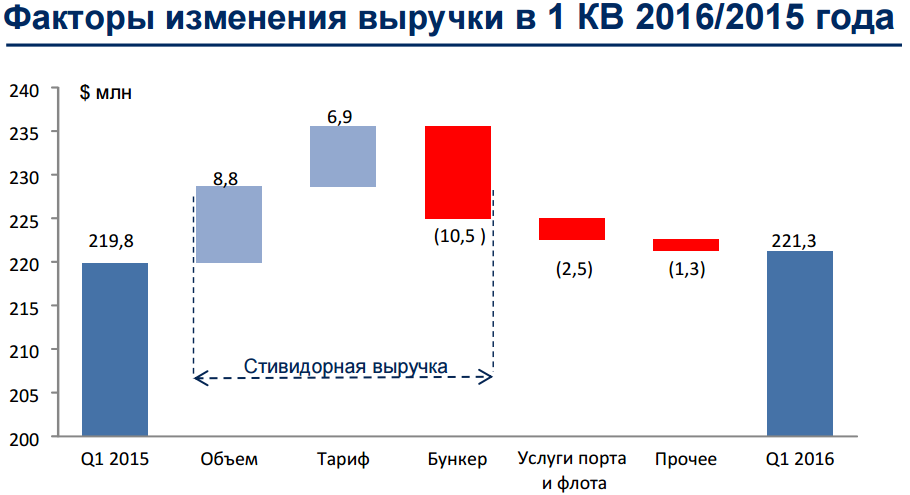

Доходы НМТП с января по март увеличились на символические 0,7%, до $221,3 млн. Выручка от стивидорных услуг выросла на 3,1%, до $172,4 млн. Денежные поступления от оказания дополнительных услуг порта, флота и других сократились на 8,5%, 0,7% и 43,8% соответственно.

Позитивным моментом отчетности стоит назвать снижение себестоимости услуг на 21%, до $43,6 млн, главным образом за счет почти трехкратного сокращения затрат на топливо для перепродажи и собственного потребления до $4,6 млн. Благодаря этому валовая прибыль группы за первые три месяца текущего года увеличилась на 8%, до $177,7 млн. Также порадовали коммерческие, общехозяйственные и административные расходы, сократившиеся на 7,1%, до $8,2 млн, в основном за счет снижения затрат на заработную плату до $3,5 млн, что оказалось на 14% ниже прошлогоднего показателя. Вместе с тем обесценение ограниченных в использовании денежных средств во Внешпромбанке лишило компанию $18,3 млн и привело к падению операционной прибыли на 3%, до $151,3 млн.

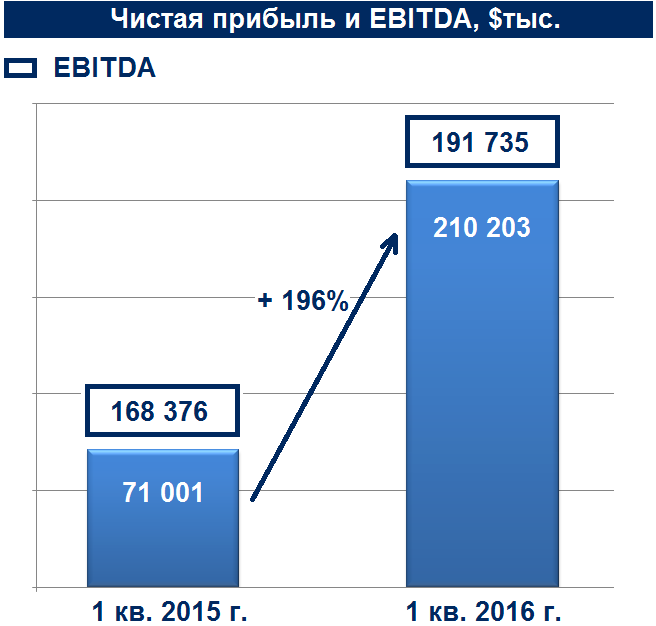

За отчетный период доходы компании от курсовых разниц составили $116,1 млн против убытков в $53,7 млн в аналогичном периоде 2015 года. В результате чистая прибыль НМТП увеличилась почти втрое, превысив $200 млн. EBITDA стала выше на 14%, достигнув $192 млн, рентабельность по ней составила 86,7% против 76,6% годом ранее. Чистый долг НМТП с января по март 2016 года снизился на 9,3%, до $1,3 млрд. За счет двукратного повышения объема денежных средств, достигших $238,7 млн, соотношение чистый долг/LTM EBITDA сократилось до 1,87х, против 2,14х годом ранее, что является допустимым уровнем.

Финансовые результаты НМТП за 1-й квартал оказались лучше средних ожиданий аналитиков, поэтому рынок отреагировал на ее публикацию покупками акций компании. Это неудивительно, учитывая их текущую рыночную недооценку по мультипликатору EV/EBITDA, а также все большие сомнения в разделении активов между НМТП и Транснефтью, о котором в последнее время говорится все меньше. На сегодняшний день акции НМТП являются одной из самых интересных идей в российском транспортном секторе. Несмотря на многократный рост в течение последних полутора лет, они сохраняют потенциал для дальнейшего движения вверх. По итогам 1-го квартала компания может выплатить дивиденды в размере 5,2 коп. на акцию, что означает доходность около 1,3% в текущих котировках. В случае дальнейшего снижения долговой нагрузки наращивать данные выплаты, как обещает менеджмент НМТП, будут расти. Рекомендация по бумагам компании — «покупать». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.