|

До конца текущего полугодия акции Twitter упадут на 36% — самое время их продавать Акции Тwitter после публикации отчетности за 4-й квартал прошлого года взлетели на 15%, и для этого был ряд причин. Во-первых, инвесторов порадовал рост выручки компании на 97,4% г/г, до $479,08 млрд, тогда как, например, у Facebook этот показатель за тот же период поднялся лишь на 49% г/г, а у LinkedIn — на 43,9%. Во-вторых, воодушевляющее выглядит увеличение EBIDTA на 216,2% г/г, до $141,5 млн. Объясняется столь впечатляющее улучшение основных показателей сервиса микроблогов уверенным повышением средней выручки с одного пользователя.

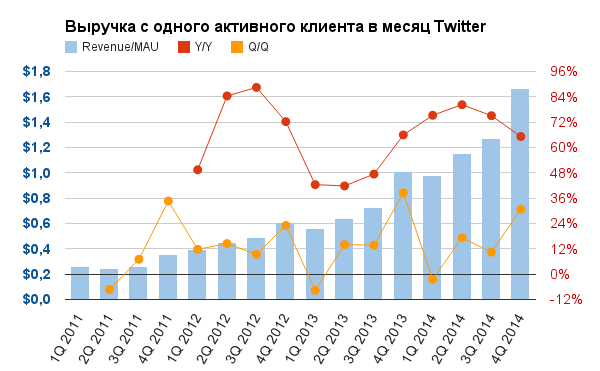

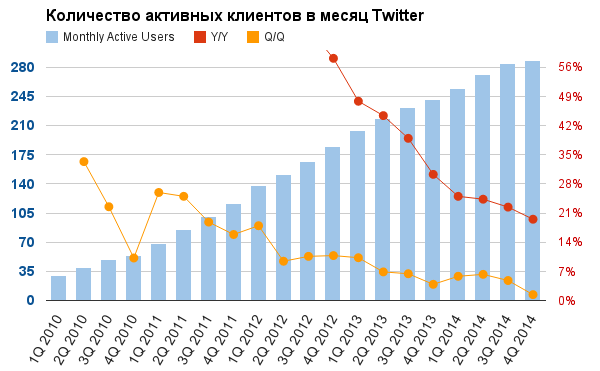

Источник: отчетность компании, рассчеты Инвесткафе. В своем пресс-релизе к отчетности за 3-й квартал 2014 года менеджмент Twitter подчеркивал, что прилагает усилия к повышению эффективности рекламных кампаний, проводимых в Сети. В частности, компания расширила возможности настройки и отслеживания таких кампаний и продолжает работу над оптимизацией алгоритма определения предпочтений пользователей. Также в 2014 году Twitter приобрел Namo Media, специализирующуюся на рекламе в мобильных приложениях. Ценность технологии NamoMedia заключается в том, что позволяет встраивать рекламу, адаптированную под дизайн приложений, несколькими способами: в потоке постов, во вкладке, в виде отдельного слоя поверх контента либо в виде фотографии с рекламным содержанием. Другой инвестицией Twitter стала moPub, бизнес которой сфокусирован на управлении мобильной рекламой. Стоит признать, что усилия компании, направленные на монетизацию, особенно в мобильной среде, принесли реальные плоды. Выручка с одного активного пользователя выросла на 65% г/г и на 31% кв/кв, а у Facebook — лишь 31,3% г/г и 16,5% кв/кв. (Справедливости ради, отмечу, что выручка с одного активного пользователя Facebook составляет $2,8 в месяц.) Однако, на мой взгляд, общая картина по-прежнему не создает предпосылок для уверенного роста акций Twitter. Во-первых, увеличение числа активных пользователей в отчетном периоде составило 20,3% г/г и 1,8% кв/кв. Это самый низкий показатель за всю историю компании. Причем стоит отметить, что количество активных пользователей в США вообще не изменилось с прошлого квартала. Прирост обеспечила лишь интернациональная база пользователей. В то же время Facebook продолжил развиваться во всех регионах мира и увеличил общее число своих пользователей на 13% г/г и на 3,2% кв/кв. Следует отметить, что текущая база пользователей Twitter не превышает и 20,6% базы Facebook. Замедление роста количества пользователей — это крайне негативный симптом, так как дальнейшее увеличение денежной отдачи от каждого пользователя не может продолжаться бесконечно. Менеджмент Twitter заявлял в 3-м квартале, что направит усилия на упрощение платформы и сделает ее более доступной и понятной, что должно привлечь больше пользователей. В частности, речь шла планах максимально упростить процедуру регистрации новых пользователей. Также менеджмент заявлял, что текущее количество неактивных, но зарегистрированных аккаунтов достигает 500 млн, и это огромный потенциал для развития бизнеса. Вместе с тем на сегодня Twitter, имея базу клиентов впятеро раз меньше, чем Facebook, отстал от этого конкурента по приросту данного показателя в прошлом квартале. На мой взгляд, текущие темпы увеличения количества активных клиентов не позволяют сделать вывод, о том, что работа в данном направлении принесла в 4-м квартале успешные плоды.

Источник: данные отчетности компании, расчеты Инвесткафе. Во-вторых, несмотря на рост EBIDTA, компания по-прежнему генерирует убыток, который с начала 2012 года уже достиг $1 302 млн. С 3-го квартала прошлого года у Twitter появились долгосрочные кредиты, общий объем которых на сегодня равняется $1 376 млн. Operating Margin по итогам ушедшего года составила 38,41%. Хотя этот результат лучше, чем в 2013 году (95,63%), но хуже, чем в 2012-м — 24,32%. В-третьих, для Twitter, впрочем, как и для Facebook, сохраняются риски, связанные с российской аудиторией. По данным на 2014 год, среднемесячное число пользователей сервиса в России равнялось порядка 12 млн человек в месяц, или приблизительно 4% от их общего числа. Месяц назад Роскомнадзор заявил, что Twitter «последовательно не выполняет требования российского законодательства». Более того, сеть микроблогов «в 2014 году удовлетворила почти 3000 запросов правительства США о раскрытии личной информации пользователей. Из 108 запросов на раскрытие данных о посещаемости аккаунтов популярных пользователей, направленных администрации социальной сети Роскомнадзором, не удовлетворен ни один», следует из заявления надзорного ведомства. Кроме того, у него «возникает закономерный вопрос о приемлемости такой позиции для компании, которая осуществляет свою деятельность на территории России». Следует учитывать, что напряженность в данном вопросе нарастает и не только в отношении нашей страны. Сравнительный анализ мультипликаторов показал, что Twitter переоценен практически ко всем основными конкурентами по отрасли.

*Forward P/E fynal esimate 31.12.2016 год взят на основе данных Thomson Reuters. Учитывая текущий технический анализ уровня цен, я прогнозирую дальнейшее снижение стоимости акций Twitter на 36%, до $30, в течение 1-го полугодия нынешнего года. Рекомендация — «продавать». Напомню, что инвестировать в акции американских IT-компаний можно через приобретение акций специализированного ETF, торгуемого на Московской бирже. Оригинал материала http://investcafe.ru/blogs/22614/posts/55078 |

| ||||

Поиск котировок:Например: Газпром

|

|