|

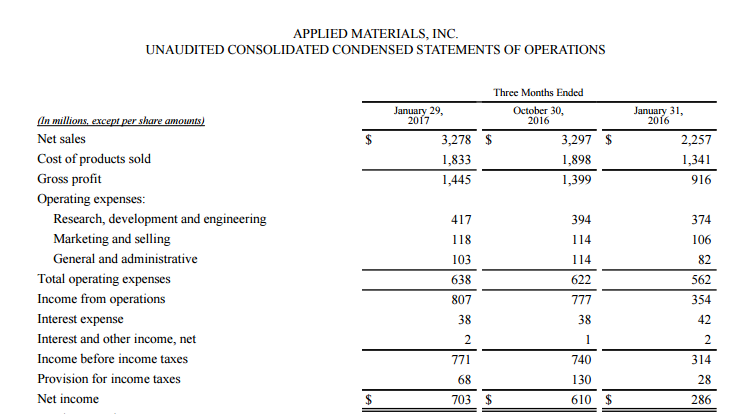

Applied Materials (NASDAQ :AMAT), ведущий мировой производитель оборудования для выпуска полупроводниковых чипов, удачно отработала 1-й квартал 2017 финансового года, завершившийся 29 января. Выручка компании за этот период увеличилась на 45,2% г/г, до $3,28 млрд, что оказалось несколько выше консенсус-прогноза. Скорректированная операционная прибыль взлетела на 112,4%, достигнув $852 млн, а операционная рентабельность поднялась на 8,2 п.п., до 26%. Скорректированная прибыль на акцию увеличилась до $0,67 с $0,26 в 1-м квартале 2016 финансового года. Это значение превысило средние ожидания аналитиков Уолл-стрит на $0,1. По данным компании, драйвером роста продаж стал сильный спрос на ее продукцию в Тайване, Южной Корее и Китае, что было частично компенсировано некоторым ослаблением спроса в Японии.

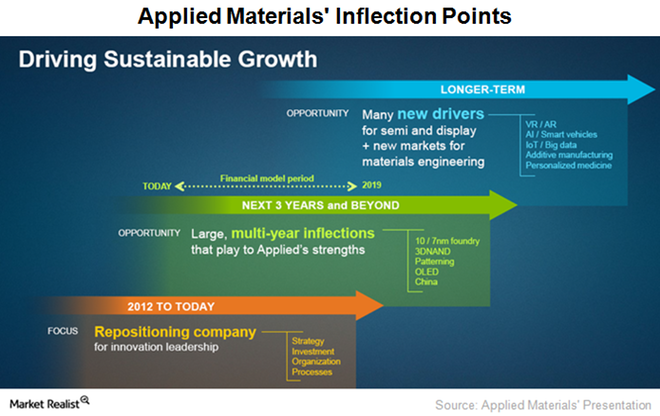

Источник: appliedmaterials.com. Отмечу, что в отчетном периоде Applied Materials удалось не нарастить долговую нагрузку. Долгосрочный долг остался на уровне $3,15 млрд. На счетах компании по итогам квартала было $4,15 млрд денежных средств и краткосрочных инвестиций против $3,75 млрд в предыдущем квартале. Это указывает на улучшение финансового состояния эмитента. Операционный денежный поток Applied Materials составил $646 млн. При этом $67 млн было направлено на капитальные инвестиции, а $279 млн возвращено акционерам посредством buy back и выплаты дивидендов. Напомню, что в июне 2016 года компания приняла новую программу обратного выкупа на $2 млрд. На мой взгляд, это позволит ей достичь плановых показателей EPS в текущем году. Applied Materials ожидает сохранения высокого спроса на свою продукцию в 2017 году. Ежегодное повышение выручки за следующие три года она прогнозирует на уровне 17%. Ближайшие драйверы роста финансовых показателей Applied Materials видит в совершенствовании чипов, флеш-памяти (3D NAND), дисплеев, а также в наращивании производства микросхем и расширении присутствия на китайском рынке. На мой взгляд, оптимизм топ-менеджмента компании имеет основания. Поддержку сбыту Applied Materials в ближайшие годы окажет развитие облачных технологий и Интернета вещей, инвестиции в который, по данным Business Intelligence, с 2015-го по 2020-й составят $6 трлн. Это позволит значительно увеличить количество подключенных в Интернету вещей устройств и будет поддерживать спрос на комплектующие от Applied Materials. Данный факт уже находит подтверждение в увеличении объема заказов на продукцию компании. В отчетном квартале этот показатель вырос сразу на 86% г/г и 40% кв/кв — до рекордных $4,24 млрд.

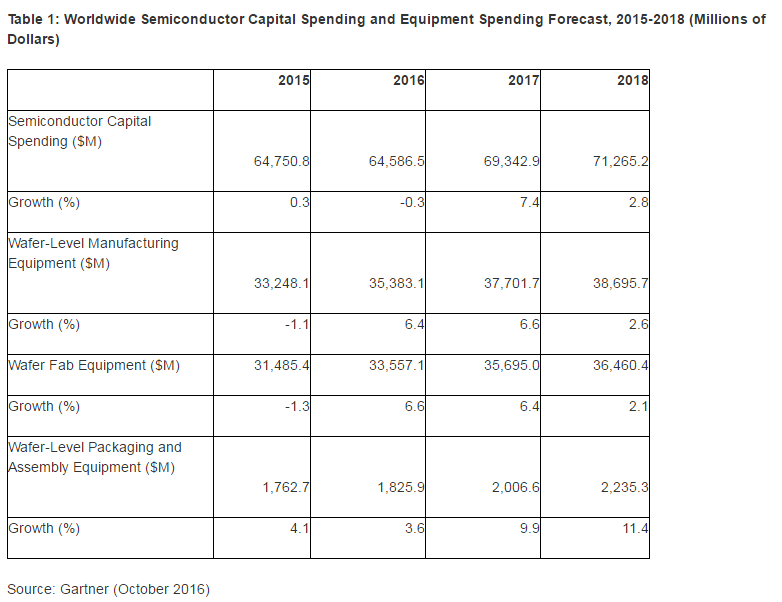

Источник: appliedmaterials.com. Большое влияние на рынок полупроводниковых чипов имеет тенденция к увеличению капиталовложений в производство. Высокий спрос на эту продукцию позволяет представителям отрасли генерировать высокую прибыль, которую они предпочитают вкладывать капитал в новые производственные мощности, что ведет к дальнейшему улучшению финансовых результатов. Однако с течением времени это может вызывать избыток предложения и оказать давление на выручку и прибыль. По данным Gartner и SEMI World Fab Forecast, производители в ближайшие годы продолжат активно увеличивать капиталовложения. Gartner прогнозирует рост CAPEX и расходов на оборудование в текущем и будущем году на 9,9% и 11,4%, а SEMI ожидает увеличения показателя на 10,6% в 2017-м. Я полагаю, что на сегодня есть основания ожидать роста выручки и прибыли Applied Materials в среднесрочной перспективе.

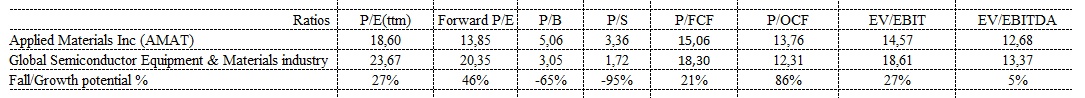

Источник: gartner.com. Applied Materials недооценена практически по всем сравнительным коэффициентам. По P/E ttm и Forward P/E ее бумаги имеют потенциал роста 27% и 46% до среднеотраслевых значений. По P/FCF и P/OCF этот потенциал составляет на 21% и 86%, по EV-to-EBIT и EV-to-EBITDA — 27% и 5%. Однако по P/B и P/S акция переоценена по сравнению с аналогами.

Источник: gurufocus.com. ROA (%) и ROE (%) находятся выше среди средних по сектору, доказывая эффективность руководства компании. Наиболее существенным недостатком Applied Materials, на мой взгляд, является большая долговая нагрузка: ее Debt/Equity Ratio превышает среднее значение в отрасли. Однако я считаю, что у компании есть большие шансы снизить долговую нагрузку благодаря эффективному использованию капитала и высокому спросу на свою продукцию.

Источник: tradingview.com. Активное внедрение новых технологий производства полупроводников позволит компании поддержать новые заказы на высоком уровне. А начинающийся тренд на увеличение капитальных затрат в секторе позволит увеличить выручку и прибыль в среднесрочной перспективе. Целевая цена по акциям Applied Materials, которые я рекомендую для среднесрочных инвестиций, находится на уровне $39-40. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|