|

Облигационные инвесторы любят обвинять рейтинговые агентства в недальновидности, а то и бесполезности, припоминая им те или иные болезненные просчеты. Но чаще это перекладывание с больной головы на здоровую. Агентства ошибаются реже инвесторов. Не говоря о том, что мало кто интересуется их релизами далее заголовка об уровне кредитного рейтинга. А интересоваться полезно. Релиз Эксперт РА об МФК КарМани от 23 декабря не только начинается с установления «развивающегося» прогноза при прежнем рейтинге ruBB-, ранее действовал стабильный прогноз, но и содержит ценную акцентирующую фразу: «агентством отмечается, что органическая генерация капитала является недостаточной для масштабирования бизнеса с учетом создания резервов по просроченным микрозаймам и соблюдения растущих регулятивных требований на рынке МФО, что отражается в необходимости докапитализации со стороны бенефициаров компании». Простыми словами, компания, по мнению агентства, может испытывать сложности с автономным ведением бизнеса, без его внешнего финансирования. Непривычная для крупнейших МФО, а именно они представлены на рынке облигаций, сложность.

Наверно поэтому реакция облигаций КарМани на обновление рейтинга ровно нулевая. Хотя колокольчик прозвенел отчетливо. Возможно, дело в «чувстве локтя». Вся отрасль МФО воспринимается, если не монолитно, то обособленно. Инвестор смотрит на нее целиком, оставляя в стороне особенности бизнес-моделей и эффективность отдельных компаний. Упуская из виду то, что отрасль, возможно, становится слишком конкурентной, и кому-то перестает хватать пространства и воздуха. Монолитность восприятия, кстати, чревата кризисом доверия ко всей отрасли, если проблемным окажется даже всего один игрок. Дополню про отрасль. МФО-эмитенты – это особый и весьма привлекательный сегмент облигационного рынка. Привлекательный – потому что это лидеры микрофинансового мира, достаточно крупные компании с прозрачной отчетностью, цивилизованным менеджментом и жестким регулированием. Часто высокорентабельные. К тому же, по внешним признакам, отрасль не пострадала от СВО.

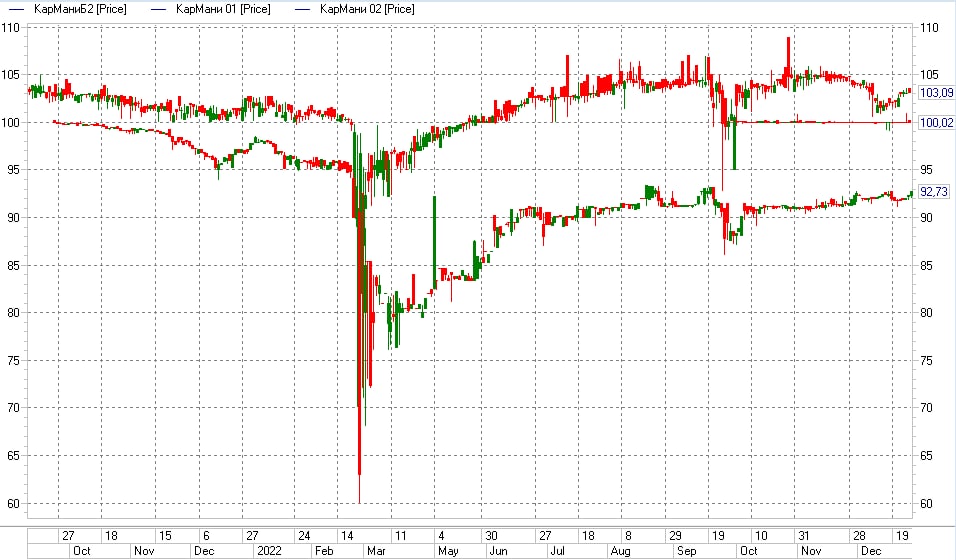

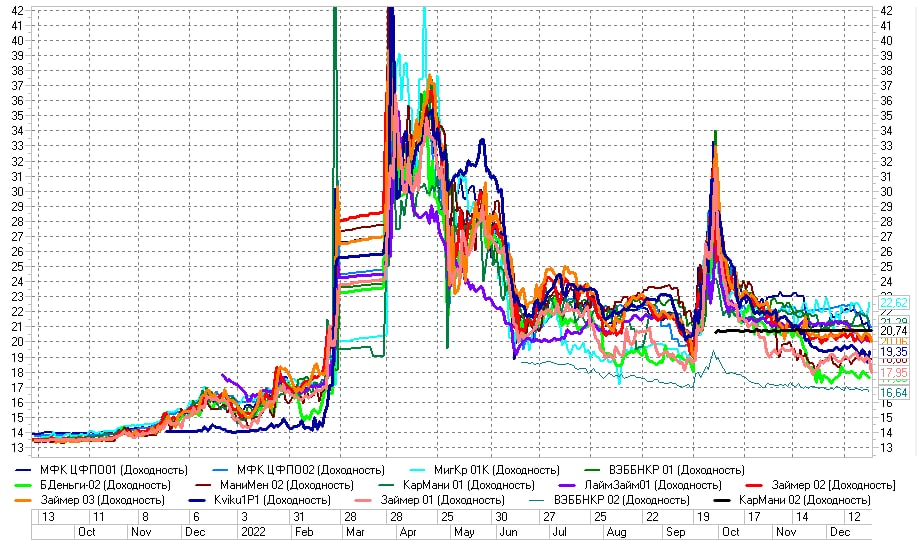

К тому же похожесть микрофинансовых компаний в глазах частных инвесторов заставляла их бороться за облигационные деньги в первую очередь ценой. Поэтому бумаги МФО дают высокие в сравнении с рейтингами доходности. Возвращаясь к МФК КарМани, все же учтем, что агентство не понизило рейтинг, только изменило прогноз. Драматизировать рано, так что искренне пожелаем компании успеха в делах! Но сделаем и 2 практических вывода. • Во-первых, нужно оценивать каждую из микрофинансовых компаний как отдельный объект инвестиций. Внешнее сходство обманчиво, и искажение обобщенного восприятия будет только увеличиваться. • Во-вторых, если кто-то из МФО-эмитентов окажется-таки плохой историей, это, скорее всего, ударит по сегменту МФО-облигаций в целом, поднимет его доходности повсеместно. И тут, памятуя первый вывод, желательно не бежать с рынка, а использовать возможность. На иллюстрациях: • Динамика цен облигаций МФК КарМани • Динамика облигационных доходностей ряда микрофинансовых компаний Андрей Хохрин, генеральный директор ИК "Иволга Капитал" Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK | Smart-lab.ru |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.