|

Роснефть опубликовала отчетность по МСФО за 3-й квартал и девять месяцев текущего года, а также провела конференц-звонок, на котором обсуждались операционные и финансовые результаты деятельности в отчетном периоде и прозвучали ответы на интересующие инвестиционное сообщество вопросы. Результаты компании оказались несколько лучше моих прогнозов, однако динамика основных финансовых показателей и существенное снижение чистой прибыли в связи с потерями из-за курсовых разниц уложились в рамки ожиданий.

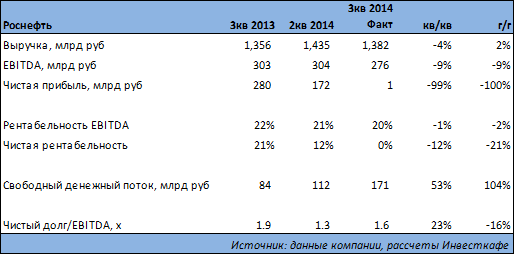

Выручка Роснефти поднялась на 2% г/г, до 1,34 трлн руб., в то время как EBITDA сократилась на 9% и составила 276 млрд руб. Чистая прибыль, в свою очередь, вплотную приблизилась к нулевому значению и составила лишь 1 млрд руб. Наличие активов в иностранной валюте частично компенсировало курсовые потери от обесценения рубля, из-за чего чистого убытка в 3-м квартале удалось избежать. Как и ожидалось, на отчетность прежде всего оказали влияние крайне негативная рыночная конъюнктура, снижение цен на нефть и netback цен на нефтепродукты. Основной для российского экспортного сорт нефти Urals подешевел на 7% кв/кв и на 8% год к году в долларовом выражении. Netback цена на нефтепродукты сократилась примерно на 5% в руб.левом выражении, как по отношению ко 2-му кварталу, так и в годовом сопоставлении. Здесь сказалось отставание снижения экспортной пошлины вслед за падением цен на нефть. Свободный денежный поток с июля по сентябрь год к году повысился более чем в два раза и составил 171 млрд руб. Это произошло из-за по-прежнему умеренных капитальных затрат компании. Размер инвестпрограммы на следующий год, заявленный менеджментом в рамках телеконференции, должен составить порядка 1 трлн руб., что подразумевает существенный рост по сравнению с 600-700 млрд руб., которые планируется направить на CAPEX по итогам текущего года. Масштабная инвестиционная программа Роснефти будет оказывать давление на ее свободный денежный поток. Учитывая что с января по сентябрь на капитальные вложения было направлено лишь 370 млрд руб., прогнозы менеджмента подразумевают существенное увеличение затрат в 4-м квартале текущего года. В ближайшие годы капитальные расходы Роснефти должны составить порядка $25 млрд ежегодно. Общая сумма предоплаты по долгосрочному контракту на поставку нефти в Китай для Роснефти должна составить порядка $60-70 млрд, из которых компания получила порядка $25 млрд. Представитель Роснефти отметил, что в скором времени ожидается получение дополнительных существенных траншей предоплаты по китайскому контракту. Эти средства могут пойти на реализацию инвестиционной программы, однако, на мой взгляд, в условиях остающейся крайне сложной рыночной конъюнктуры под вопросом сама целесообразность реализации этой программы в ранее заявленном объеме. Возможно, более рациональным было бы использование данных средств на дальнейшее снижение долговой нагрузки. Из-за сокращения EBITDA отношение чистого долга к EBITDA увеличилось в поквартальном сопоставлении и составило 1,6x. Прогноз цены по акциям Роснефти: F260.0, рекомендация — «покупать». |

| |||

Поиск котировок:Например: Газпром

|

|

© 2024 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.