|

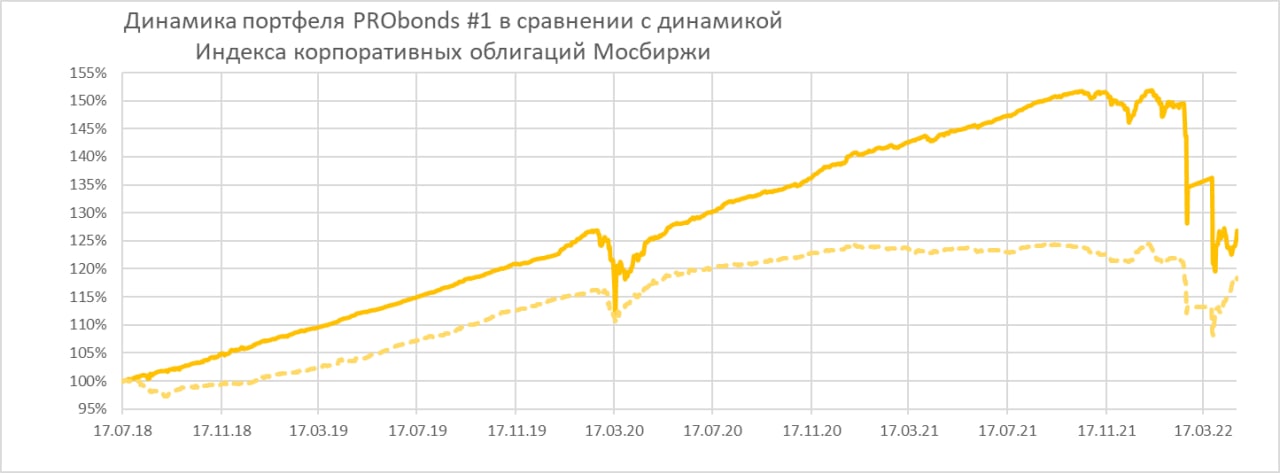

Портфель высокодоходных облигаций PRObonds #1 вернулся к заметному восстановлению. Его результаты 2018-2020 годов – выше 14% годовых, в 2021 году – 7,6%. А накопленный убыток 2022 года сократился до -15,8%. От своего дна, достигнутого 31 марта, портфель вырос за неполный месяц на 6%.

Средняя доходность к погашению входящих в портфель облигаций составила на вчера 29,6%. С одной стороны, прецедентная премия к широкому рынку корпоративных облигаций сохраняется. С другой, еще недавно доходность превышала 32%.

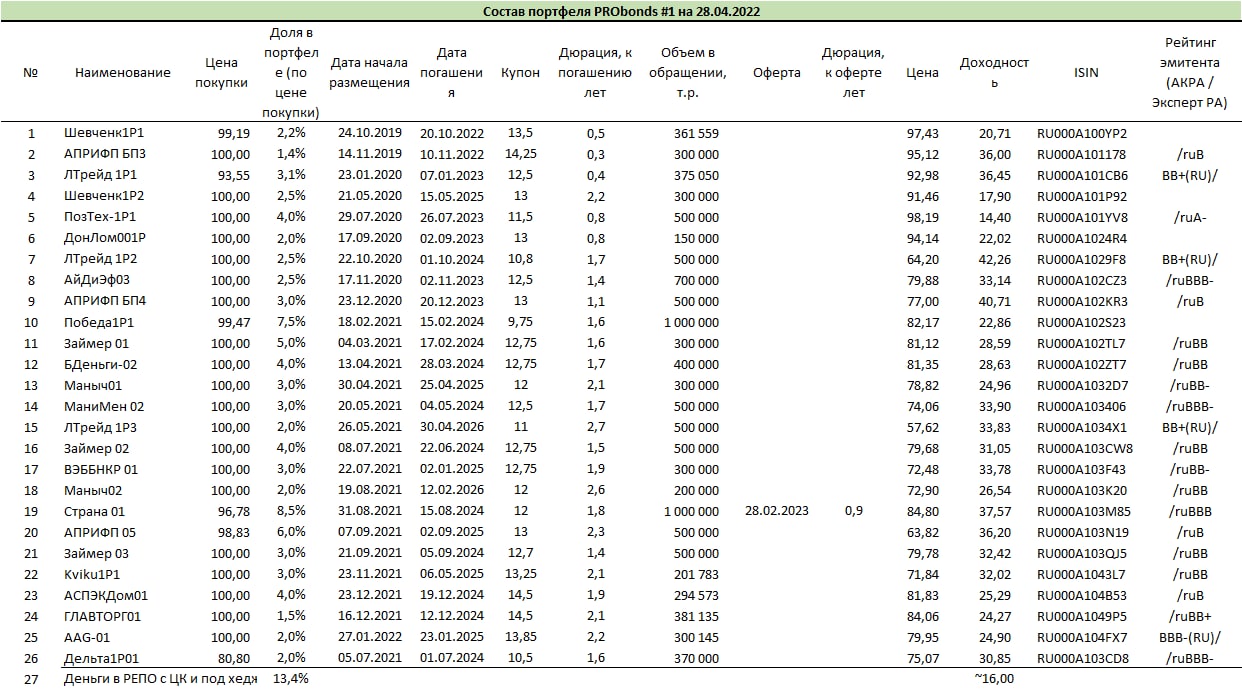

Так что какая-то нормализация и доходностей, и общего состояния портфеля происходит. Некоторое время назад я делал оценку итогового результата портфеля ВДО в нынешнем году как просто возвращение его к уровню начала года. Портфель идет в русле прогноза. Несмотря на ожидание изменений и дополнений облигационных позиций, пока что оснований у меня для этого недостаточно. Облигационный состав сохраняется без изменений, он приведен в таблице.

Несколько слов об облигационных позициях в доверительном управлении ИК «Иволга Капитал». Именно среди ВДО наибольшие веса в нашем ДУ имеют облигации: Онлайн Микрофинанс / МФК Мани Мен, АПРИ Флай Плэнинг, Лизинг-Трейд, Маныч-Агро, МФК Займер, Агрофирма-племзавод Победа, МФК ВЭББАНКИР, Элит-Строй (ГК Страна Девелопмент), Kviku (МФК Эйрлоанс). Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах (до конца апреля будет опубликована методика расчета портфеля PRObonds #1, с 1 мая расчеты портфелей буду проходить в соответствии с ней). Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфели учитывают комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов. |

| ||||

Поиск котировок:Например: Газпром

|

|