|

От лидеров, как правило, постоянно ожидают рекордов, и в этом заключается уязвимость лидерской позиции. Alphabet продемонстрировала в целом хорошие результаты 1-й квартал, но рынок рассчитывал на большее. Выручка компании за первые три месяца 2016-го поднялась на 17,4% г/г, достигнув $20,257 млрд. Темп годового роста превышает результат марта прошлого года, и в целом продажи достигли трендового показателя. Однако этот результат оказался на $110 млн ниже консенуса аналитиков. Стоит отметить, что без учета курсовой разницы доходы компании выросли на существенные 23% г/г. В структуре выручки сегмент Google Websites (сайты экосистемы Google) расширился на 20,1% г/г, что практически равняется результату прошлого квартала. При этом рост продаж в рамках партнерской программы Adsense сократился до 3,2% г/г. Это худший показатель за последние 10 кварталов, и, по моему мнению, это прямо указывает на насыщение рынка баннерной рекламы в Интернете. Отныне ситуация the blue ocean в этом сегменте заканчивается — начинается жесткая конкурентная борьба.

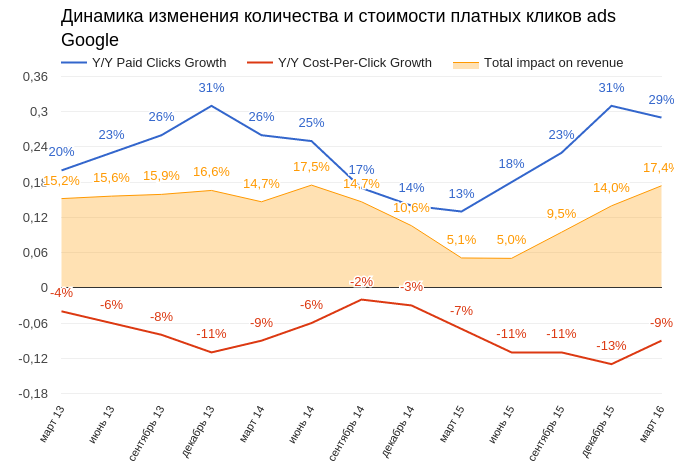

Источник: отчетность Alphabet inc., графика и расчеты Инвесткафе. По результатам квартала количество платных кликов (paid clicks) увеличилось на 29% г/г. При этом показатель роста измерялся относительно мартовских показателей прошлого года, когда темпы были минимальными за три года. Но и эффект низкой базы не помог Google удержать набранную скорость. Средняя цена клика (cost-per-click) снизилась на 9% г/г, отражая продолжение тенденции к увеличению мобильного рынка интернет-рекламы, так как мобильные баннеры меньше и дешевле.

Источник: отчетность Alphabet inc., графика и расчеты Инвесткафе. Валовая и операционная рентабельность Alphabet продемонстрировала разнонаправленную динамику: Gross Margin упала на 1%, а Operating Margin выросла на 0,5% г/г. Net margin составила 20,7%, и это худший показатель за последние шесть кварталов. Немаловажную роль здесь сыграл эффект курсовой разницы. Чистая прибыль компании увеличилась на 19,7% г/г, до $4,207 млрд, а прибыль на акцию (EPS) оказалась равна $7,50, недотянув до ожиданий рынка существенные $0,47. Стоимость привлечения трафика составила 21% выручки против 22% годом ранее. Это однозначно хорошая тенденция. За квартал компания выкупила акций на сумму $3,2 млрд. Напомню, что долгосрочная цель обратного выкупа — $5,09 млрд. Примечательно, что капитальные расходы снизились на 17% г/г, до $2,4 млрд. Учитывая грандиозные планы компании по развитию инфраструктуры в сегменте облачных услуг, я ожидал повышения CAPEX. Хотя, с другой стороны, это помогло увеличить показатель free cash flow на 37% г/г, до $5,2 млрд, а значит buy back наверняка продолжится. Численность сотрудников компании выросла на 9 тыс. г/г, достигнув 64 115. За минувший квартал позиции Google, как доминирующего мирового поисковика, улучшились. По последним данным Statcounter, 94,4% глобальных поисковых запросов через смартфоны или планшеты совершаются через Google (квартал назад эта доля составляла 94,09%). Если говорить о стационарных компьютерах, то здесь доля поисковых запросов за квартал выросла с 88,4% до 89,46%. Операционная система Android существенно укрепила свои позиции на мировом рынке. По состоянию на начало апреля , 64,3% всех смартфонов и планшетов в мире работали под этой ОС против 61,88% на конец прошлого года. Но, как ни странно, именно это создает компании проблемы. Так, 20 апреля еврокомиссар по вопросам конкуренции предъявил Alphabet официальные обвинения в нарушении правил конкуренции на европейском рынке смартфонов. Суть претензий примерно та же, что и в истории с иском Яндекса: якобы Alphabet оказывает давление на производителей телефонов с целью установления своих программ по умолчанию. Если это будет доказано, компании грозит штраф в размере до 10% годовой выручки. На сегодня это порядка $7,5 млрд. Анализ обновленных значений ключевых мультипликаторов компании указывает на существенный потенциал роста капитализации.

Технический анализ подтверждает сформировашийся восходящий тренд в бумагах компании. Сильная поддержка находится на уровне $700.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания статьи — $780. Хотя долгосрочная рекомендация по бумагам Alphabet (Google) — «покупать» с целью $900 за акцию, нельзя сбрасывать со счетов то, что квартальные прибыль и выручка компании оказались значительно скромнее ожиданий рынка. Кроме того, судебная тяжба в ЕС создает негативный для Alphabet информационный фон. В этой связи пока советую держать акции, и, если они не пойдут ниже $700, можно вернуться к покупкам. Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|