|

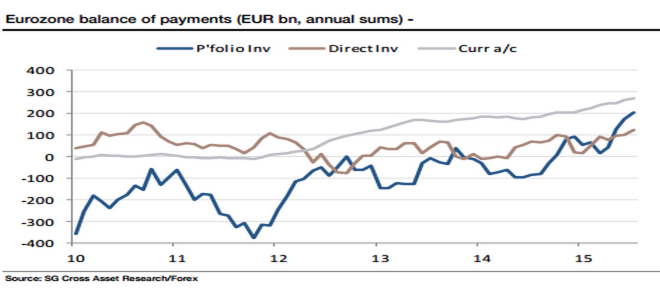

Основная валютная пара опустилась ниже основания 12-й фигуры благодаря «ястребиной» риторике представителей Комитета по открытым рынкам ФРС. Президент ФРБ Сан-Франциско Джон Уильямс заявил, что решение повысить ставку по федеральным фондам до конца 2015 года является целесообразным, и в сентябре оно едва не было принято. Глава ФРБ Ричмонда Джеффри Лакер объяснил свой голос в пользу ужесточения денежно-кредитной политики позитивной динамикой американской экономики за последние шесть лет, а пока не голосующий член FOMC Джеймс Буллард сказал, что пассивная позиция Федерального резерва в сентябре была ошибкой. Глава ФРБ Сент-Луиса будет участвовать в голосовании в 2016 году, так что состав комитета пополнится новым «ястребом». Президент ФРБ Атланты Деннис Локхарт готов поддержать монетарную рестрикцию, если волатильность на финансовых рынках начнет снижаться. Увы, но в его словах кроется отнюдь не «бычий» для доллара США, как изначально интерпретировали это инвесторы, смысл. Дело в том, что основной причиной высокой изменчивости котировок выступает неопределенность, заставляющая инвесторов уходить в кэш. Низкая ликвидность пришла на рынок надолго, а причины данного явления следует искать именно в политике ФРС. Если Федеральный резерв во главе с Аланом Гринспеном придерживался практики последовательного повышения ставки по федеральным фондам, то под руководством Джанет Йеллен регулятор предпочитает тянуть резину. Даже если мы дождемся старта монетарной рестрикции в текущем году, дату следующего похода на ставки определить проблематично. Это увеличивает неопределенность и ведет к падению ликвидности. Вторая причина заключается в бегстве с рынка покупателей долговых бумаг США. Центробанки развивающихся стран будут продавать свои активы из золотовалютных резервов, стремясь поддержать курсы собственных денежных единиц, в то время как ФРС и сама постепенно откажется от практики реивестирования полученных в результате реализации QE доходов. Снижение ликвидности приводит к росту волатильности, что оказывает поддержку «быкам» по EUR/USD, сохраняя устойчивость нижней границы объявленного мною торгового диапазона 1,09-1,14. Что касается евро, то его дальнейшая судьба тесно связана с потоками капитала и склонностью инвесторов к риску. Рост профицита счета текущих операций сигнализирует об оттоке инвестиций, что в начале года выступало важным драйвером пике основной валютной пары. Тем не менее в периоды паники капитал возвращается в еврозону, что способствует укреплению валюты альянса. Динамика счета текущих операций и оттока капитала из еврозоны

Источник: Societe Generale. В этом отношении рост Shanghai Composite является не менее сильным драйвером пике EUR/USD, чем «ястребиные» спичи представителей FOMC и намеки полпредов ЕЦБ на расширение пакета стимулирующих мер. По мнению главы Минфина Британии Джона Осборна, китайская экономика сильна, поэтому Лондон готов предоставить площадку для прохождения листинга эмитентами Поднебесной. На таком фоне ее фондовые индексы вполне способны продолжить ралли. С учетом вышеизложенного я по-прежнему считаю, что EUR/USD продолжит консолидацию в диапазоне 1,09-1,14по меньшей мере в течение ближайших трех-четырех недель. Рекомендую удерживать и наращивать шорты, сформированные от верхней границы торгового канала. Рост глобального аппетита к риску позволяет задуматься о формировании длинных позиций на ETF на акции Германии и на ETF на акции США. |

| ||||

Поиск котировок:Например: Газпром

|

|